作者 |芦苇

编辑 |德新

全球Robotaxi第一股要来了,中国的文远知行可能比Waymo、Cruise更早上市。

7月末,文远知行向美国SEC提交招股书,此次发行由摩根士丹利、摩根大通及中金公司牵头,股票代码「WRD」。

作为全球第一家上市的Robotaxi公司,文远的招股书也让我们第一次让看到了L4级自动驾驶公司真实的经营状况。

文远是国内最早一批进入Robotaxi领域的玩家之一,其出身于相对独立的创业公司背景,此后几年的融资陆续吸纳了雷诺日产三菱联盟、广汽、宇通等战略资本。

2021年之后,由于Robotaxi落地的周期过长,文远在L4的产品线之外,开辟了L2乘用车量产解决方案的产品线。

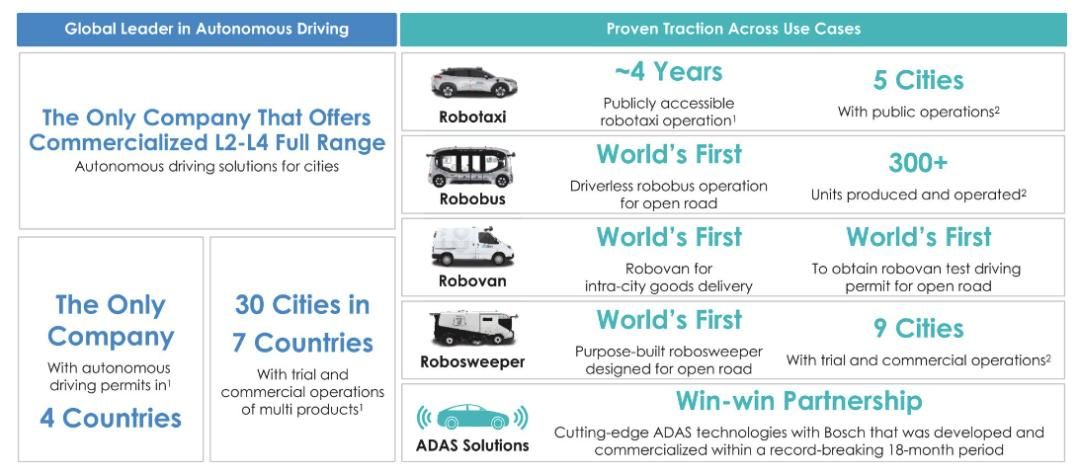

在L4领域,文远拥有Robotaxi、Robobus、Robovan、Robosweeper 4类产品;而在L2 ADAS领域,文远最重要的客户和合作伙伴是全球第一大Tier 1博世。

高峰时期,文远曾在2022年录得5.28亿元的营收;文远最新的估值是51亿美元。

招股书显示,文远此次募集的资金65%将投到自动驾驶技术研发和自动驾驶车队商业化运营上。不难看出,文远知行未来发展目标仍以推动Robotaxi大规模商业化落地为主。

虽然文远依然没有实现转亏为盈,但于一家创企而言,其亏损已进入了相对可控阶段。同时,相比于Waymo等背靠巨头的公司,文远的历史融资金额不算高,但其现金流和业务发展却相对比较健康。

在Robotaxi如此火热的当下,作为以L4技术起家、产品多元覆盖的通用型玩家,文远知行未来可行的商业模式是什么?我们试图从文远知行的招股书寻找答案。

一、每年10亿级研发投入,L2量产撑起一片天

从经营数据来看,不出意外,文远知行仍处于持续亏损状态。

招股书显示,2021年至2023年公司营收分别为人民币1.38亿元、5.28亿元、4.02亿元;2024年上半年,文远的营收为1.5亿元,相较去年同期下滑了0.3亿元。

2021年至2023年,文远调整后净亏损分别为4.27亿元、4.02亿元、5.02亿元,三年亏损超过13亿元。

2021年至2024年上半年,该公司的研发费用分别为4.432亿元、7.586亿元、10.584亿元和5.172亿元,3年半累计达27.78亿元。

虽然净亏损逐年扩大,但其毛利率持续保持在较高水平,近三年分别为37.4%、44.1%和45.7%。

文远的收入主要分为产品收入和服务收入两大板块:

- 产品收入主要是销售自动驾驶汽车,包括无人驾驶巴士、无人出租车和无人清扫车,及相关配套硬件产品等;

- 服务收入主要包括L4自动驾驶运营和技术支持服务,以及ADAS(驾驶辅助系统)研发服务。前者就是为销售出去的无人驾驶产品提供技术和运营服务,后者则是帮助汽车产业链公司开发智能驾驶软件。

文远的服务收入主要来源于ADAS研发服务收入。

2023年文远服务收入从1.9亿元增长至3.48亿元,其中来自博世的ADAS研发服务收入增长就超过1亿元。

但来自Robotaxi车队运营的收入,文远在招股书中并未明确展示。

不过,文远也表示,随着无人驾驶出租车和货车开始落地,这部分收入也将被纳入服务收入,2024年和2025年随着无人驾驶出租车的大规模投放,来自服务收入占比将会进一步提升。

从营收结构看,2021年,文远产品收入1.01亿元,占比高达73.5%;而服务收入为0.37亿元,占比仅26.5%。

到了2023年,文远的产品收入为0.54亿元,占比下降到13.5%;服务收入则增加至3.48亿元,占比则提升到了89.9%。

简单来说,文远的商业收入已经从早期卖车,转向了卖运营服务以及技术服务。同时,由原本单纯的L4公司,转向向L4+L2双轨并行,尤其是博世项目,给文远带来了稳定的现金流支持。

招股书披露,到2021年、2022年及2023年的年末,文远现金及现金等价物分别为27.26亿元、22.33亿元及16.61亿元。

按照当前的经营方式和发展速度,再计入文远的定期存款和理财投资,即使没有融资,文远大约还可支撑7年以上。

二、牵手全球最大Tier 1,18个月量产高阶智驾

从L4进入L2市场,文远并未选择单打独斗,而是选择了拥抱一条「足够粗壮的大腿」——博世。博世同时也是文远重要的股东之一。

2022年5月,文远知行与博世签署战略合作协议,双方将联合开展智能驾驶软件的开发,共同推进车规级、可量产、应用于乘用车的SAE L2 - 3级自动驾驶的前装量产及市场化应用。

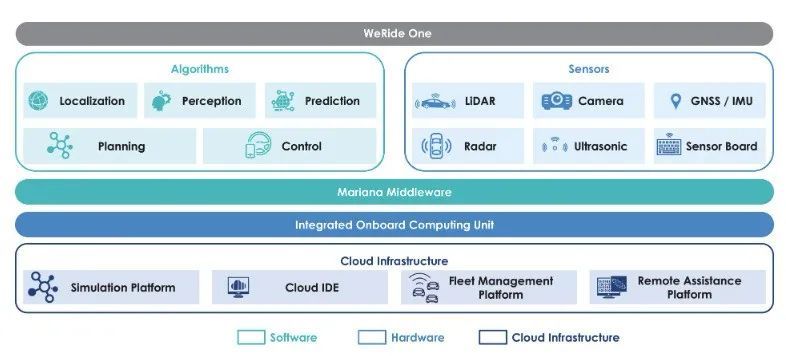

在此次合作中,博世与文远发挥各自所长,文远知行负责提供软件模块和算法能力,博世则负责软硬件集成、产品质量把控。双方共同打造的这套智能驾驶系统被命名为博世中国高阶智能驾驶解决方案,于2023年SOP。

到2024年3月,文远与博世联合向奇瑞交付了星途星纪元ES上的高阶智驾方案,文远称双方联合开发「仅仅用时18个月」。次月,双方的方案在奇瑞星途星纪元ET上搭载。

在博世和文远的联合宣发,提到了一些项目的特色,包括国际Tier 1在功能安全和数据安全上往往执行更加严格的标准:

- 全国首个应用英伟达Drive OS安全版本的开发者,从系统层面确保软件安全;

- 全国首个应用自动驾驶专有云的高阶智驾解决方案供应商,保证数据合规;

- 构建领先的数据闭环工具链,持续高效赋能开发迭代,建立前沿感知、规控能力;

- 首次将AOS智驾中间件应用于量产项目,并达到功能安全ASIL-B。

这是大型国际Tier 1的第一个高阶智驾量产项目,相比于在中国市场激烈的内卷竞争,博世方案的意义是填补欧美市场在高阶智驾方案供给上的空白。

据悉,博世智能驾驶平台全栈达到ASIL-B,可为本土车企出海保驾护航,奇瑞作为国内车企中出海的代表企业,博世和奇瑞的合作无疑也会在海外项目中落地。未来这套方案也可能会直接面向海外车企,实现更加全面的出海。

而在博世合作项目中,文远招股书提到其主要收取两类收入:一类是开发费,一类是基于销量里程碑的软件授权。

同时,在星纪元ES和星纪元ET的项目交付之后,在刚刚过去的7月份,博世和文远签署了深化合作协议,剑指开发下一代的ADAS解决方案,覆盖城区、高速和泊车功能。

三、Robotaxi热潮再起,还是门性感的生意吗?

相比于Waymo等背靠巨头的公司,国内的大部分L4创企需要凭借外部资本和商业收入来支撑现金流,开发出越发强大的自动驾驶技术。

据统计,Waymo目前已收到107.5亿美元(约合784亿人民币)的内外部投资。最近Google的母公司Alphabet计划向Waymo再砸50亿美元(分数年到账)。

文远知行背后的投资者,则遍布汽车产业的上下产业链。

据企查查结果显示,从2017年到2022年,文远知行累计获得10轮融资,公开融资金额累计超过10.9亿美元(近80亿元人民币),其投资方包括小鹏、广汽集团(601238.SH)、英伟达、博世、IDG资本、启明创投、基石资本等。

也因为如此,国内的L4公司在勒紧裤腰带过日子的同时,也都在强化自身造血能力,用L2量产车获得的现金流,支持L4级Robotaxi的商业落地,实现Robotaxi全国都能开的终极目标。

据招股书显示,2019年11月底,文远知行WeRide推出全国首个面向市民完全开放的Robotaxi商业化运营服务,覆盖广州黄埔区、广州开发区144.65平方公里的核心城市开放道路。

目前,文远知行Robotaxi已在南京、鄂尔多斯、北京、广州、阿联酋阿布扎比等多个城市开放运营,并在北京实现自动驾驶高级别示范区城市道路、高速道路全商业化场景覆盖。

5月,文远知行WeRide成为首批获准在北京经开区至北京南站自动驾驶测试范围内开展自动驾驶出行服务车辆测试业务的企业之一,同期文远知行还获得广州市颁布的远程测试(无人)牌照和载货测试牌照。

如果中国的自动驾驶开发历史从2013年算起,那经历了过去十多年全产业上下游的合力开发,Robotaxi正迎来一星一点的曙光——有可能在未来1 - 2年内,在部分城市的小区域范围内,迎来局部性的盈利。