标普500指数在六天里第五天上涨,纳指和纳指100均连续六日新高,道指止步四日连跌脱离近两周低位,罗素小盘股指止步两日连跌并脱离六周最低。微软收盘市值仍为美股第一、苹果为第二、英伟达第三,但早盘触及盘中新高的英伟达市值曾超越苹果,苹果市值又一度超越微软。特斯拉涨超5%,高通、台积电、美光科技、甲骨文新高,游戏驿站跌超12%。中概指数基本抹去1%的跌幅,B站涨6.7%,蔚来、小鹏汽车、比亚迪ADR均涨约2%。法股在欧股涨幅相对最大。美债收益率最高涨超8个基点脱离十周低位。油价齐涨2%至4月底以来的七周最高,盘中涨约2美元,美油收高于80美元。美元小幅走低,欧元仍徘徊六周低位,日元交投34年最低,离岸人民币交投7.27。现货黄金跌1%下逼2310美元,伦铜和铝两个月最低。

欧洲政局动荡以及日本央行对政策正常化犹豫不决,欧洲潜在金融危机及日元汇率风险不减的双重压力下,资金大量流向美国股债,抱团AI/科技,促使苹果、微软、英伟达三家“3万亿巨头”市值轮番创下历史新高,而标普500大盘和科技股为主的纳指则在过去八周内上涨7周,屡创历史新高。

周一,美股指继续走强,在科技股的带动下,纳指和标普500大盘再创历史新高,其他股指如罗素2000指数及道指均上涨。多数板块上涨,科技和非必须消费品板块表现最佳,防御型的公用事业、房地产和医疗保健表现最差。

英国央行本周利率决议当前,投资者部分摆脱上周的负面情绪,欧元回弹,欧股多数回升,法国股指回弹表现优于德意英,但欧债延续跌势,10年期法国国债收益率涨超7个基点。美元走软,美债收益率多数涨超5个基点。

同为2026年票委的明尼阿波利斯联储主席卡什卡利及费城联储主席哈克讲话后,美债收益率上升,贵金属(黄金、白银)下跌。哈克表示,如果经济形势符合预期,美联储可能会在2024年降息一次,但在面临不确定性之际,美联储降息两次或不降息都是可能的,这取决于数据。卡什卡利表示,央行可能要到12月才会降息,需要更多证据证明通胀率正在回落至2%。

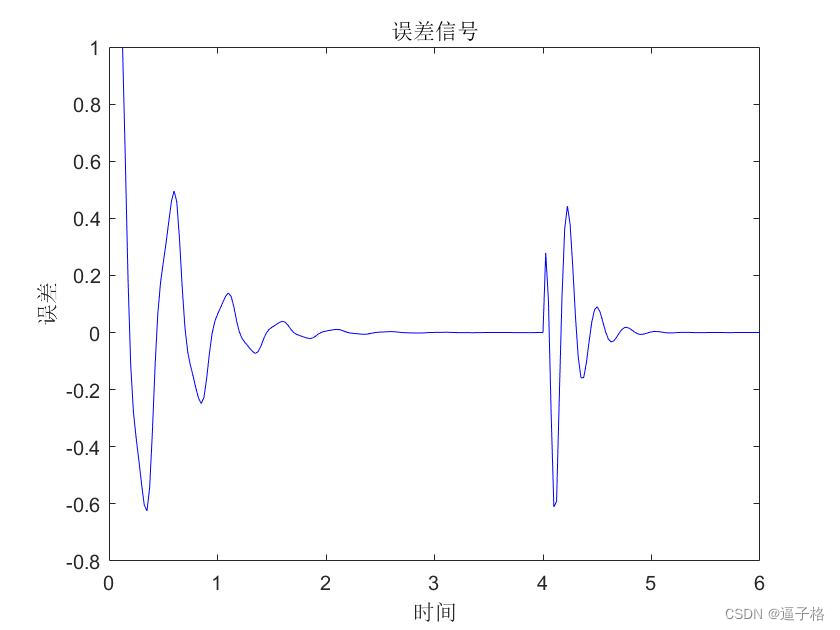

鹰派言论后,今日降息预期有所下降

此外,纽约联储制造业指数表现好于预期,录得-6(预期为-9),为四个月来的最高值。衡量生产商接收价格的指标跌至近一年低点,但市场反应不大。

国际原油期货周一大涨,美油一度涨超2.39%,脱离三周低位。受益于美元走软、IEA和EIA等机构的油需增长和库存下降乐观预期、沙特保证第四季度根据市场灵活调整产量、以及俄罗斯和伊拉克等OPEC+成员国承诺遵守生产配额、中国制造业投资增长强劲达到9.6% 等因素 ,还有地缘政治风险如黎巴嫩真主党武装越境向以色列发动袭击,均推动油价上涨。

市场关注周二的美国5月零售销售、周四的每周首次申请失业金人数和周五的PMI初值。周三6月19日美国股市和债市将因六月节(Juneteenth)休市一天。美联储主席鲍威尔7月9日将出席参议院一个委员会的听证会,与FOMC货币政策有关。

美股股指全线走高,纳指、标普500再创新高,欧股多数回升,法国股指表现优于德意英

6月17日周一,美股主要股指全线转涨,集体走高,大型科技股支撑标普500指数,纳指再创新高,纳指在主要指数中涨幅相对最大。信息技术是标普500大盘表现最好的板块,其中芯片制造商尤为出色。

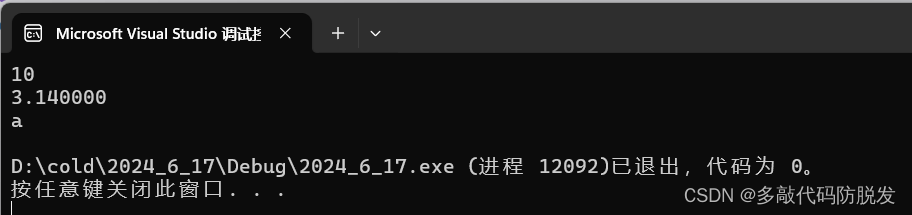

截至收盘,标普大盘、科技股居多的纳指和纳指100均创历史收盘新高,罗素小盘股指止步两日连跌,道指止步四日连跌:

标普500指数收涨41.63点,涨幅0.77%,报5473.23点。道指收涨188.94点,涨幅0.49%,报38778.10点。纳指收涨168.14点,涨幅0.95%,报17857.02点。

纳斯达克100指数收涨1.24%至新高,衡量纳指100科技业成份股表现的纳斯达克科技市值加权指数(NDXTMC)收涨1.14%至新高。成分股中,欧特克ADSK、博通、美光科技、新思科技、拉姆研究、高通、铿腾电子、科磊、应用材料、阿斯麦ADR、格芯、苹果至少涨约2%领跑,十只成分股收跌,英伟达跌约0.7%表现倒数第七,AMD跌约0.8%,安森美跌超1.7%表现倒数第三,迈威尔科技跌约2%,TEAM跌2.17%。

罗素2000指数收涨0.79%,恐慌指数VIX收涨0.71%,报12.75。

纳指领涨,盘中曾涨超1.5%,但尾盘出现获利回吐

上周美股主要指数涨跌互现,蓝筹股为主的道指和小盘股罗素2000指数四周内第三周下跌,而标普500大盘和纳指则上涨至历史新高,并在过去八周内第七周上涨。本周,投资者将评估这轮涨势是否能够持续,以及市场前景是否出现隐忧。

AXS投资公司首席执行官Greg Bassuk表示:“今天的市场表现是上周情况的延续。一段时间以来,一系列因素都呈现出乐观情绪。经济数据开始变得更加强劲和稳定,显示出经济韧性的迹象。当然,人们对降息可能性也抱有乐观态度。”

但是,摩根大通警告称,如果科技不能进一步推动整体经济,股市可能会出现回调。该公司首席全球市场策略师Marko Kolanovic)告诉客户:“我们相信科技将在未来几年继续成为经济增长的关键驱动因素,我们认为其对企业利润表的影响不会突然间变得深远,因此我们在这方面仍然保持谨慎。”

明星科技股除英伟达外全线上涨。特斯拉表现最佳,收涨5.3%,在“七姐妹”中领跑,苹果涨1.97%,微软涨1.31%,Meta涨0.49%,谷歌A和亚马逊至多涨0.2%。

芯片股多数上涨,多只个股创新高。费城半导体指数收涨1.60%,至收盘历史最高。半导体行业ETF SOXX也涨1.58%至新高。但是英伟达盘初刷新日高涨超1.4%后转跌,收盘跌0.68%,英伟达两倍做多ETF跌超1.3%。科磊、博通、台积电、应用材料、美光科技、新思科技、高通再创收盘新高。博通收涨5.41%,连续第六个交易日创收盘历史新高,收盘市值超过8500亿美元;美光科技涨约4.6%,时隔一天再创收盘历史新高;高通涨3.2%,也时隔一天再创收盘历史新高;台积电ADR涨超2.7%,创收盘历史新高;

AI概念股多数上涨。戴尔涨5.22%,超微电脑涨5.08%,Palantir涨6.15%,Snowflake涨2.75%,甲骨文涨2.3%,CrowdStrike涨1.3%,C3.ai涨0.59%,而英伟达概念股SoundHound.ai跌3.16%,BigBear.ai跌2.94%。

热门中概股涨跌不一。纳斯达克金龙中国指数收跌0.05%,报6048.76点。ETF中,中国科技指数ETF(CQQQ)收涨1.36%、中国ETF-iShares MSCI(MCHI)收涨0.83%、中概互联网指数ETF(KWEB)收涨0.56%。

热门中概股里,海川证券收跌6.74%,腾讯音乐跌超4.3%,阿特斯太阳能跌超3.4%,奇富科技跌约2.9%,贝壳跌超2.1%,新东方、汽车之家、理想汽车跌超1.9%,百度、百胜中国、大全新能源、中通快递、网易、携程至多跌超0.6%,斗鱼、名创优品、看准网、晶科能源、好未来、和利时自动化则至多收涨0.9%,华住、搜狐、再鼎医药、京东、阿里巴巴、唯品会、诺亚财富、小鹏至多涨1.81%,蔚来涨超2.3%,B站涨超6.6%,亚朵涨7.2%,陆控涨超7.7%,中进医疗涨超9.8%,亿咖通科技涨超11%,嘉楠科技涨19.61%。

散户抱团股走低。游戏驿站两日连跌,今日收跌12.13%。黑莓跌1.71%,AMC院线跌2%,高斯电子跌0.5%。

消息面上:

英伟达:KKM金融的首席投资官Jeff Kilburg表示,英伟达今年实现显著涨幅之后,可能会面临下行风险,现在是对英伟达保持警惕的时候了。他表示:“这一直是一只表现出色的股票,持有它非常合理,但我认为,在某个时刻,当我们讨论实际表现时,我们需要注意到英伟达的股价已经上涨了800%,因此可能会出现调整。”

台积电:台积电计划从明年起将3纳米制造工艺的价格提高5%,先进封装的价格提高10%-20%,预计产能短缺将持续到2026年。

美光科技:美国银行发表研报称,上调ARM和美光科技目标价,原因是生成式AI掀起的热潮开始转向包括PC和手机在内的消费设备领域。

特斯拉:特斯拉下调了Model 3长续航全轮驱动版车型的价格。马斯克声称,正致力于特斯拉Master 4计划。

苹果:时隔一年,苹果公司将关闭允许客户分期付款的Pay Later项目,标志该公司在内部提供更多金融服务方面的撤离。6月17日,该公司表示,将不再通过Pay Later提供新的贷款,该服务允许用户分四期支付最高1000美元的款项。在此之前苹果宣布来自Affirm Holdings Inc.和花旗等的第三方服务将被纳入即将推出的iOS 18软件。

高通:据天风国际证券分析师郭明錤称,高通公司可能成为三星Galaxy S25的独家系统级芯片供应商(相比之下,Galaxy S24仅占约40%的供应份额)。

游戏驿站(GME)CEO Ryan Cohen在股东大会上介绍称:公司正侧重于盈利能力,避免炒作。

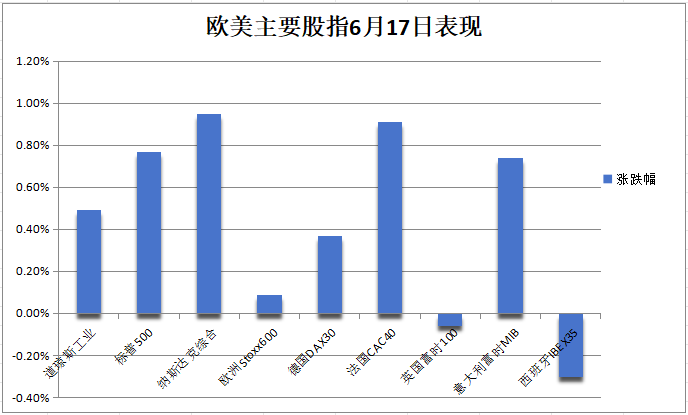

英国央行本周利率决议当前,投资者摆脱上周的负面情绪,欧股多数上涨,所有主要交易所和大多数行业板块均上涨,且法国股指收涨超0.9%,表现好于德意英三国股指:

泛欧Stoxx 600指数收涨0.09%,报511.49点。盘中刷新日高时涨至514.63点,随后快速下行跌至508.78点,创5月6日以来盘中新低。欧元区Stoxx 50指数收涨0.85%,结束两日大幅下挫,并脱离将近四个月以来最低收盘位。富时泛欧绩优300指数收涨0.12%。

法国CAC 40指数收涨0.91%,脱离1月25日以来收盘最低位,较上周有所回升,上周该指数下跌超过6.2%,创下2022年3月以来的最大单周跌幅。与此同时,德国DAX 30指数收涨0.37%,告别上周五创5月3日以来收盘最低位。意大利富时MIB指数收涨0.74%。英国富时100指数收跌0.06%,西班牙IBEX 35指数收跌0.3%。

芯片股走强,欧股“十一罗汉”中,阿斯麦欧股收涨1.72%,诺和诺德则收跌1.06%。在“十一罗汉”之外,芯片股ASM国际收涨2.28%,意法半导体涨0.84%,BE半导体实业涨0.2%。此外,汽车股法拉利涨1.47%。

报道称,2022年11月,由于脱欧风波拖累英国经济增长,英国股市一度走弱,法国乘机夺取欧股最大市场宝座,但现如今,法国的选举风波拖累股市暴跌,英国再度夺得欧洲最大股市头衔。

美债收益率多数涨超5个基点,欧债延续跌势,10年期法国国债收益率涨超7个基点

尾盘时,美债收益率多数涨超5个基点。对货币政策更敏感的两年期美债收益率涨5.89个基点,报4.7634%,盘中交投于4.6999%-4.7676%区间。美国10年期基准国债收益率上涨5.42个基点,报4.2751%,盘中交投于4.2266%-4.2925%区间。

6月17日当天,家得宝发行100亿美元投资级公司债,另外十余家公司也总体募资超100亿美元。

此外,三年期美债收益率涨5.88个基点,五年期美债收益率涨6.13个基点,七年期美债收益率涨5.67个基点。20年期美债收益率涨4.84个基点,30年期美债收益率涨5.30个基点。

美债收益率上升

作为欧元区基准的10年期德债收益率结束四连跌,涨5.3个基点至2.414%,告别上周五跌至2.342%创4月12日以来新低。两年期德债收益率涨5.2个基点至2.814%,结束四连跌。法国、西班牙、意大利、希腊、英国10年期国债收益率分别涨7.5个基点、1.7个基点、1.4个基点、1.1个基点和5.9个基点。

分析指出,在美联储票委卡什卡利及美国费城联储主席哈克(2026年FOMC票委)的讲话后,周一美债收益率上升。此外,德意志银行信用策略师在报告中表示,欧洲政局动荡应该会持续到7月7日,如果投资级和高收益美元债利差分别达到90区间高端和约340个基点,则信用投资者应该开始逢低买入,如果政治担忧消退,评级较高的证券和银行应该会首先获得买盘。

ICE美元指数跌0.2%,日元震荡下行全天跌0.2%,欧元涨0.2%,比特币期货涨约1.4%,以太坊期货涨超3.2%

衡量兑六种主要货币的一篮子美元指数DXY下跌0.19%,报105.349点,日内交投区间为105.647-105.306点。

彭博美元指数跌0.02%,报1266.67点,日内交投区间为1269.18-1266.27点。

美元在隔夜上涨并于美国交易时段回吐涨幅后,最终小幅收低

亚洲货币中,美元兑日元涨0.21%,报157.72。离岸人民币(CNH)兑美元报7.2701元,较上周五纽约尾盘涨10点,盘中整体交投于7.2730-7.2672元区间。

欧元兑美元涨0.20%,英镑兑美元涨0.13%,美元兑瑞郎跌0.07%;商品货币对中,澳元兑美元跌0.07%,纽元兑美元跌0.23%,美元兑加元涨0.01%。

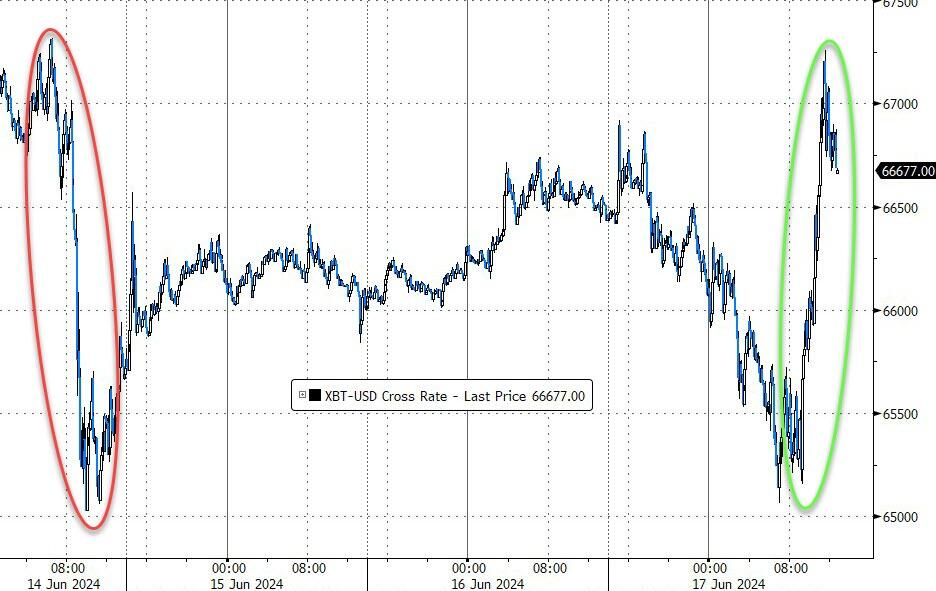

主流加密货币多数上涨。CME比特币期货BTC主力合约报66540.00美元,较上周五纽约尾盘涨1.37%。

CME以太币期货DCR主力合约报3525.50美元,较上周五涨3.24%。

比特币重返66000美元上方,抹去了上周五的暴跌

受油需乐观预期影响,油价涨约2%,脱离三周低位,美国天然气跌超3.2%

WTI 7月原油期货收涨1.88美元,涨超2.39%,报80.33美元/桶,是5月17日以来首次收高于80美元心理整数位。布伦特8月期货收涨1.63美元,涨超1.97%,报84.25美元/桶,是4月底以来首次收高于84美元。

交投更活跃的美油WTI 8月期货盘中最高涨1.93美元或涨2.5%,同样上逼80美元整数位。国际布伦特最高涨1.90美元或涨2.3%,接连升破83和84美元两道关口。

美油价格回升至近81美元的关键阻力位

分析指出,未来几个月油需增长的乐观前景提振了油价。上周,OPEC+、国际能源署(IEA)和美国能源信息署(EIA)发布的报告认为下半年油需将改善,并帮助减少库存。受此影响,两大基准油价均录得四周来的首次周涨幅。还有,沙特保证10月份开始的增产将根据市场情况灵活调整产量,以及沙特加大对违反配额国家的关注,以使产量降至合理水平,俄罗斯和伊拉克等OPEC+成员国承诺遵守生产配额,这些因素都有助于支撑油价。

此外,分析师指出,中国周一公布的经济数据利好油需,今年前五个月,中国的制造业投资增长强劲,达到了9.6%。而且,AEGIS对冲公司的分析师周一指出,地缘政治风险溢价上升也支撑了油价。以色列军方周日表示,黎巴嫩真主党武装越境向以色列发动袭击可能引发局势严重升级,这引发了人们对中东爆发更大范围冲突的担忧。

欧洲基准的TTF荷兰天然气期货,以及ICE英国期货均冲高回落,尾盘都跌超3%。美国天然气7月合约最深跌超4%并跌穿2.80美元,连续四日脱离半年新高,年内涨幅收窄12%。

受美债收益率上升和美联储官员讲话影响,黄金多头反攻失败,金价下滑未能站稳2335,伦锌收涨超1.7%

COMEX 8月黄金期货尾盘跌约0.60%至2334.9美元/盎司,金价未能站稳2335,COMEX 7月白银期货尾盘涨约0.18%至29.525美元/盎司。

黄金回落

分析指出,金价因国债收益率上升以及美联储官员鹰派言论影响而下跌。一方面,美国10年期国债收益率在上周大幅下跌后今日有所回升,这使得无息黄金对投资者的吸引力下降。另一方面,明尼阿波利斯联储主席卡什卡里周日表示,美联储今年有一次降息的“合理预期”,预计将在12月进行。

此外,分析师指出,降息时机仍存在很大不确定性,宏观经济头寸对数据意外的敏感性在短期内会保持高位,金价可能在2300美元至2400美元之间横盘整理,直到下一个重大基本面催化剂出现,这可能要到7月份才会发生。

伦敦工业基本金属涨跌不一:

经济风向标“铜博士”收跌76美元,报9666美元/吨。伦铝收跌16美元,报2502美元/吨,伦镍收跌108美元,报17467美元/吨。伦锡收跌170美元,报32148美元/吨。而伦锌收涨48美元,涨幅超过1.73%,报2816美元/吨。伦铅收涨17美元,报2156美元/吨。

此外,夜盘时国内黑色系期货涨跌不一。烧碱夜盘收平。焦炭夜盘则至多收涨0.15%,沥青、燃油、焦煤至多涨0.58%。沪铅夜盘收涨超1.5%,氧化铝则跌超0.8%,沪锡和沪镍主力合约分别收涨0.31%和收跌0.35%。