ASIC市场上,博通预计今年AI收入将达到110亿美元以上,主要来自与Google和Meta的合作;Marvell预计2028年AI收入将达到70亿至80亿美元,主要来自与Amazon和Google的合作。

随着芯片设计和系统复杂性的增加,科技大厂将更多地与ASIC厂商合作。

小摩预计高端定制的ASIC芯片市场的规模将在200亿至300亿美元之间,并将以每年20%的复合年增长率(CAGR)增长。

博通和Marvell作为ASIC市场的领先者,或成为赢家。

目前,两家公司占据了超过 60% 的市场份额。

博通以 55-60% 的份额位居第一,而 Marvell 以 13-15% 的份额紧随其后。

此外,随着云厂商和大型OEM厂商入局ASIC,供应链可能从英伟达独大向多元化发展。

一、ASIC 与 算力卡

ASIC与通用算力卡的较量存在已久,随着云厂商和大型OEM厂商的入局,角逐愈演愈烈。

目前,通用算力卡的主要厂商是英伟达,占AI算力市场近70%的份额;ASIC的主要厂商是博通和Marvell,两家占ASIC市场超60%的份额。

ASIC在特定任务场景下,具有高性能、低功耗、成本效益、保密性和安全性以及减少电路板大小的优势。

这种优势主要是因为:

• ASIC:为特定应用而设计的集成电路,针对特定任务进行优化,在这些任务上通常比GPU高性能、低功耗低优势。但缺点是不具备通用性。

• 通用算力卡:提供标准化的高计算性能,但不聚焦于特定任务场景,适用于广泛的应用,具备通用性;

换句话说,ASIC是牺牲通用性,来换取特定场景的高性能;通用算力卡则具备通用性,但在特定场景下,性能不如ASIC。

事实上,对于不同的算力卡客户来讲,需求是不同的。

云厂商也许更看重弹性计算,企业也许更关注集群算力等。面对特定的需求,ASIC比标准算力卡更具备优势,更加贴合客户自身的使用场景。

目前,Google、Meta、微软和亚马逊等云和超大规模公司正在引领ASIC这一潮流。

比如,谷歌的TPU、Meta的MTIA、微软的Maia、亚马逊Trainium2等。

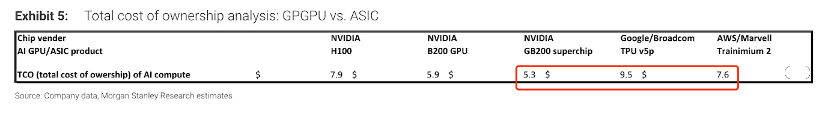

需要注意的是,ASIC的成本也许高于通用算力卡。根据大摩的测算,GB200的TCO(总拥有成本),比TPUv5低了44%,比Trainimium 2低了30%。

二、博通与Marvell

随着芯片设计和系统复杂性的增加,大型云计算和设备OEM厂商将更多地与ASIC设计伙伴合作。

博通和 Marvell作为ASIC市场的领先者,或成为赢家。

1)博通的合作与发展

博通一直是谷歌自研AI芯片TPU的主要制造商,这种合作关系已经持续了约10年。

截至目前,双方已经合作设计了六代TPU,并正在推进第六代TPU(3nm工艺)的量产。

虽然市场一直传出谷歌将放弃与博通的合作,转而自研来节省成本。

但是最近,博通在分析师会议上,仍然透露了其获得了为谷歌提供多代TPU的合同。小摩认为,该合同包括了即将推出的TPU第七代 (v7),并预计将在2026/2027年推出第七代TPU。

过去,Google每年向博通支付的TPU费用预计在20亿美元,2023年达到了35亿美元,24年预计将达到70亿美元,主要由于AI需求的快速扩张。

此外,博通与Meta在其AI基础设施方面的合作预计也将产生可观的收入,小摩预测该合作未来两年可能达到数十亿美元。

博通的客户群体不仅限于Google和Meta,还包括苹果、思科、富士通、爱立信、诺基亚、HPE、NEC、瞻博网络、Ciena、大众和西部数据等各行各业的众多客户。

2)Marvell的前景

Marvell与亚马逊、谷歌和微软有多年的ASIC合作经验。

目前,Marvell正在加速其首批两个AI ASIC项目的生产,据称是Amazon的5nm Tranium芯片和Google的5nm Axion ARM CPU芯片。

此外,还有几个更大的项目正在进行中:1)Amazon Inferentia ASIC,预计在2025年启动;2)Microsoft Maia,预计在2026年启动。

小摩预测在2026年,Marvell将迎来强劲增长。

并预测Marvell ——

• 2024年AI收入为16亿至18亿美元,2025年将增长至28亿至30亿美元;

• 2028年能够实现70亿至80亿美元的加速计算/AI ASIC收入;

此外,小摩提到了,定制芯片(ASIC)的激增,对SNPS、CDNS和ARM等提供EDA软件(芯片设计所需的工具)和IP(可集成到芯片中的预先设计好的组件)的公司来说是一个利好消息。

三、供应链向多元化发展

随着云厂商和大型OEM厂商入局ASIC,供应链可能从英伟达独大向多元化发展。

当前,市场近70%的AI计算,使用的是英伟达的算力卡,AI供应链的焦点也一直在英伟达的供应链上。

然而,随着云厂商逐步采用ASIC芯片,供应链也许会呈现出多元化的趋势。

ASIC芯片供应链中,供应商的选择主要取决于其开发者(云厂商、OEM厂商),而不是英伟达。

对于云厂商来讲,具备足够的实力自研ASIC芯片;然而,对于相对欠缺研发能力的OEM厂商来讲,英伟达或采用IP授权的方式,使得OEM厂商可以基于英伟达的算力卡自主研发。

但不论哪种情况下,都会对供应链产生多元化趋势的影响。

另一个角度来看,一些客户如主权国家、中小型企业等不具备自研优势的厂商,英伟达仍具备优势。