刚看完 Uniswap v2 的代码,本来打算写一个 Uniswap v2 设计与实现,结果 Uniswap v3 就发布了。趁着这个机会就先写一个 Uniswap v3 设计与实现吧。

因为 v3 版本的实现复杂度和 v2 已经不在一个量级了,难免会有理解上的偏差,本文权当是抛砖引玉,也希望有更多的人参与讨论。因为实现比较复杂,本系列会拆分成多篇文章,持续更新。

本文假定读者都能理解 AMM 的基本概念,并且阅读过 v3 的实现细节(最好读过白皮书)来撰写的,因此不会具体的解释每一个概念的实现逻辑。

前置阅读资料:

- 官方博客

- v3 白皮书

设计原理

官方的白皮书已经比较详尽的描述了 v3 的设计原理,这里仅对白皮书中的内容做一些补充,包含本人对其中一些机制的理解和思考。

Uniswap v2 版本使用 x⋅y=kx⋅y=k 这样一个简洁的公式实现了 AMM Dex,正是由于其简洁易用性,使其在短短的一年的时间内迅速成长为 DeFi 领域的龙头项目。但是随着 DeFi 生态走过了「从无到有」的阶段,因为 v2 无法满足某些特定需求,从而诞生了 Curve, Balancer 这些针对某些功能进行改进的 AMM。

简单来说,官方认为 v2 版本最大的痛点是资金利用率(Capital Efficiency)太低,v3 版本在解决这个问题的同时,还带了了新的改进,总体总结如下:

- 可灵活选择价格区间提供流动性

- 更好用的预言机

- order book 功能

- 灵活的费率

提升资金利用率

解决资金利用问题之前,我们可以观察到大部分的交易对的价格,在大部分时间内都只是在一个固定范围内波动。例如 ETH/DAI 交易对,在近一个月时间内都是在 1300 ~ 2200 DAI/ETH 这个范围内波动。更极端的例子是 DAI/USDC 这样的稳定币交易对,在大部分时间内都只是在 1.001 ~ 1.002 DAI/USDC 范围内波动。

v2 的问题

我们先来看一看 v2 版本的资金利用率是怎样的,假设 ETH/DAI 交易对的实时价格为 1500 DAI/ETH,交易对的流动性池中共有资金:4500 DAI 和 3 ETH,根据 x⋅y=kx⋅y=k,可以算出池内的 k 值:

k=4500×3=13500k=4500×3=13500

假设 xx 表示 DAI,yy 表示 ETH,即初始阶段 x1=4500,y1=3x1=4500,y1=3,当价格下降到 1300 DAI/ETH 时:

{x2⋅y2=13500x2y2=1300{x2⋅y2=13500x2y2=1300

得出 x2=4192.54,y2=3.22x2=4192.54,y2=3.22,资金利用率为:Δxx1=6.84%Δxx1=6.84%。同样的计算方式,当价格变为 2200 DAI/ETH 时,资金利用率约为 21.45%.

也就是说,在大部分的时间内池子中的资金利用与低于 25%. 这个问题对于稳定币池来说更加严重。

解决方案

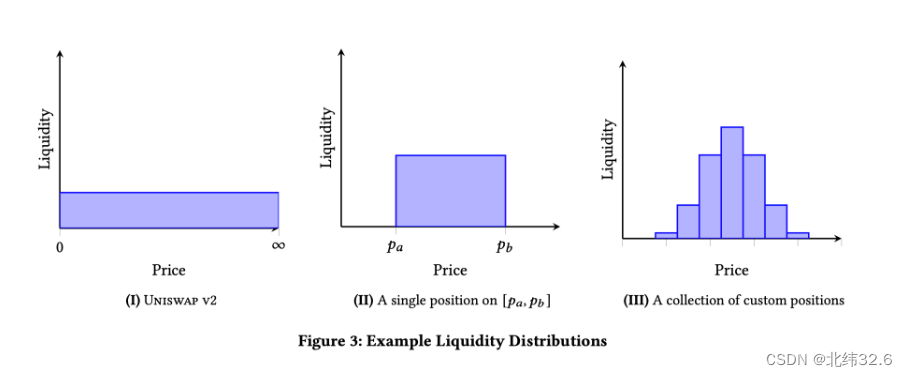

v3 版本的解决方案是允许用户只在一段价格区间内提供流动性。如下图:

此图展示了一个 x⋅y=kx⋅y=k 的函数曲线图。为了满足让用户可以选择只在 [a,b][a,b] 价格区间内提供流动性。对于图中 [a,b][a,b] 区间的任意点,都有:

此图展示了一个 x⋅y=kx⋅y=k 的函数曲线图。为了满足让用户可以选择只在 [a,b][a,b] 价格区间内提供流动性。对于图中 [a,b][a,b] 区间的任意点,都有:

x=xvirtual+xrealy=yvirtual+yrealx=xvirtual+xrealy=yvirtual+yreal

其中 xreal,yrealxreal,yreal 分别表示用户提供的 x token, y token 数量,xvirtual,yvirtualxvirtual,yvirtual 分别表示流动池虚拟出的 x token y token 数量。注意,虚拟出的 x token 和 y token 只是为了计算一致性,并不会参与真实交易,因此其数量是恒定不变的。

当流动池的价格来到用户设置的零界点时(例如图中的 a 点或者 b 点),用户实际提供的 x token 或者 y token 将为 0,x 或 y 将完全由虚拟 token 组成。为了保证虚拟 token 恒定不变,当价格进一步变动,移动到用户设定的价格区间之外时,流动池会移除这部分流动性,以保证虚拟的 x token 或 y token 数量不会减少,因此这部分虚拟的 token 只会在价格处于设定的区间内时参与价格的计算,而不会真的参与流动性提供(即虚拟 token 数为常数,并不会发生数量变化)。

例如,当价格到达 a 点时,用户的所有资金转换为 x,此时 yreal=0,y=yvirtualyreal=0,y=yvirtual,当价格继续降低时,流动池将移除这部分流动性。用户的资金状态将停留在 a 点,直至价格再次回到 a 点并进入 [a,b][a,b] 价格区间。

通过这样的设计,用户的资金只会在 [a,b][a,b]价格区间内提供流动性,并且因为虚拟 token xvirtual,yvirtualxvirtual,yvirtual 的参与,这部分流动性也满足 x⋅y=kx⋅y=k 公式,计算价格的方式并没有产生变化。

上图展示了用户选择在价格 [a,b][a,b] 之间提供流动性时,通过虚拟 token 的参与,将曲线 f(real)f(real) (橘红色)向右上方移动至 f(virtual)f(virtual)(绿色),实现了价格计算的一致性(即满足x⋅y=kx⋅y=k)。

流动性聚合

上面我们说了,通过引入虚拟 token 的概念,让用户可以在某一个价格区间内提供流动性。而每一个用户提供的流动性都可能设置不同的价格区间,这样一来一个交易对的池子中就包含了多个不同的流动性。因此从单个交易池的视角来看,Uniswap v3 实际上扮演的角色是一个交易聚合器:当发生交易时,此交易会拆分成多个,通过池中多个不同的流动性来进行交易,最后将交易结果聚合,完成最终的交易过程。

从交易聚合器的角度看,在交易发生前,池中每一个流动性中的 token price 是一致的。那么我们需要让交易结束后,池中每一个流动性中的 token price 仍然是一致的(当然这里仅包含所有在区间内的流动性)。因此 v3 的交易过程会围绕价格来进行,这样可以保证所有流动性的价格一致。事实上这就和 AMM 交易聚合器的行为一致,因此我们可以把 Uniswap V3 理解成单个交易池中不同流动性的交易聚合器。

交易过程

v2 版本

在 v2 版本中,用户与一个交易对发生交易时,假设用户提供 x token,资金量为 ΔxΔx,AMM 需要计算出用户可以得到的 y token,即 ΔyΔy. 如下图所示,池中资金从 a 点随着曲线移动到 b 点:

可以用过下面步骤计算 ΔyΔy:

x⋅y=(x+Δx)(y−Δy)=kx⋅y=(x+Δx)(y−Δy)=k

计算出:

Δy=y−x⋅yx+Δx=Δxyx+ΔxΔy=y−x⋅yx+Δx=Δxyx+Δx

具体的实现,可以参考 v2 代码实现。

v3 版本

在 v3 版本中,因为一个交易池中会有多个不同深度的流动池(每一个可以单独设置交易价格区间),因此一次交易的过程可能跨越多个不同的深度:

如上图最右边所示,当价格变化时,流动池中的总流动性也会随之变化。因此 v3 版本流动池中资金的关系不能像 v2 版本一样用一个平滑的 bonding curve 曲线来表示。那么如何计算交易结果呢?

在前面我们说过,V3 的行为类似一个交易聚合器,它需要保证池中所有流动性的价格在交易前后一致。因此 V3 会围绕池中的代币价格来进行。

对于一个流动性来说,流动性大小可以用 kk 表示,即 k=x⋅yk=x⋅y,用 PP 表示 xx 的价格,即 P=yxP=yx

对于一个流动性来说,当使用 x token 交换 y token 时,我们需要进行如下计算:

- 交易至指定价格(不可以超出此流动性的边界价格)PP,需要的 x token 数 ΔxΔx,可以获得的 y token 数 ΔyΔy

- 给定 x token 数 ΔxΔx(假设不会引发价格超出此流动性的边界价格),可以获得的 y token 数 ΔyΔy,以及最终的价格 PP

当 k 值不变时,根据定义:

{x⋅y=kP=yx{x⋅y=kP=yx

可以推导出:

⎧⎩⎨⎪⎪x=kP−−√y=kP−−−√⇒⎧⎩⎨Δx=Δ1P−−√⋅k−−√Δy=ΔP−−√⋅k−−√{x=kPy=kP⇒{Δx=Δ1P⋅kΔy=ΔP⋅k

这样一来计算过程并不需要关注流动性中的 x token 和 y token 余额,通过 kk 值和价格 PP 就可以完成交易过程的计算。

为了减少计算过程中的开根号运算,v3 合约直接存储 P−−√P 的值,同时合约中没有存储 kk 的值而是存储 L=k−−√L=k,通过 LL 来表示池中当前的流动性大小(存储 LL 还有一个好处是减少溢出的可能性)。

在实际交易过程中,一个交易会通过多个流动性聚合完成。因此上述的公式会进行聚合完成,即使用当前价格上的流动性总和来进行计算,流动性总和可以这样表示: Ltotal=∑LuserLtotal=∑Luser,即将当前价格所在区间内所有流动性大小的总和。

同时,一个交易还可能跨越不同的流动性阶段(即可能超出或者进入某个流动性),因此合约需要维护每个用户提供流动性的价格边界,当价格到达边界时,需要在总流动性上增加或移除对应流动性大小。通过分段计算的方式完成交易结果的计算,具体的实现过程可以参考:后面文章详解

价格精度问题

因为用户可以在任意 [P0,P1][P0,P1] 价格区间内提供流动性,Uniswap v3 需要保存每一个用户提供流动性的边界价格,即 P0P0 和 P1P1。这样就引入了一个新的问题,假设两个用户提供的流动性价格下限分别是 5.00000001 和 5.00000002,那么 Uniswap 需要标记价格为 5.00000001 和 5.00000002 的对应的流动性大小。同时当交易发生时,需要将 [5.00000001,5.00000002][5.00000001,5.00000002] 作为一个单独的价格区间进行计算。这样会导致:

- 几乎很难有两个流动性设置相同的价格边界,这样会导致消耗大量合约存储空间保存这些状态

- 当进行交易计算时,价格变化被切分成很多个小的范围区间,需要逐一分段进行计算,这会消耗大量的 gas,并且如果范围的价差太小,可能会引发计算精度的问题

Uniswap v3 解决这个问题的方式是,将 [Pmin,Pmax][Pmin,Pmax] 这一段连续的价格范围为,分割成有限个离散的价格点。每一个价格对应一个 tick,用户在设置流动性的价格区间时,只能选择这些离散的价格点中的某一个作为流动性的边界价格。

Uniswap v3 采用了等比数列的形式确定价格数列,公比为 1.0001。即下一个价格点为当前价格点的 100.01%,前面我们说过 Uniswap v3 实际存储的是 P−−√P,那么下一个价格与当前价格的关系为

Pnext−−−−√=1.0001−−−−−√⋅Pcurrent−−−−−−√Pnext=1.0001⋅Pcurrent

如此一来 Uniswap v3 可以提供比较细粒度的价格选择范围(每个可选价格之间的差值为 0.01%),同时又可以将计算的复杂度控制在一定范围内。

tick 管理

简单说,一个 tick 就代表 Uniswap 价格的等比数列中的某一个价格,因此每一个用户提供的流动性的价格边界可以用 ticklowerticklower 和 tickuppertickupper 来表示。为了计算的方便,对于每一个交易对,uni 都定义有一个价格为 1 的 tick。将所有 tick 通过索引来表示,定义整数 ii 表示 tick 的索引:

i=log1.0001√p–√i=log1.0001p

这样一来,只需要通过整数索引 ii 就能找到对应的 tick,并且 ii 为 0 时价格为 1.

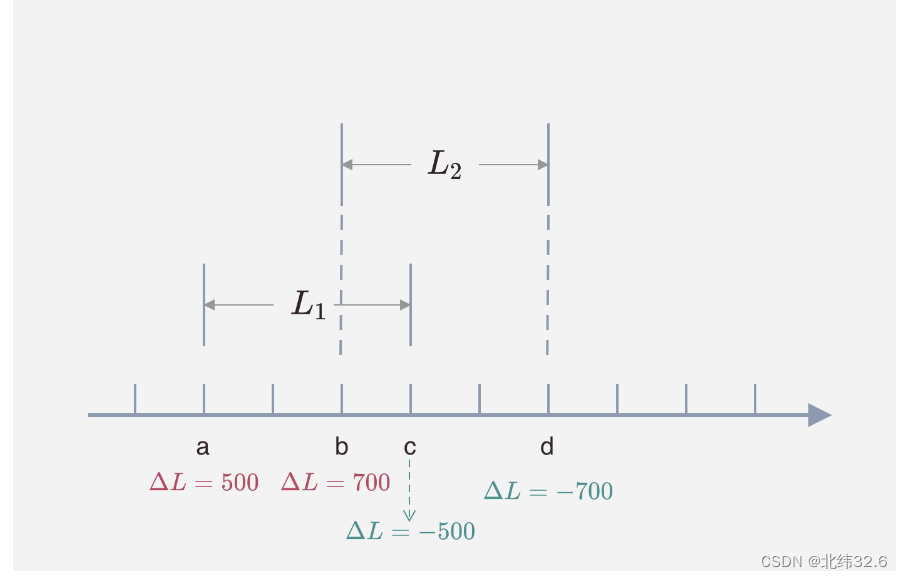

Uniswap 不需要记录每个 tick 所有的信息,只需要记录所有作为 upper/lower tick 所包含的流动性元数据即可。看下面这个例子:

两个用户分别在 [a,c][a,c] 和 [b,d][b,d] 两个区间提供了流动性 L1L1 和 L2L2,对于 Uniswap 来说它会在 a, b, c, d 四个 tick 上记录对应的流动性增减情况。例如当价格从图中从左向右移动时,代币池的流动性需要做对应的增减(即从左侧 tick 进入一个流动性时增加流动性,移出流动性的右侧 tick 时减去相应的流动性)。

灵活的手续费选择

v3 版本内置了三种梯度的手续费率(0.05%, 0.30%, and 1.00%),同时可以在未来增加更多的费率值。关于手续费的计算过程,这部分放在后文来详解(链接:交易手续费)。需要注意的是,由于需要支持多种费率,同一个代币对 v3 版本会有多个不同的流动池。例如 ETH/DAI 代币对,会分成三个池,分别对应 0.05%, 0.30%, 1.00% 的手续费。

更多的费率选择性,这样做会更加灵活,但是同时也会带来一定的流动性分裂,uni 官方表示后续可以通过治理添加更多的费率可选值,这也势必会让流动性更加分裂。那么可能会出现一种情况是,即使是只使用 uniswap v3 这单个 AMM 来完成一笔交易,但是因为代币对的流通性分散在多个池子中。那么最优的交易策略是使用交易聚合器(例如 1inch)来进行交易,即将单笔交易拆散,同时使用多个流动性池来完成交易。就目前 uniswap v3 前端代码情况来看,官方的界面是不支持这种聚合交易的,其 sdk 代码中的注释也说明了这个问题:SDK 代码。

手续费与 tick 的关系

前文说过,为了减少开根号的计算,Uniswap 记录的是 P−−√P,v3 使用 Q64.96 精度的定点数来存储 P−−√P 的内容,那么可以支持的 Pmax−−−−√≈264Pmax≈264,为了对应,让 Pmin−−−−√=2−64Pmin=2−64

那么可以计算出对于 tick 来说, imin=−887272,imax=887272imin=−887272,imax=887272

我们知道 tick 越多,价格可选的值越精细,但是合约在计算时候的价格区间就可能越多,那么 gas 消耗也会更加的多,因此我们需要让 tick 的数量保持在一个合理的范围内。Uniswap 针对不同类型的代币对推荐使用不同类型的费率。

例如稳定币交易对 USDC/USDT,它的范围波动比较小,我们需要给它更精细的价格可选值,并且设置一个比较低的手续费(0.05%)。Uniswap 引入了 tickSpacing 的概念,即每个 tick 之间跳过 N 个 tick,这样让合约在计算的时候,gas 更可控。

对于价格波动较小的交易池,我们希望 tickSpacing 更小,这样价格可选值更多,同时也希望费率更低。反之波动大的交易对,可以让 tickSpacing 更大,这样更节约 gas,但是我们希望它的费率更高。

Uniswap 默认设置了费率和 tickSpacing 的关系:

| 费率 | tickSpacing |

|---|---|

| 0.05% | 10 |

| 0.30% | 60 |

| 1.00% | 200 |

代码架构

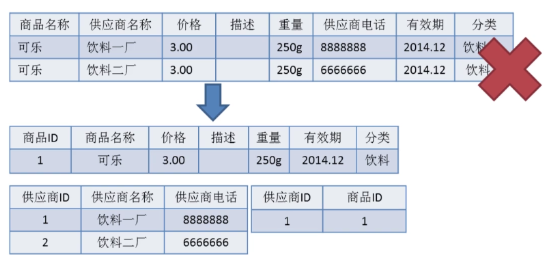

Uniswap v3 在代码层面的架构和 v2 基本保持一致,将合约分成了两个仓库:

- uniswap-v3-core

- uniswap-v3-periphery

core 仓库的功能主要包含在以下 2 个合约中:

- UniswapV3Factory: 提供创建 pool 的接口,并且追踪所有的 pool

- UniswapV3Pool: 实现代币交易,流动性管理,交易手续费的收取,oracle 数据管理。接口的实现粒度比较低,不适合普通用户使用,错误的调用其中的接口可能会造成经济上的损失。

peirphery 仓库的功能主要包含在以下 2 个合约:

- SwapRouter: 提供代币交易的接口,它是对 UniswapV3Pool 合约中交易相关接口的进一步封装,前端界面主要与这个合约来进行对接。

- NonfungiblePositionManager: 用来增加/移除/修改 Pool 的流动性,并且通过 NFT token 将流动性代币化。使用 ERC721 token(v2 使用的是 ERC20)的原因是同一个池的多个流动性并不能等价替换(v3 的集中流性动功能)。

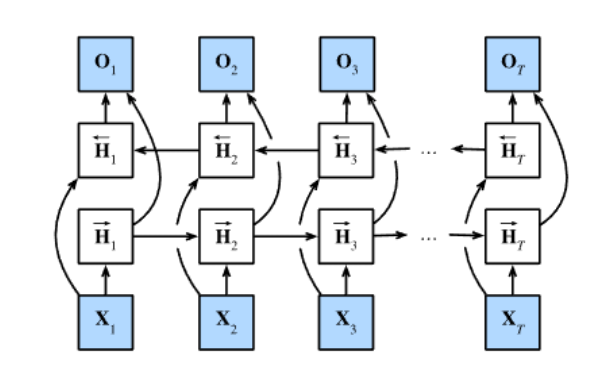

这些合约间的关系大致如下图:

本系列后续会从常用的 Uniswap v3 操作入手,讲解代码调用流程。一般来说,用户的操作都是与 uniswap-v3-periphery 开始。

Update 05-23

本系列文章主要参考的是 Uniswap v3 3月底的代码,已经和其最新代码又一定差异,但是这部分差异不大,并不会影响主体业务逻辑的理解

![[Linux]冯诺依曼体系结构](https://img-blog.csdnimg.cn/37c2f35f61384e66afa6a98681e999a1.png)