一个简单的例子

何为中性对冲,比如股票市场上有一个指数叫做中国指数,由十支股票组成。现在每一只股票买一万块,共十万。这样子我们是不是相当于等权的买了整个指数所包含的全部股票。现在出现一个东西叫做股指期货,股指期货的作用很简单,就是一道合约,它约定好在未来以一定的价格卖出我们买入的这十只股票。我们假设上面十只股票价格现在都是1块钱,这样子股指期货约定了未来我们可以以一块钱每股的价格等比例的卖出这十只股票给别人。注意这里的股指期货是严格对照指数的!!现在我们看下来,是不是相当于我们不赚不亏,因为现在以每股一块钱买入的十只股票未来还是以一块钱卖出去。那么可能会问:这样子做有什么意义呢?

现实操作中:量化私募是按一定的比例买入这十只股票,并不是等比例买入,这样子造成的结果就是十只股票总体的收益情况和指数呈现的情况不一样。两者的差我们叫做超额,这个概念非常重要!!!

比如指数涨了十个点,我基于指数的十只股票按不同的比例买入构建了一个组合,涨了二十个点。那么两者相减就是十个点的超额,也就是我们说的中性策略的收益来源,学名又叫做阿尔法收益。通过上述表述我们发现我们所能够获得的收益就是这个组合实际收益二十个点减去指数的收益十个点,而指数收益的十个点就是前面所提到的股指期货的对冲成本。因为股指期货约定了今天我们以一块钱的价格在未来卖出去,未来价格涨到了1.1元。我们也只能以一块钱的价格成交,这样子是不是相当于我们变相亏损了一毛钱。但是没有关系,因为我们的投资组合不是等比例买入的股票,我们组合的收益是20点,所以减去这亏损的十个点就是我们实实在在获得的十个点的收益!也叫做超越指数表现的收益!当指数在未来亏损时,比如十个点,我们的投资组合亏五个点,这样子的话我们实际赚了五个点,超过了指数表现(因为股指期货我们赚了十个点)!那再极端一点呢?指数还是跌十个点,我们构建的组合涨了五个点,这样子我么组合的收益就来到了十五个点!!!这就是对冲的魅力,在指数大跌的时候我们做到不亏钱!因为组合是通过量化去做配置不是等比例购买指数里面的股票!!!

前面我们提到了运用股指期货这一个工具来进行指数层面的对冲,利用不同比例的买入指数里面的股票来达到超额的目的。接下来我们来解释一下为什么量化私募机构能够做到重仓买入的股票涨幅比其他股票好或者跌幅比其他股票小,这一点是投资人最为关注的!注意在这里面为了方便理解,我们还是假定股票范围只能在指数中去选!

量化私募通常是这样子做的,通过计算机自动分析各家公司的情况,对指数内的公司未来一段时间的股票涨幅进行排序预测,然后自动进行买入交易。所以我们说一家量化私募机构能否值得信任关键在于它能否选出相对强势的股票!比如指数中共有三只股票:贵州茅台,招商银行,格力电器。私募机构预测未来贵州茅台涨幅>招商>格力电器,那么他可能会这样去买,共计十万快,茅台买五万,招商买三万,格力电器买两万。用指数等比例构建的话就是三家各自3.33万。假设贵州涨了十个点,找上涨了五个点,格力电器不涨不跌。那么按照指数的涨幅应该是10%*33.33%+5%*33.33%+0%*33.33%=5%,量化自己构建的组合收益应该是:50%*10%+30%*5%+20%*0=6.5%,这样子很明显了吧!

超额收益就是1%,也就是我们实际获得的收益。别忘了5%由于期初我们买了10万块股指期货做对冲,约定未来以十万块卖出去给别人!到期末时由于指数涨了5%,那么我们相当于亏了5%卖给别人!所以我们的收益就是1%!

同理,假设前面的条件都不变动,只不过未来贵州茅台不涨不跌,招商银行跌了5%,格力电器跌了10%。那么未来指数的跌幅为:33.33%*0+33.33%*(-5%)+33.33%*(-10%)=-5%

真实的组合跌幅为:50%*0+30%*(-5%)+20%*(-10%)=-3.5%

这样子我们的真实收益为:指数收到股指对冲保护而赚取的5%-真实组合下跌的3.5%=1.5%!

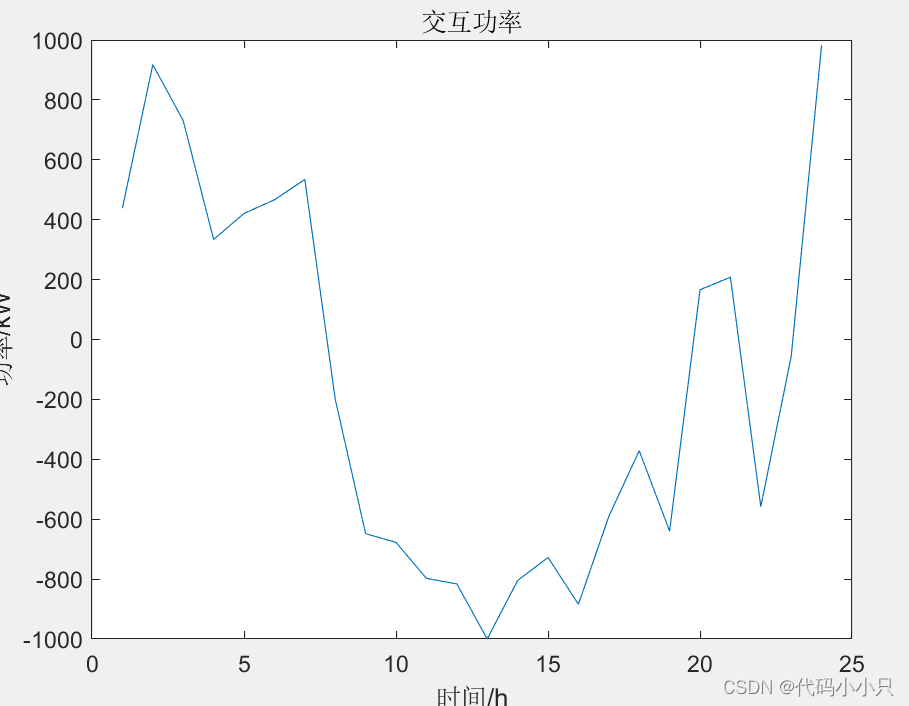

前面我们提到了股指期货对冲,大家都觉得这个东西很好可以规避指数下跌的风险!但是有一个问题大家可能忽视了:那就是对冲是有成本的,现实中,比如指数今天价值100块,股指期货通常都不是说未来我们就可以100元卖给别人!这就引出了我们今天的重点话题:贴水和基差!!!

首先,对冲成本=指数今天的价格(现货)-股指价格(期货)。对冲成本在这里我们姑且当做基差来理解。当现货比期货价格高的时候,我们就说指数存在贴水现象,这也是目前市场的常态!反过来现货比期货低的情况叫做升水!

举个例子:指数今天100,股指价格为99,换句话说也就是未来只能以99元卖掉今天100元的指数,是不是相当于在今天这个节点我们已经亏损了1元?这就是所谓对冲成本!!!反过来,股指价格变成了101,对冲成本就是-1%,也就是说我们反而赚了1%!

回到先前我们说的话题:指数未来假设涨了10%,我们构建的组合涨了20%,对冲成本为1%,这样子的话我们实际的收益就是:20-10-1=9%

接下来说点真正重要的:通过上面对冲成本,大概理解了中性策略的收益会受到股指价格的影响。所以量化私募如何使用中性对冲策略做出的产品,收益公式为:组合收益-对冲成本-指数收益。

好了,现在我们终于可以步入正题好好讲一下子DMA是个什么东西了。DMA用中文来讲就是我们前面所提及的中性对冲策略产品加了一个杠杆的壳。

举例:私募量化机构成立了一支中性对冲策略产品:投资人出资1000万,找到海通证券给他配资3000万,那么一共就是四千万对吧。通常监管层面要求杠杆最多三倍,所以就是借给投资人三千万!这时候你很快想明白了一个问题:融资好像也是需要成本的吧?没错!券商通常给到投资人年化4%以内的融资利率,3000万借用一年就是120万!

我们假设产品(4000万)年化收益率达到30%,那么对应投资人自身1000万的收益率就是20%*4=120%。假设平均股指对冲成本为8%,30%-8%-4%=18%,18%*4=72%,这样子没有问题吧!这还没有完,因为私募机构也要赚钱的吗,我们假设人家计提绝对收益30%,那么就是72%*0.7=50.4%,这就是我们的最终收益!

DMA基本的运作流程就是以上的步骤,下面主要讲解一下DMA的风险:首先我们产品能够获得高收益的基本前提是产品本身的超额能力,这一点前面已经无数次提及不再赘述!超额收益-融资成本-对冲成本 之后才是我们能获得的收益,那么如果存在极端情况,比如说当周产品超额为负2%,对冲成本为负5%,先不算融资,那么,

-7%*4=-28%,由此我们可见DMA波动之大!但是我说的例子是非常极端的情况下会这样,现实中到目前为止,还没出现过对冲成本一下子-5%的情况!!!并且这里着重说一下子这里的对冲成本不是指我们产品一开始开仓的对冲成本比如说是1%,而是在股指开仓后对冲成本涨了5%造成的利润回撤!这一点理解起来有难度,可以直接记住基差收敛对于已开仓的中性策略是负收益,扩大是正收益贡献。

这篇文章非常耗时耗力,有很多不到位的地方,希望大家觉得有用,可以点个赞,谢谢!

如果有任何问 题,可以私信、留言

题,可以私信、留言