农历新年开年短短半个月,瑞幸咖啡凭一己之力,似乎拉开了国内现磨咖啡行业竞争的新序幕。

先是新年开工首日,瑞幸咖啡每周“9.9元喝一杯”的可选性品类减少,登上微博热搜,引发市场对于现磨咖啡行业生态的可持续性担忧。

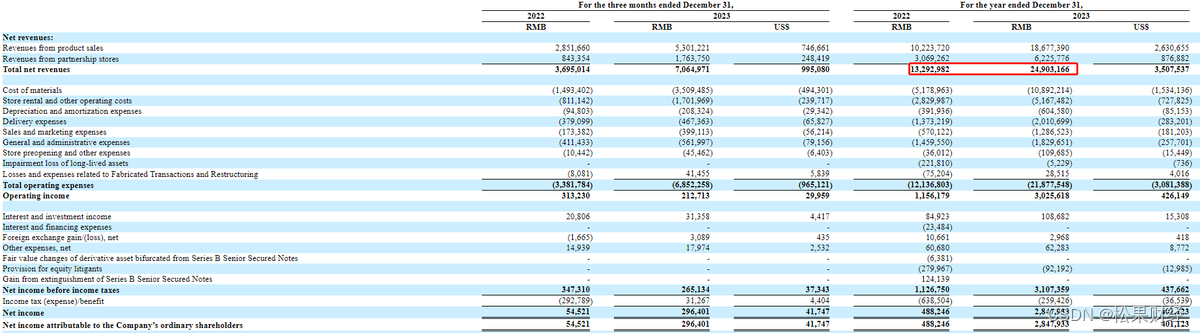

然而,一个星期后,瑞幸咖啡甩出了一份2023年业绩“喜报”。其2023年年度总收入首次超越星巴克中国,一举国内咖啡界“新大哥”。

由此,市场愈发猜测,现磨咖啡市场的竞争即将定胜负,瑞幸咖啡已做好“守擂”防守姿态。那么,真的如此吗?

规模经济效应即将登顶,增效成为瑞幸咖啡的新顺位主题

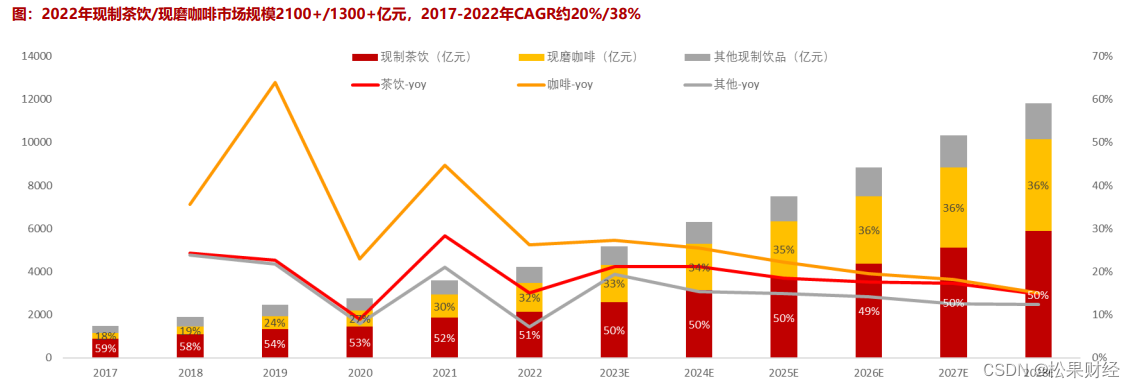

现磨咖啡是我国现制饮品市场中增速以及行业格局都相对更出挑的细分赛道。

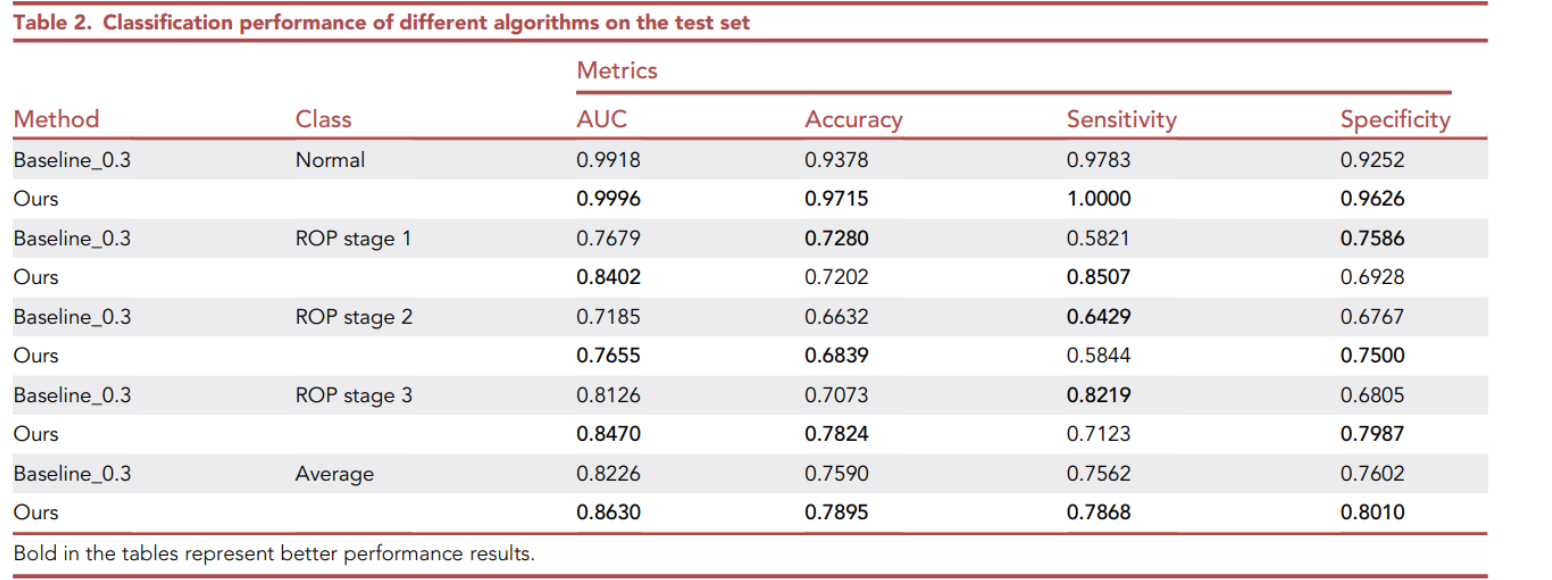

资料显示,2022年我国现磨咖啡行业规模1300+亿元,2017-2022年CAGR近38%,是现制饮品中增速最快的细分赛道,预计2024年行业增速仍在28%左右。

资料来源:灼识咨询、浙商证券研究所

巨大的市场前景下,近3年国内现饮咖啡品牌数量以及品牌规模快速扩张,尤其是2022年以来库迪从价格、门店数量扩张、酒咖新品推出等多维度,与瑞幸咖啡上演了一场你追我赶、强追猛打的大戏。此时加速抢占市场,仍是国内现磨咖啡品牌的主要任务。

淡季不再淡。财报数据来看,在过去历年的开店淡季四季度,瑞幸咖啡2023年该季度净增门店2975家,同比上一年同期增长22.4%,为其历史开店最快的一个季度。

门店收入同步高增。第四季度其自营门店实现收入51.03亿元,同比+89.2%,加盟门店收入17.64亿元,同比+109.1%。

总量上来看,截至2023年底,瑞幸咖啡正式进入“万店时代”,其门店数量达16248家,同比2022年同期增长98.85%。同期库迪咖啡全球门店数、星巴克中国市场门店数均才超7000家,相比瑞幸少了超一半。

市场规模来看,目前我国现磨咖啡门店约17万家,连锁品牌超百家,按门店数量计,其中瑞幸全国市占率9.5%,位列第一,其次为星巴克、库迪,均占全国4%以上的市场份额。

此外,财报显示,瑞幸咖啡2023年实现营收35.08美元,而早前星巴克披露的财报显示其2023财年在中国市场营收约31.6亿美元。至此,瑞幸咖啡首次在销售额上,也超越了1999年就进入中国市场的咖啡巨头星巴克,成为中国咖啡饮品市场中的年度销售冠军品牌。

资料来源:瑞幸咖啡官网

某种意义上来说,瑞幸咖啡确实成为了国内咖啡市场的“一哥”。

不过,单纯依靠市场规模、险胜的收入规模来支撑的“第一品牌”,其攻击性还是会略显不足。

尤其是,随着市场规模扩张到了一定程度,尤其是瑞幸咖啡开启“万店时代”新篇章之际,规模扩张带来的边际效应即将到达临界点。

且当前行业极端的“价格战”带来了持续内耗,此时,继续“无厘头”的扩张只会适得其反。

正如2023年瑞幸咖啡门店扩张带来业绩快速增长之际,其利润率却开始出现下滑。

财报显示,得益于规模效应和运营效率的提升,其2023年营业利润率从上一年的8.7%提高至12.1%。但单季度来看,第四季度其门店营业利润率为13.5%,对比而言,2022年同期达21.6%。而原因正是平均售价下降的产品,抵消了规模经济带来的销售增量。

事实上,这并不单单是瑞幸咖啡面临的新窘境,包括星巴克、库迪在内的连锁咖啡品牌都存在盈利能力下滑趋势,而终其原因,正是“价格战”、以及规模扩张带来的一些必然性牺牲。

财报显示,2024财年一季度,星巴克的销售净利率由2023年第四季度的13.01%环比下降至10.87%。

库迪方面,虽然其2023年业绩目前仍未知,但其创立至今并未获得任何融资,现金流主要来源于原材料销售收入、抽成以及预收保证金,资金获取渠道单一。与此同时,其门店数量快速扩张,短短2年时间已扩张至7000家。由此今年2月起关于库迪现金流吃紧的消息频出。据《每日经济新闻》报道,有餐饮业内人士透露,库迪在供应链上拖欠的货款较多,春节前仍有账款未结算。

不过值得一提的是,瑞幸咖啡截至2023年12月底拥有现金及等价物29.26亿元,就目前来看利润率并不会影响整体盈利规模,其依旧有较充足的资金支持其进一步进行门店扩张以及“9.9活动”。

但放长远来看,随着瑞幸咖啡新晋为国内咖啡界“一哥”,“万店时代”开启,规模效应将逐渐削弱,此时新的主要矛盾将出现,“增效”将成为其新的必要主线任务。

精准刹车,瑞幸咖啡抓主放次

也或是基于以上考虑,瑞幸咖啡开始调整其策略安排。

首当其中的,就是冷静对待无休止的“价格战”,做到既出市,又入市。

“出市”——进入2024年,随着在数量上占据先发优势后,瑞幸咖啡开始主动出击,释放“点刹”价格战的信号。正如农历新年开年之际,引发众多消费者、媒体热议的“9.9元喝一杯”缩水事件,就映射了瑞幸咖啡重归合理价格线的意图。

事实上,相对于库迪咖啡更为极端的、持续的价格动作,瑞幸咖啡一直以来都相对克制,且早已做好不同价位产品矩阵布局。

2023年2月,库迪开启“百城千店咖啡狂欢节”,超70款饮品特价9.9元。之后库迪陆续从9块9活动价降至了8块8、7块7,甚至6块8、4块8。而瑞幸咖啡,受竞争对手的施压,2023年6月启动“9.9元店庆活动”,不过其从一开始就保留了包括酱香拿铁、高端线SOE小黑杯系列、瑞纳冰等非咖啡因类饮品的原定价。

这样既赢得了市场流量密码,又为其保存了其品牌活力。

从财报数据也可以看出“9.9元喝一杯”使其用户增长进一步加速,其2023年Q2月均交易客户数达到了4307万,相比2022年同期翻了一倍;2023财年其月均交易客户为4840万,较2022财年的2160万增长了124.1%。

而如今瑞幸咖啡官方表示,9.9活动可能在活动范围、活动门店、适用饮品等范围视活动开展情况进行一定调整。据悉目前瑞幸9.9元活动有时仅限6-8款产品适用。

这一调整引发市场热议,更有甚者猜测其将放弃9.9促销活动,而2月26日库迪紧随其后,反向宣布开启为期三个月的“好咖啡全场9.9不限量”促销活动,更是“火上加油”。

但,正如星巴克中国联席CEO刘文娟近期在公开表示的,所有的“卷”到终点,“卷”的是价值和品质。

目前瑞幸咖啡在规模上已占据一定优势,2024年之后,转化为“擂主”思维才是其未来守擂成功、实现进一步发展关键。而促销活动调整正是其试探性的第一步,短期虽然会“阵痛”,但动作是必需的。

不过,这一调整也将极度考验瑞幸咖啡在消费群体中拥有的品牌忠诚度以及其咖啡消费文化的“教育”能力。2022年瑞幸凭借酱香拿铁打造了现制饮品行业年度最大大单品,成功圈粉无数。可这或许还不足已抵消其价格策略调整带来的影响。

因此,在接下来这一年之中,不论是从增效还是提质的维度,瑞幸咖啡都需继续通过打造独家有效爆款、以及创新营销方式等众多途径来巩固并加强其品牌影响力。

“入市”——当然,“万店时代”,瑞幸咖啡价格战略的调整并不意味着9.9.活动的直接终结,而是“因城施策”,精准投放,做到经营效率提升与规模优势加强并重。

一方面,在众多品牌商花样百出的营销策略下,现磨咖啡已从过去的小众化、商业化消费品转变为大众化消费品,但据灼识咨询数据,2022年我国人口基数巨大,人均现制饮品年消费量仅18杯,是日本的1/9,欧美国家的约1/17,因此市场扩容空间仍很大。

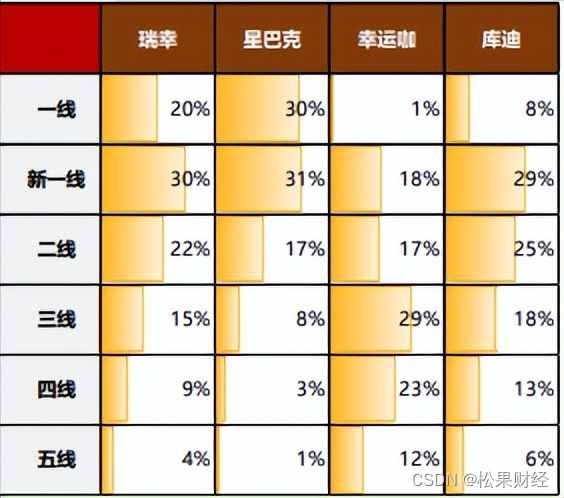

而瑞幸咖啡本身的门店分布规律来看,相关数据统计显示,其新一线城市的门店占比最高,达30%,接近2022年新一线城市在现磨咖啡行业32%的市场规模占比。但在价格接受水平更高的一线城市,瑞幸咖啡该部分门店占比仅20% ,对比一线城市在行业内28%市占率来看,还有很大提升空间。

因此,瑞幸咖啡CEO郭谨一表示,将会持续加密高线城市门店数量。

咖啡饮品行业各品牌线级城市分布情况(来源:浙商证券研报;注:数据统计截至2023年)

另一方面,参考可比性最强的国内茶饮市场来说,未来三线及以下市场的潜力巨大。据灼识咨询调查统计,以终端零售额计,2022年我国三线及以下城市是现制茶饮赛道中占比最高、增速最快的市场,2017-2022年CAGR超30%。

同一机构调研数据显示,2022年我国一线、新一线城市的现磨咖啡市场份额占到全国的60%,2017-2022年这部分区域的CAGR达为42.3%,远高于整个行业2017-2022年近38%的CAGR,这也就意味着这些城市仍是现磨咖啡市场增量的主力军。

但对比上述国内茶饮市场的发展历程,反过来这也说明,目前国内二线及以下城市的现磨咖啡市场渗透率仍相对空白,未来这类下沉市场的成长潜力大。

郭谨一同样表示,随着中国咖啡市场竞争加剧,瑞幸咖啡将通过联营模式加速拓展下沉市场,进一步扩大市场份额。而财报数据也显示,2023年其联营门店收入达到了62.26亿元人民币,同比增长102.8%,高于自营门店收入82.7%的同比增速。合理猜测,这部分联营模式贡献的业绩增长或许正是来源于下沉市场的扩张。

星巴克中国董事长兼CEO王静瑛也在最新报道中表示,“截至第一季度,在中国近3000个县级以上城市中,我们只进入了857个。在过去几年中,我们在县级市场的新店盈利能力也一直优于一线城市。因此,我们将继续加快下沉,进驻更多县级市场。”

值得注意的是,消费品下沉市场具备一个明显的特性,即价格敏感度十分明显。因此,瑞幸咖啡在调整9.9促销活动之际,还需“因地因时制宜,因城施策”,而非“一竿子打死”。

正如瑞幸咖啡在去年8月表示的,9.9促销活动将至少持续两年,而这两年正好对应下沉市场最关键的争夺时间,因此下沉过程中9.9促销活动仍旧很关键。

不过,为维持其差异化特色定位,该有的咖啡价格、购买品质等消费教育工作也是万不可少的。

结语

长久的、无原则的价格内耗必将伤人伤己。

短期,或许瑞幸咖啡“点刹”价格战将引发一系列惯性,但适时踩刹控速,方能看清前方是何处是悬崖、何处是道路。

且长期,不论是从品牌的生命力、还是企业内部健康的循环力,更或是行业合理的竞争秩序来说,这都是避不可脱的过程。

总之,在这场“流量密码”之争中,瑞幸咖啡确实已率先拿到一定主动权,未来两年其核心还是要合理借助价格这个砝码来维持规模先发优势,并进一步解锁其品牌价值提升的新钥匙。

作者:雪花一小片

来源:松果财经

![[计算机网络]--MAC/ARP/DNS协议](https://img-blog.csdnimg.cn/direct/35bef6573ffb4170930f59f268ef379c.png)