01. 激光雷达是“机器之眼”

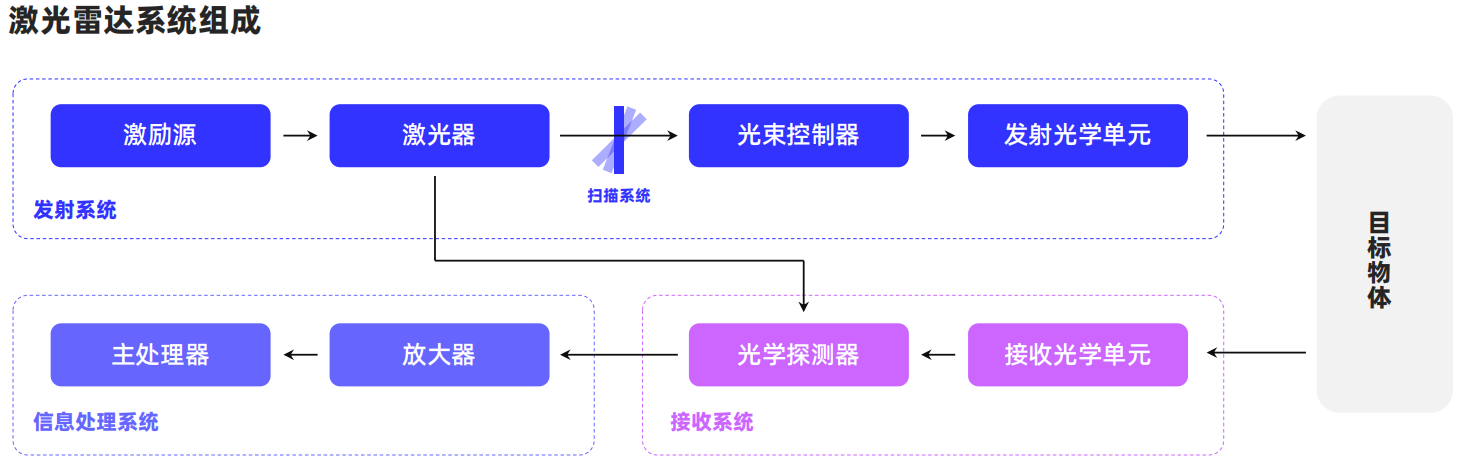

• 激光雷达是一个通过发射激光并接受发射激光同时对其进行信号处理,从而获得周边物体距离等信息的主动测量装置。

• 激光雷达主要由光发射、光扫描、光接收三大模块组成。光发射模块集成了驱动、开关和光源等芯片。光接收模块集成了SPAD传感器、ADC、TIA、TDC芯片等。

• 激光雷达具有分辨率高、精度高、视角大、测距范围广等优点,恰好可以弥补摄像头和毫米波雷达在感知方面的缺陷。

02. 激光雷达处于从1到10阶段

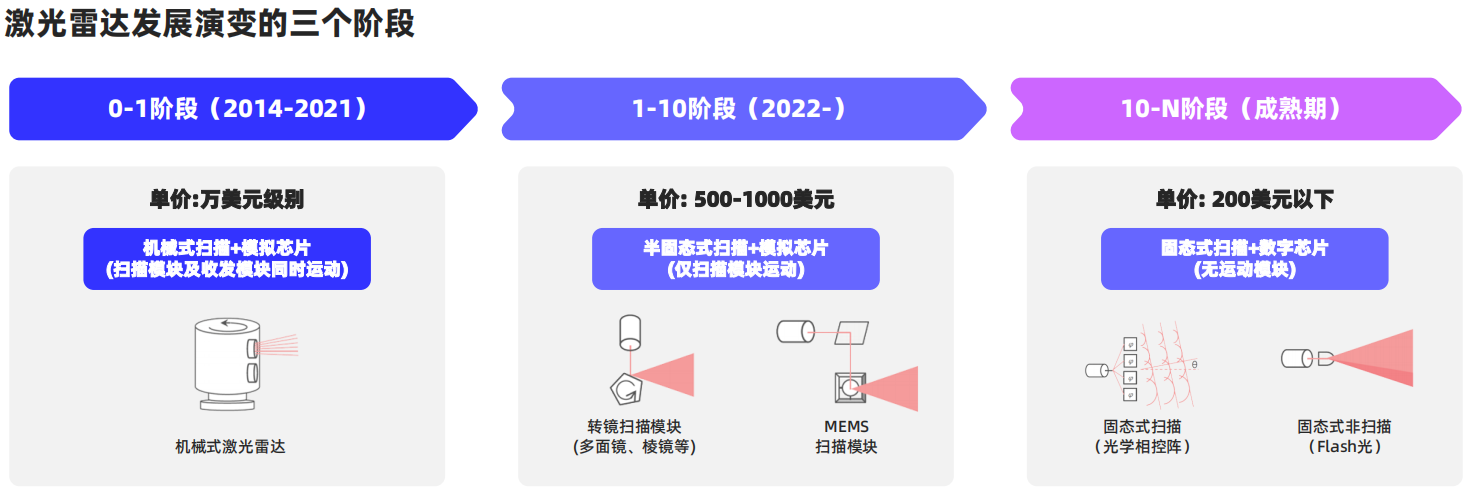

• 激光雷达在早期0到1的车载探索阶段主要依靠机械式激光雷达在Robotaxi进行测试应用,Robotaxi测试车队由于会定期对车辆进行专业维护,因此机械式激光雷达体积大、寿命短、成本高的缺点。对于此类B端客户并非不可接受,也因此承担了激光雷达车载应用探索的角色。

• 目前,半固态激光雷达在成本、体积、耐用性等方面逐渐改善,激光雷达逐步进入乘用车市场的商用起步阶段,除性能指标外,集成度、可量产、成本等都是此阶段需要重点考虑的问题。

03. 激光雷达产业链

• 激光雷达产业链可以分为上游(光学和电子元器件)、中游(集成激光雷达)、下游(不同应用场景)。

• 其中上游为激光发射、激光接收、扫描系统和信息处理四大部分,包含大量的光学和电子元器件。中游为集成的激光雷达产品。下游包括军事、测绘、无人驾驶汽车、高精度地图、服务机器人、无 人机等众多应用领域。

04. 全球激光雷达市场规模有望达到百亿美元

• 受益于无人驾驶、高级辅助驾驶(ADAS)和服务机器人领域的需求,有望迎来高速增长期。

• 2022年智能驾驶将占总市场规模的 60.5%,成为激光雷达产业最大的增长极,工业、无人机、机器人领域各占比 24.4%、8.4%、4.2%。

• 根据沙利文的统计及预测,受无人驾驶车队规模扩张、激光雷达在高级辅助驾驶中渗透率增加、以及服务型机器人及智能交通建设等领域需求的推动,激光雷达整体市场预计将呈现高速发展态势,至2025年全球市场规模有望达131.1亿美元。

05. 国内激光雷达市场已处于迅猛增长的阶段

• 伴随着中国智能驾驶、新能源行业的强势崛起,国内激光雷达厂商成为市场重要参与者。2022年全球Top15激光雷达公司中,2家车载激光雷达公司都来自中国,分别是禾赛科技和速腾聚创。中国 激光雷达市场在2025年可以达到43.1亿美元的规模,较2019年可实现64.6%的年复合增长率。

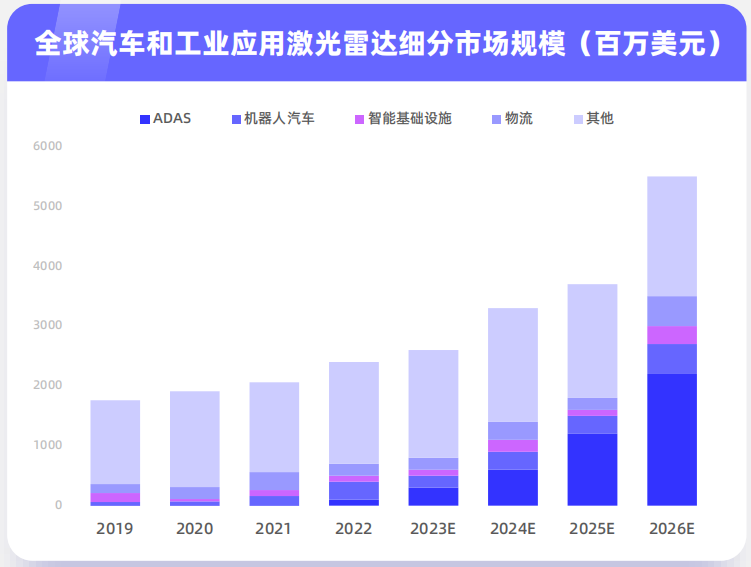

06. ADAS领域将成为激光雷达产业的第一助力者

• 目前测绘领域仍是激光雷达市场规模第一贡献者,但随着自动驾驶技术愈来愈成熟,L3+的落地,ADAS(高级驾驶辅助系统)领域将逐步成为激光雷达的最主要下游应用。根据Yole预测,到2026年ADAS领域将提供激光雷达近半的市场规模。

• 目前国内外已有多家汽车厂商开始或预计量产搭载激光雷达的车型。国内最早由小鹏P5于去年量产,搭载了2颗激光雷达。国外方面,奥迪A8,奔驰EQS等均宣布在新款车型上搭载激光雷达。

07. 激光雷达厂商行业竞争格局

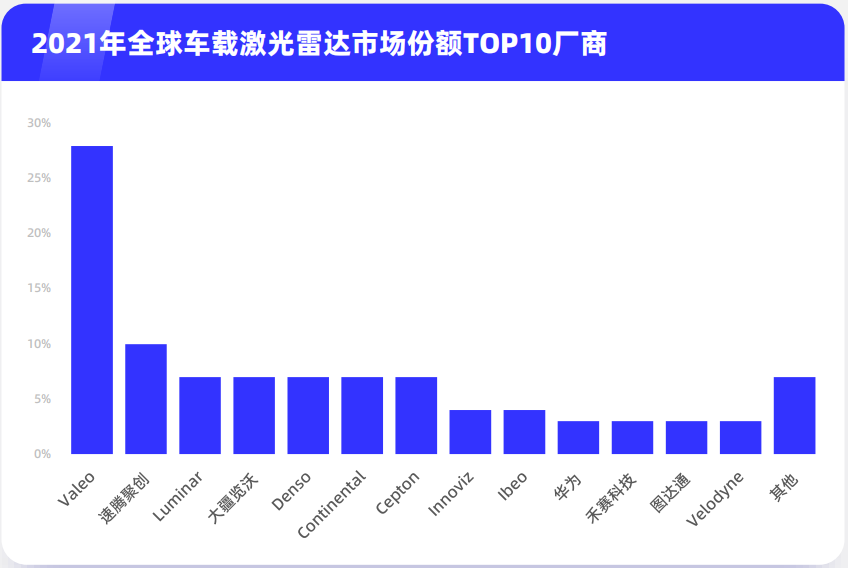

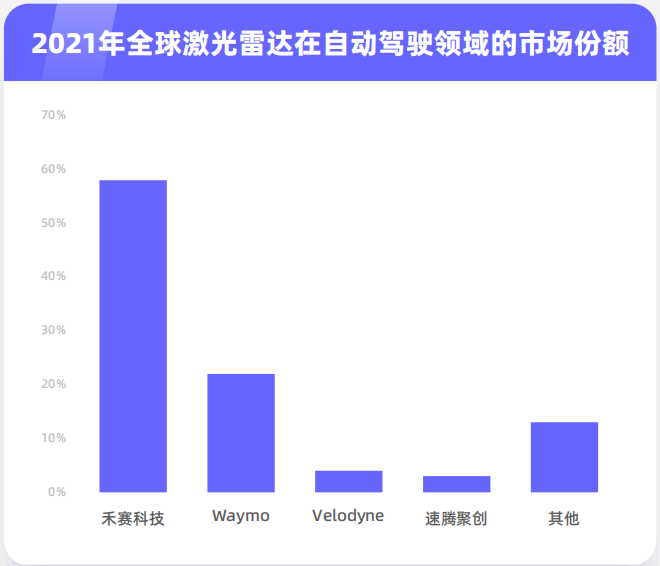

• 目前全球激光雷达行业展现出群雄争霸的格局,国内厂商势头强劲。国外厂商进入行业较早,具有先发优势;国内厂商起步较晚,但正不断缩小与国外厂商差距,甚至追平反超。

• 国外主要激光雷达厂商包括Velodyne、Luminar、Aeva、Valeo、Innoviz、Ibeo等;国内主要激光雷达厂商包括禾赛科技、速腾聚创、镭神智能、一径科技、大疆览沃等。

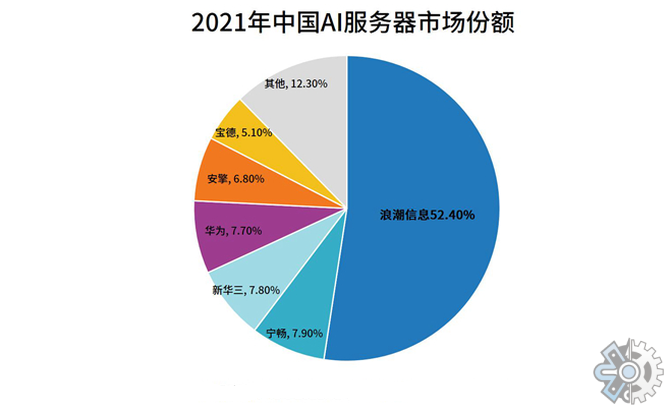

• 国内厂商持续发力,已在全球市场占据一席之地。2021年全球车载激光雷达市场份额 TOP10公司中,中国厂商占据5席。法国巨头Valeo以28%的市场份额独占鳌头。中国5大厂商合计市场份额达到26%。

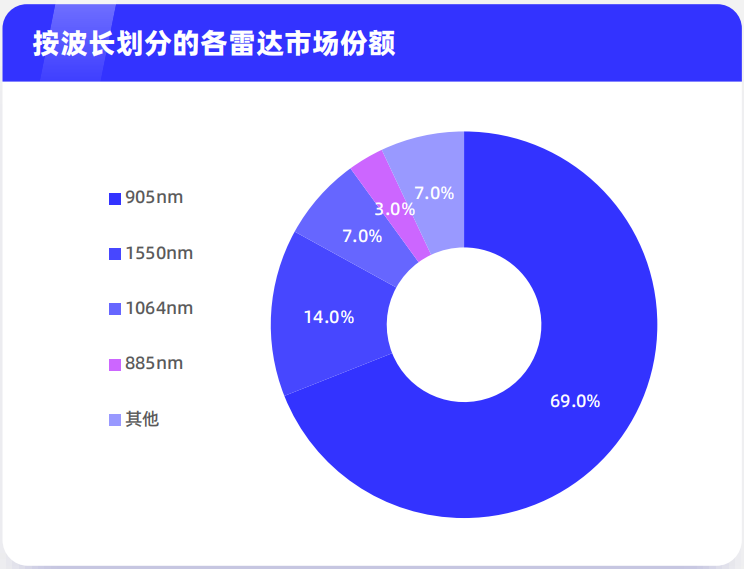

08. 905nm激光雷达系统成为厂商第一选择

• 由于成本低和技术成熟,使用905nm激光器的激光雷达系统已然在市场中占据主导地位,成为大多数激光雷达厂商的第一选择。但1550nm光纤激光器功率大,光束质量好,拥有更高的人眼安全阈值,随着技术的不断进步,未来成本降低后,有望逐渐成为主流。

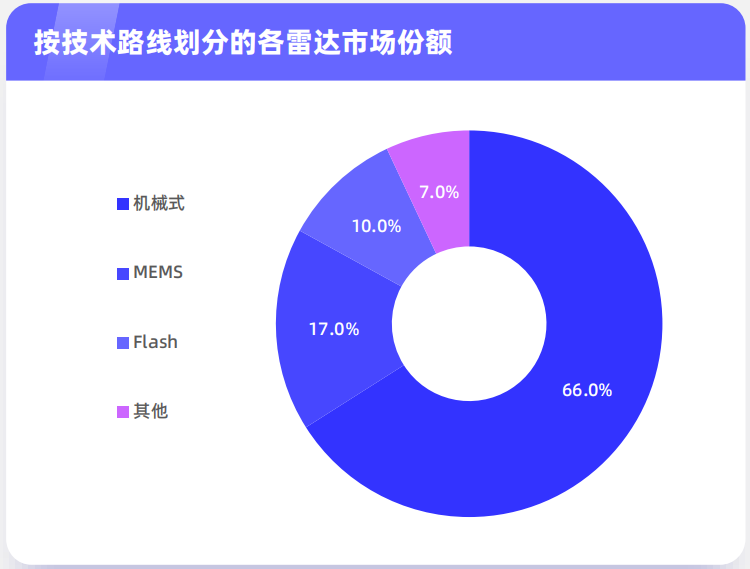

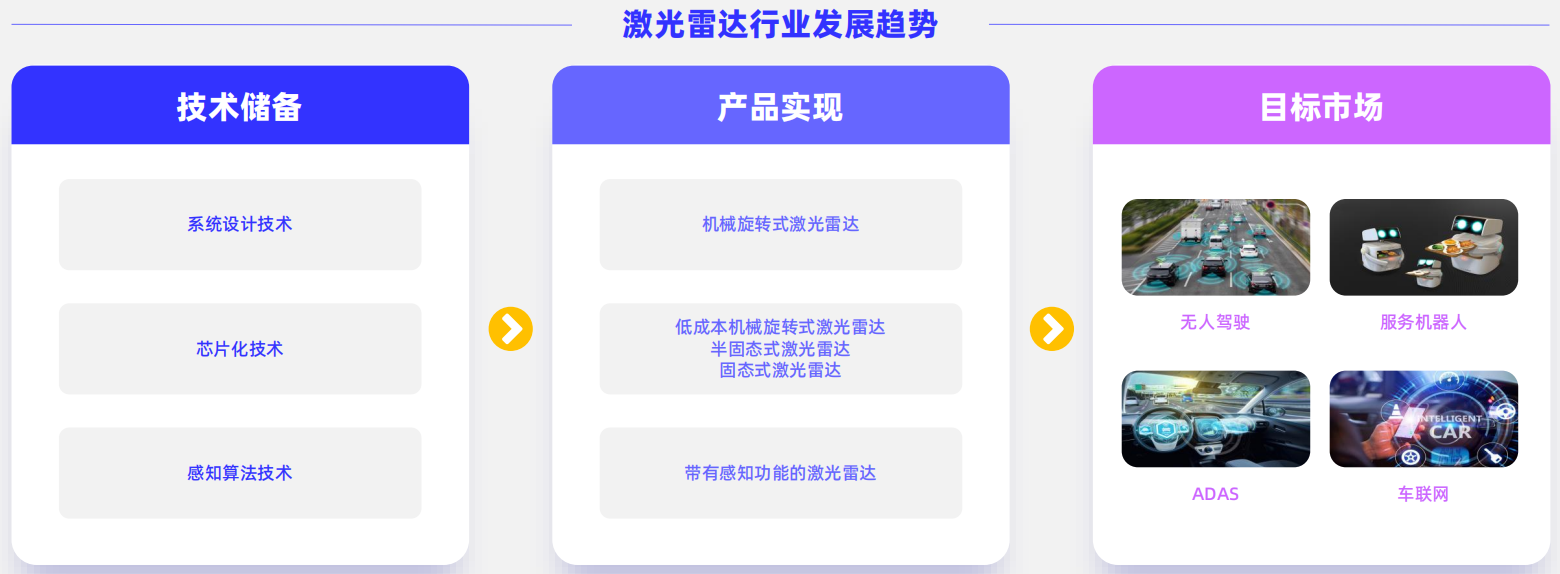

• 从技术路线来看,激光雷达按照扫描系统的技术路径分类,可分为机械式、混合固态、全固态。激光雷达厂商一般以机械式起步,普遍在往固态式发展。半固态式激光雷达主要分为转镜式激光雷达、MEMS 振镜激光雷达和双棱镜式激光雷达,其中MEMS激光雷达当前落地最多产品,成熟度已满足规模量产。

09. 当前激光雷达售价较高,未来降本空间巨大

• 目前激光雷达市场价格较高,但预计未来降本空间巨大,价格有望大幅降低。由于当前整体激光雷达量产水平、技术成熟度不高,整机成本以及市场价格还处在比较高的位置。

• 车规级激光雷达价格目前基本在1000美元左右。但随着大规模量产,以及芯片化等技术迭代,未来激光雷达降本空间巨大。

10. 软硬件系统整合将成为激光雷达企业核心竞争力

• 随着未来技术路线定型,激光雷达硬件会逐步趋向标准化,能提供软硬件结合的系统解决方案的激光雷达能满足客户多元化需求,有望在市场中占据主动。

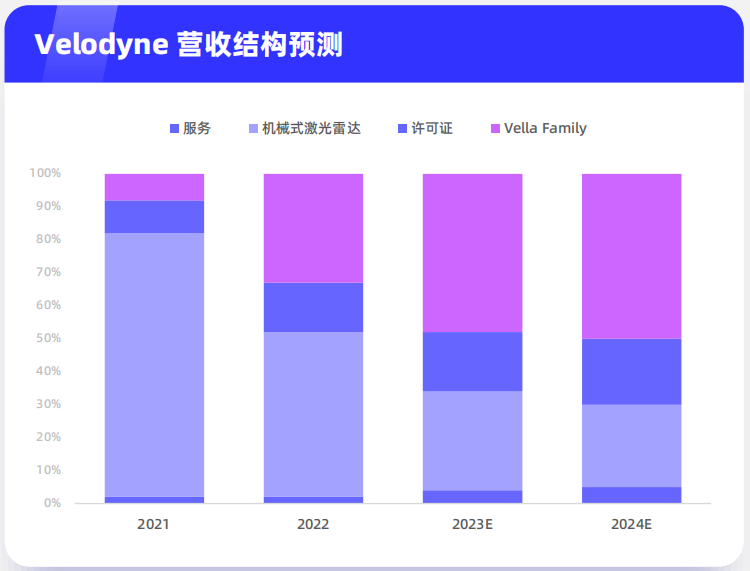

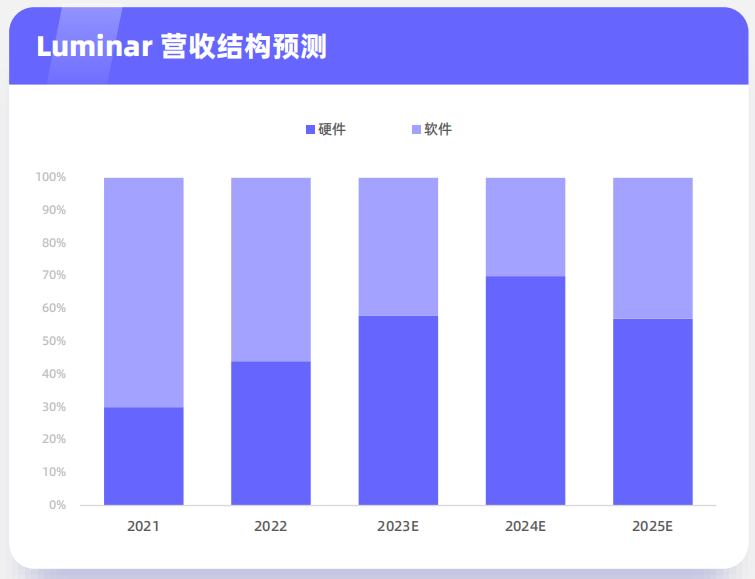

• 目前Velodyne基于其Velarray传感器开发ADAS解决方案Vella Famliy,并预计在2024年Vella Family将成为占比最高的营收来源,且软件部分占公司总营收比例超过20%;Luminar提供专有软件解锁其激光雷达全部功能,并可通过OTA进行升级,预计2025年软件营收超过4成;速腾聚创推出专为自动驾驶环境感知开发的AI软件RS-LiDAR-Perception 以及面向自动驾驶、无人物流等多项场景的激光雷达解决方案。

11. 光子集成技术决定激光雷达的发展前景

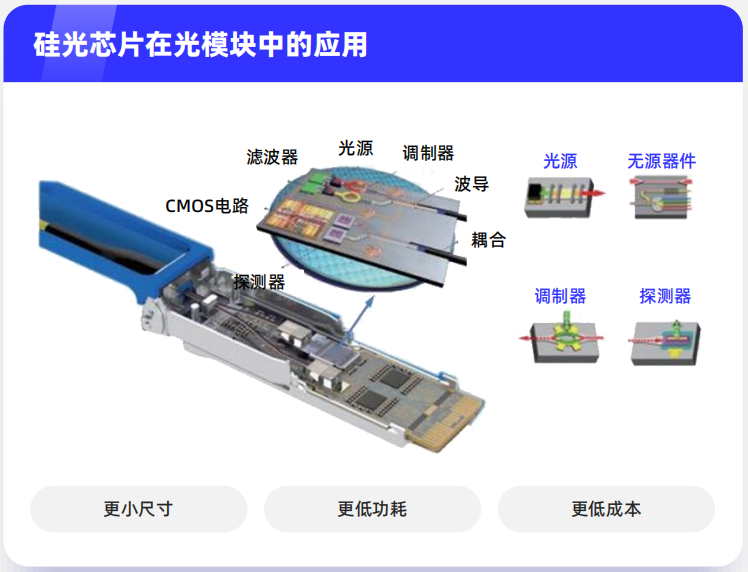

• 激光雷达中短期的壁垒在光学技术,从长期看,性能的提升及成本的降低都仰赖于半导体及光子集成技术的发展。当行业内确定了激光雷达收发标准化方案后,光子集成工艺可以帮助激光雷达整体实现小型化、低成本化,最终形成与车载摄像头相似的镜头、芯片模块化生产组装工序。

• 硅光芯片基于绝缘衬底上硅SOI平台, 兼容互补金属氧化物半导体CMOS微电子制备工艺,同时具备了CMOS 技术超大规模逻辑、超高精度制造的特性和光子技术超高速率、超低功耗的优势。硅光芯片商业化至今较为成熟的领域为数据中心、通信基础设施等光连接领域,800G及以后硅光模块性价比较为突出。未来随着技术逐渐成熟,激光雷达、光子计算等领域的应用有望实现突破。

12. 激光雷达企业加速布局芯片化和算法垂直一体化研发

• 激光雷达结合智能算法能够提供车辆、行人、非机动车等交通要素的高精度位置、运动状态、识别追踪等信息,能够对交通状况进行全局性精确把控,对车路协同功能的实现至关重要。车路协同的市场潜力也为激光雷达的规模化应用带来了广阔的机遇。

• 激光雷达的高性能、低成本化和高可靠性是未来行业发展的核心,实现途径主要通过芯片和算法自主设计研发,为产品在性能、集成度和成本上带来了竞争优势。

• 未来激光雷达公司会进一步加大在芯片和算法领域的研发投入,包括激光雷达的感知算法、即时定位与高精地图构建、感知数据管理平台等技术强化规模化生产能力, 为激光雷达的市场需求增长打好基础。

13. 激光雷达行业面临四大挑战

01

目前激光雷达技术路线有五种以上,有一些上限很高,但目前成熟度还不够,也有可能在未来占据一定市场空间。当前主流激光雷达企业都在布局多种技术路线,行业对于激光雷达产业的具体壁垒认识不足且不统一。这也就意味着,激光雷达厂商只能在试探中前进。

国内外激光雷达企业盈利不佳

02

国内外大多数主要厂商毛利率波动较大, 净利率普遍较低,且近年来甚至出现亏损情况。这主要因为是疫情原因;当前各大厂商均在迭代、开发新的技术路线和产品,因此造成产品成本较高主要原件上游供应商议价能力较高;ADAS等下游领域当前渗透率较低,激光雷达出货量普遍较少。

国产激光雷达企业的量产堪忧

03

从机械式、到半固态式,再到固态式补盲激光雷达的出现,想要成为更多车企实现自动驾驶的选择,必须要实现量产,然而目前关于固态式补盲激光雷达的量产,更多是停留在企业的口头,并未真正实现,即使是少数现在已经实现量产的产品,交付能力也仍然堪忧。

雷达企业的资质认证难

激光雷达企业的资质认证难

04

激光雷达生产企业需要通过一系列资质认证,以满足总成厂商特殊的认证要求等。获取这些资质认证有一定难度,需要激光雷达生产厂商拥有标准化生产车间、符合要求的检验检测设备及人员配置、相应的管理体系及配套供应的营运记录,这构成了进入行业的资质壁垒。

14. 激光雷达企业重点关注四大趋势

01

全球激光雷达市场规模有望迎来高速增长。

随着智能化技术的持续突破和升级,受无人驾驶车队规模扩张、高级辅助驾驶中激光雷达应用渗透率提升、以及服务型机器人及智能交通建设等领域需求的推动,预计激光雷达市场规模将实现快速扩容。

02

激光雷达正向着高性能、小型化和车规级的方向发展。

激光雷达想要上乘用车,性能和成本是敲门砖,但最终能否成功上车 ,可靠性和安全性才是关键。激光雷达已开始向L3以下的辅助驾驶车型渗透,对性能的要求也有所放宽,综合考虑性价比。

03

激光雷达价格有望下降 。

前期由于激光雷达整体使用量较小,固定成本相对较高,故而整体价格较高。未来随着车企的大规模使用,成本还有望进一步降低;随着技术进一步成熟,有望带来生产成本的下降,从而推动价格下降。

04

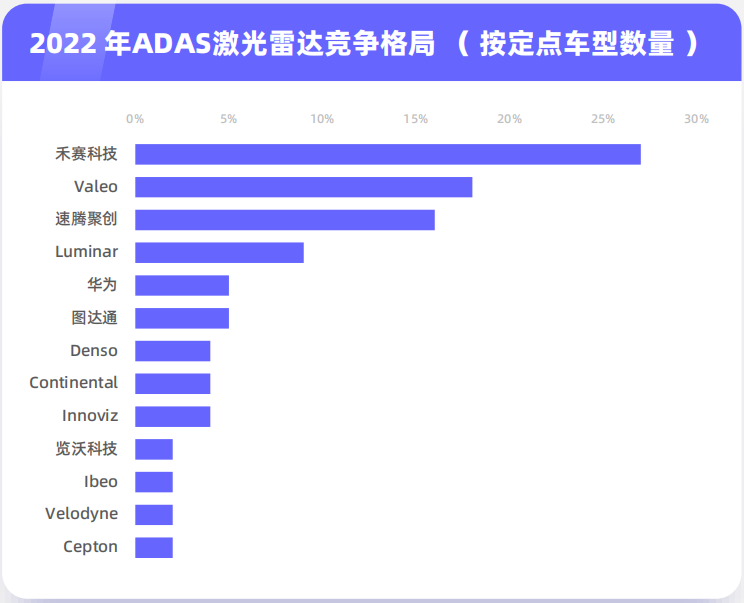

激光雷达企业定点数量快速上升阶段。

车载激光雷达仍处于行业早期,各主要厂商均处于定点数量快速上升阶段。从定点情况来看,由于前期激光雷达价格过高且车规级认证需要较长周期,车载激光雷达仍处于行业早期阶段,当前各主要激光雷达厂商定点仍相对较少。

全球激光雷达市场规模有望迎来高速增长