文章目录

- 9. 回测结果分析

- 9.1 常用量化分析指标

- 9.2 Analyzer 分析类

- 9.3 Analyzer 分析模块架构图

- 9.4 SQN 指数

- 9.5 案例:回测数据基本分析

- 9.6 案例:回测数据扩展指标分析

9. 回测结果分析

9.1 常用量化分析指标

使用BackTrader等量化软件做交易会生成大量的测试数据, 策略的好坏及稳定性等都要通过回测结果的分析来进行判定。

常用的量化分析指标一般分为三类:

- Return, 收益指标。

- Risk, 风险指标。

- Factor, 多因子分析指标。

下面进行具体分析。

-

Return收益指标。

- Returns收益率, 通常为百分比形式的、 非累积的年/月/日等周期收益率, 即每个周期相对于上一个交易周期的收益比率。

- annual_return, 年化回报率, 使用策略投资一年的收益率。

- ROI, 投资回报率。

- cum_returns, 累计收益。

- VWR, 动态加权回报率。

- omega_ratio, 欧米伽比率, 用来分析收益分布, 指标数值越高越好, 它是对偏度和峰值的一个调整。

- benchmark_returns, 参考/基准(年化) 收益率, 标准指数(如SPY标普指数、 上证指数) 投资一年的收益率。

就量化策略而言, 最重要的就是投资回报率这个指标, 其主要用于评估策略模型的稳定性。 而好的量化策略的关键就是具有稳定性, 能够获取稳定的投资回报率。 判断策略稳定的标准是: 在多种产品组合和多个时间周期的情况下都能够稳定盈利。

对于初学者而言, 重点关注投资回报率指标就可以了。 其他指标通常在投资回报率差不多的情况下, 对策略做一些辅助优化即可。

-

Risk风险指标。包含:

- Alpha, 阿尔法指数, 非系统性风险投资指数。

- Beta, 贝塔指数, 系统性风险投资指数, 反映了策略对大盘变化的敏感性。

- Volatility, 波动率, 用来衡量策略的风险性, 波动率越大代表策略风险越高。

- annual_volatility, 年化波动率。

- information_ratio, 信息比率, 数值越高, 业绩表现持续优于大盘的程度越高。 该指标主要用来衡量投资组合所带来的超额收益。

- calmar_ratio, 卡尔马比率, 是年化收益率与历史最大回撤之间的比率。 数值越大, 表示业绩越好; 数值越小, 表示业绩越差。

- sharpe_ratio, 夏普指数/夏普比率, 是投资回报与风险的比例, 数值越大, 投资组合越佳。

- sortino_ratio, 索提诺比率, 是夏普指数的修正版, 是用于评价投资资产、 组合或者策略收益的指标。

- downside_risk, 下行风险, 指未来价格走势有低于投资者预期目标价位的风险。

- tail_ratio, 尾比, 其含义是赚取的回报率比亏钱的比率大多少倍。

- MaxDown, 最大回撤数据, 用于衡量策略可能出现的最糟糕情况。

- SQN指数: 策略评级指数, 用于评估策略优劣。

-

Factor多因子指标。

- Factor Autocorrelation, 因子的自回归程度。

- Profitable Count, 盈利的交易次数。

- Unprofitable Count, 亏损的交易次数。

- mean_return_by_quantile, 因子平均收益率数据。

- mean_return_difference, 收益率差值, 即最好因子收益率减去最差因子收益率。

- Return Ratio, 收益回撤比。

- N-day Variance Ratio, n日方差比率。

- Hurst, 赫斯特指数, 可衡量一个时间序列统计的相关性。

- cumulative_returns_by_quantile, 多因子累计收益率。

- Cash-netural Investment, 投资收益现金净值。

专业因子指标如下。

- 规模类因子: 总市值、 流通市值、 自由流通市值。

- 估值类因子: 市盈率( TTM) 、 市净率、 市销率、 市现率、 企业价值倍数。

- 成长类因子: 营业收入同比增长率、 营业利润同比增长率、 母公司利润同比增长率、 现金流金额同比增长率。

- 盈利类因子: 净资产收益率( ROE) 、 总资产报酬率( ROA) 、销售毛利率、 销售净利率。

- 动量反转因子: 前1~6个月涨跌幅。

- 交投因子: 前一个月的日均换手率。

- 波动因子: 前一个月的波动率、 前一个月的振幅。

- 股东因子: 户均/机构持股比例、 户均/机构持股比例变化。

- 分析师因子: 预测当年净利润增长率、 主营业务收入增长率, 以及最近一个月的净利润上调幅度、 主营业务收入上调幅度、 上调评级占比。

就目前国内量化交易的实际情况而言, 初学者只需重点掌握 BackTrader软件的常用功能, 能够灵活使用即可, 不需要对多因子进行深入分析。

9.2 Analyzer 分析类

内置Analyzer分析类的主要指标如下:

● AnnualReturn, 年化回报率。

● Calmar, 卡曼指数。

● DrawDown, 最大回撤数据。

● TimeDrawDown, 不同周期的最大回撤数据。

● PositionsValue, 仓位变化数据。

● PyFolio, 专业Folio量化图表分析。

● LogReturnsRolling, 对数化回报率分析。

● PeriodStats, 周期分析。

● Returns, 回报率。

● SharpeRatio, 夏普指数。

● SharpeRatio_A, 修正版夏普指数。

● SQN, 策略评估指数。

● TimeReturn, 周期回报率。

● TradeAnalyzer, 交易分析。

● Transactions, 逐笔订单分析。

● VWR, 动态加权回报率。

比较专业的Analyzer分析类指标, 只在进行一些特殊分析的时候才需要使用, 本节讲解比较简单的量化回测分析案例, 介绍量化分析的基本操作, 仅使用到一些常用的量化分析指标, 如Sharp、 MaxDown等。

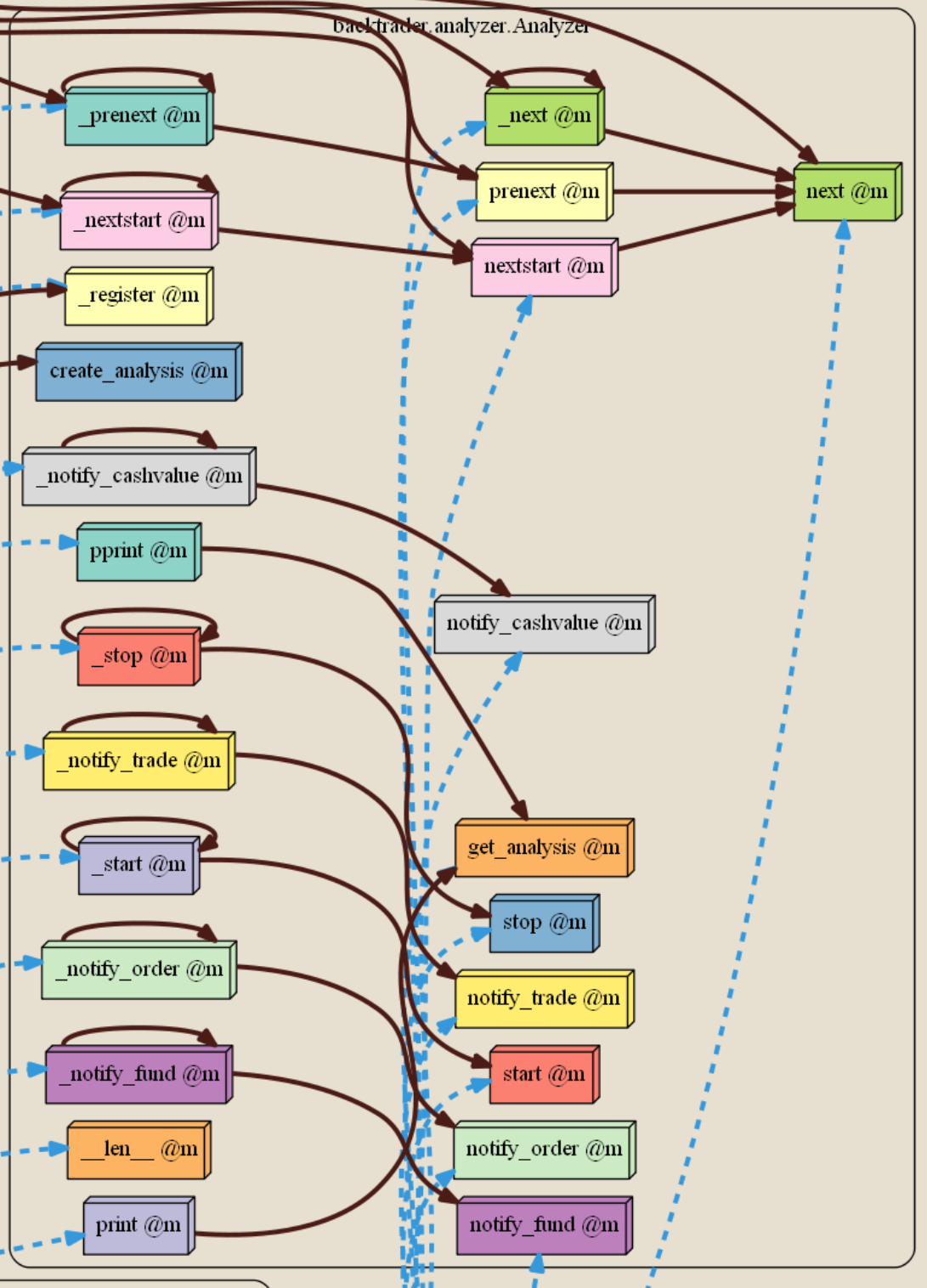

在Analyzer分析模块中, 最重要的子模块是analyzer.Analyzer子模块。

在analyzer.Analyzer子模块内部分布图中, 以“_”开头的函数是类内部函数, 其他主要函数如下。

● 常规量化操作函数: next、 prenext、 nextstart、 start、 stop。

● 数据获取函数: get_analysis。

● 数据传递函数: notify_cashvalue、 notify_trade、 notify_order、notify_fund。

● 其他类函数: Create_analysis、 print、 pprint。

此外还有两个重要的函数: csv、 rets。

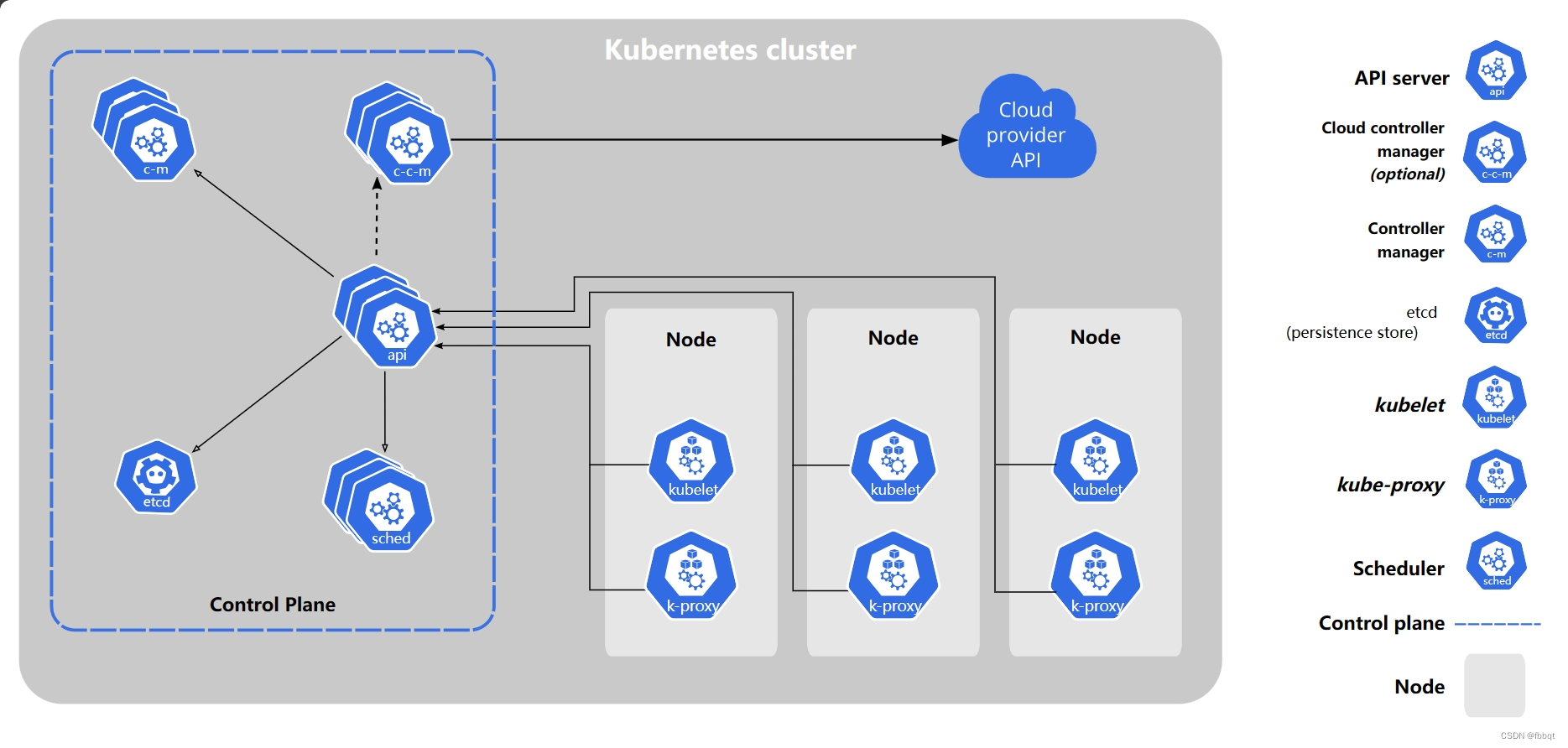

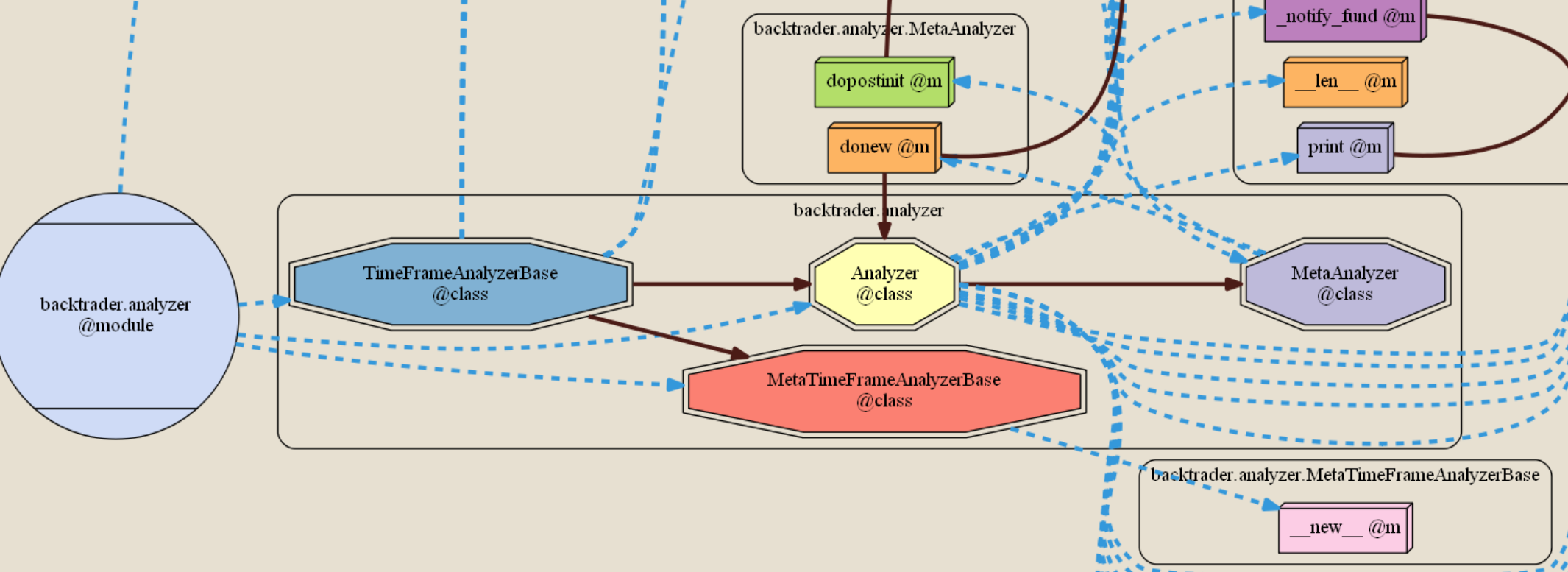

9.3 Analyzer 分析模块架构图

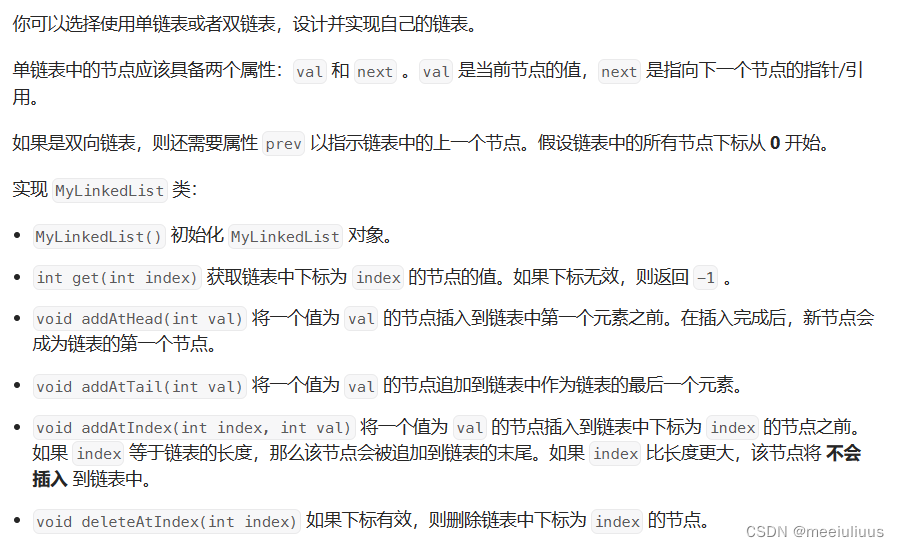

下图所示是 Analyzer 分析模块的核心部分,改图中最左边的圆形中的内容,是整个模块的入口:

从上图可以看到 ,Analyzer 分析模块的核心是 Analyzer 分析类及其类函数。Analyzer 分析类及其类函数又分为两个子类:

- TimeFrameAnalyzer,时间周期分析子类;

- MetaAnalyzer,元数据分析子类。

注意, MetaTimeFrameAnalyzer(元数据分析的时间周期分析) 子类源自TimeFrameAnalyzer子类, 而不是由MetaAnalyzer子类派生出的。

在BackTrader量化软件中, 把Analyzer分析模块中的TimeFrameAnalyzer子类作为核心子类, 而在其他量化软件中, 通常把时间周期分析也作为一个量化分析指标。

MetaAnalyzer子类的设计非常巧妙, 其中的Meta元数据可以导入各种专业量化指标, 从而衍生出各种专业的量化分析指标, 如SQN指数、Sharp指数、 MaxDown等常用量化分析指标。

这种巧妙的设计架构, 非常方便用户扩展各种量化分析指标和各种自定义分析指标, 大大简化了用户的编程工作。

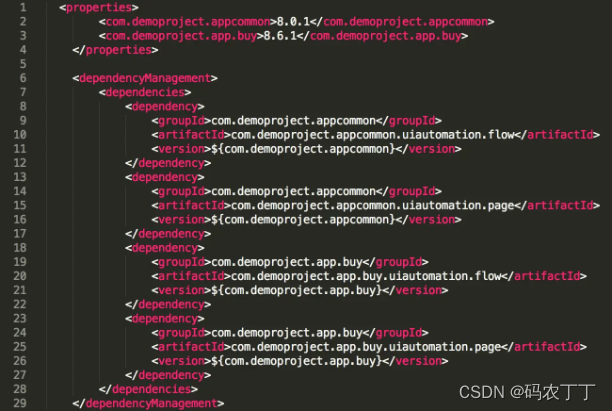

下面再看一看 analyzer.Analyzer 子模块架构图, 如下图所示。由图可以看出, analyzer.Analyzer子模块是所有分析模块的基础, 定义了量化分析主要的类函数。 其中以“_”开头的函数是类内部函数, 其他主要函数有以下几类。

● 常规量化操作函数: next、 prenext、 nextstart、 stop、 start。

● 数据获取函数: get_analysis。

● 数据传递函数: notify_trade、 notify_order、 notify_fund。

● 其他类函数: create_analysis、 print、 pprint。

9.4 SQN 指数

SQN 指数全称为 System Quality Number,即系统质量指数,用来评估量化策略的优劣。SQN 的计算公式为:

SQN=root(n)×expectancy/stdev(R)

(SQN=交易次数n的平方根×交易系统的期望值/期望值的标准差)

其中,

root(n) : 一年交易次数n的平方根。

expectancy: 交易系统的期望值, 以倍数(风险回报比) 表示。

stdev(R) : 期望值的标准差。

评测的交易总次数最多不能超过100, 当然, 交易次数也有下限,即不能少于30。 当交易数量≥30时, SQN指数通常被认为是可靠的。

SQN指数具有如下意义:

● 交易次数越多, 获利机会越大。

● 风险回报比越大越好。

● 风险回报比的标准差越小, 交易结果越具有规律性, 回撤越小。

SQN指数公式很简单, 要优化SQN指数也很简单:

● 使交易次数和平均风险回报比的乘积尽可能大。

● 使公式中的期望值标准差尽可能小。

9.5 案例:回测数据基本分析

本实例代码 Analyzer1.py 。

本节案例增加了一些回测分析函数指标,重点是 addanalyzer 分析指标添加函数:

print("\n\t#2-5,设置每手交易数目为:10,不再使用默认值:1手")

cerebro.addsizer(bt.sizers.FixedSize, stake=10)

print("\n\t#2-6,设置addanalyzer分析参数")

cerebro.addanalyzer(SQN)

#

cerebro.addanalyzer(bt.analyzers.SharpeRatio, _name="SharpeRatio", legacyannual=True)

cerebro.addanalyzer(bt.analyzers.AnnualReturn, _name="AnnualReturn")

#

cerebro.addanalyzer(bt.analyzers.TradeAnalyzer, _name="TradeAnalyzer")

cerebro.addanalyzer(bt.analyzers.DrawDown, _name="DW")

以上代码为量化程序添加 SQN 指数、Sharp 指数、MaxDown 常用量化分析指标。

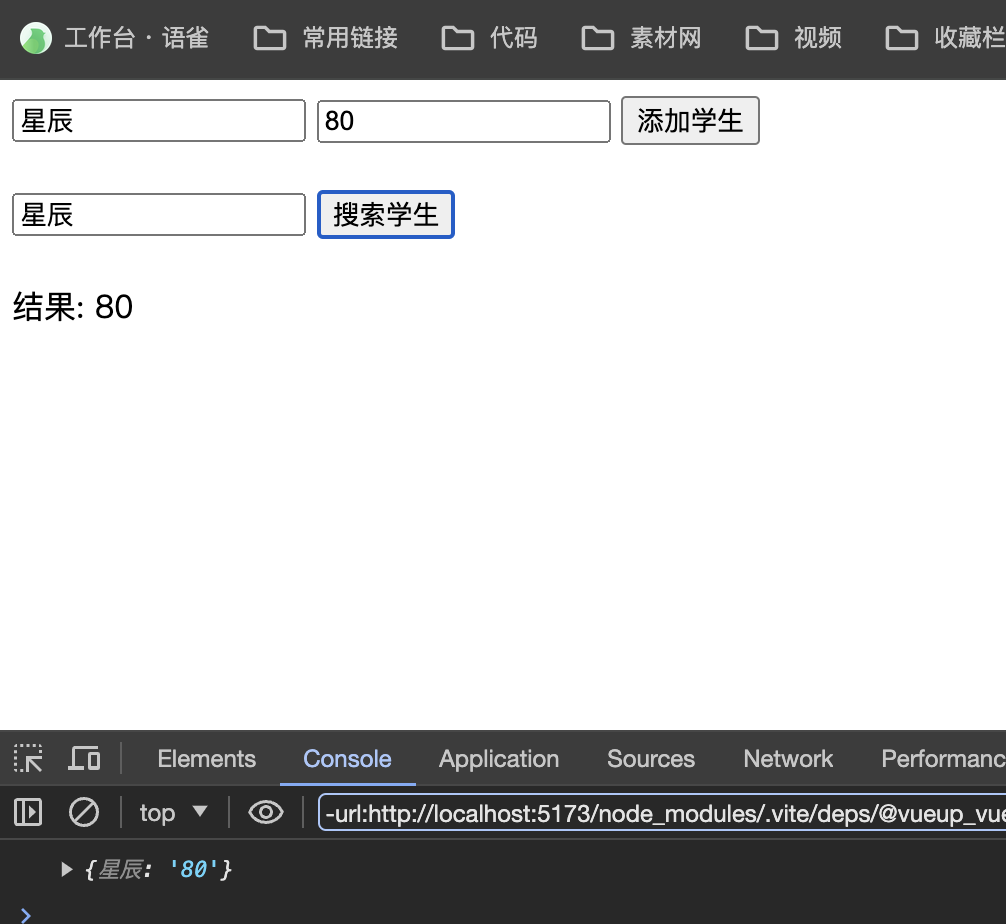

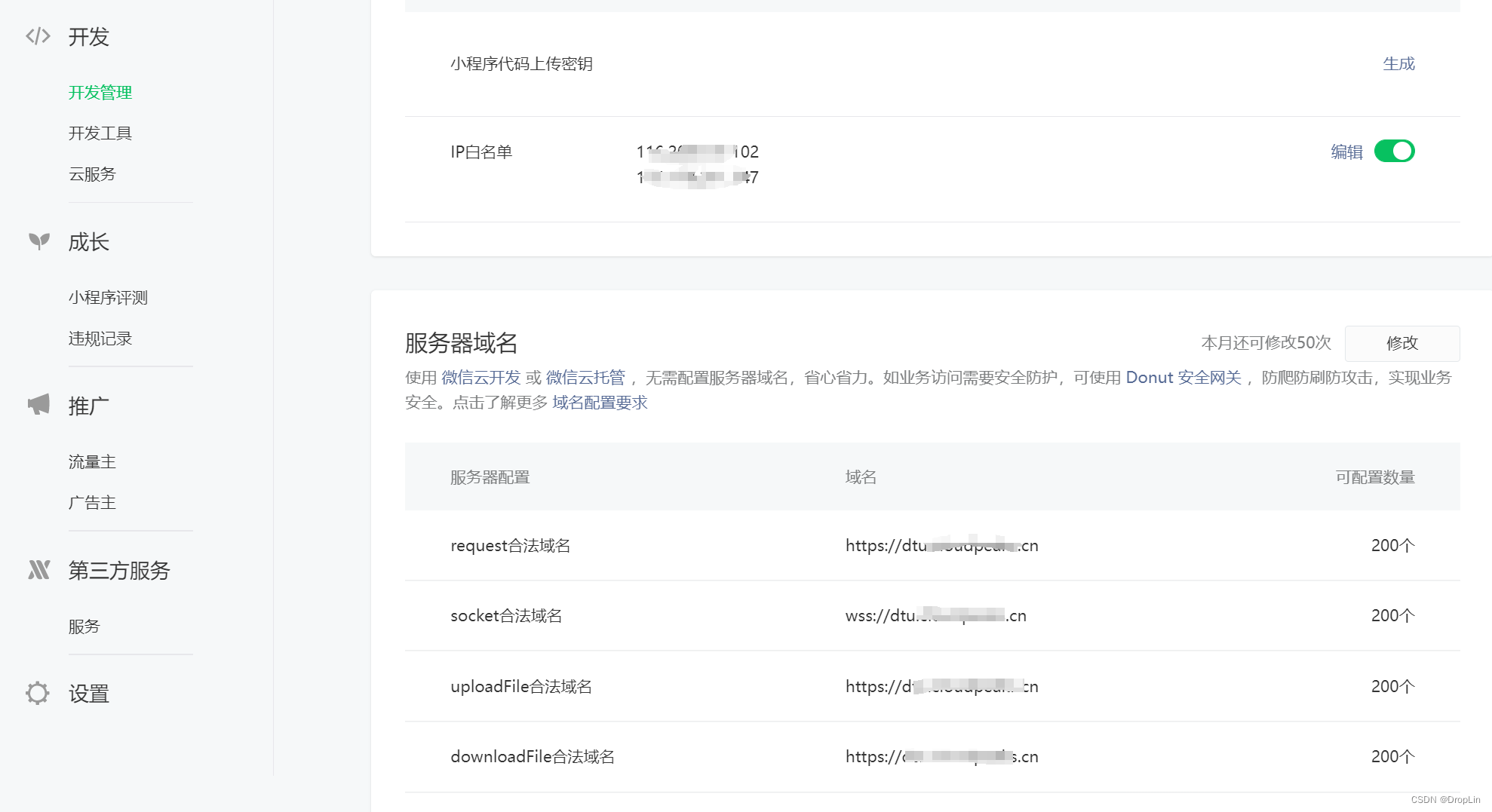

addanalyzer 策略添加函数中改的 name 参数变量,主要用于分析结果和图标绘制。这些指标名称可以通过name 参数设置,一般使用默认模式,即指标函数名称。下图是该函数关系属性示意图:

量化分析编程主要有两个环节:

- 在主程序源码中的数据设置部分,设置各种常用的分析指标,并使用

addanalyzer添加各种指标。 - 当量化程序运行完成时,在量化回测结果数据中提取各种分析数据。

在量化回测结果数据中提取各种分析数据,需要从量化回测的返回值中获取分析数据:

print("\n#3,调用BT回测入口程序,开始执行run量化回测运算")

results = cerebro.run()

通过如下代码,把相关的回测结果数据提取出来,保存到 anzs 变量中:

# ---------

print("\n#5,analyzer分析BT量化回测数据")

strat = results[0]

anzs = strat.analyzers

#

dsharp = anzs.SharpeRatio.get_analysis()["sharperatio"]

trade_info = anzs.TradeAnalyzer.get_analysis()

#

dw = anzs.DW.get_analysis()

max_drowdown_len = dw["max"]["len"]

max_drowdown = dw["max"]["drawdown"]

max_drowdown_money = dw["max"]["moneydown"]

#

print("\t夏普指数SharpeRatio : ", dsharp)

print("\t最大回撤周期 max_drowdown_len : ", max_drowdown_len)

print("\t最大回撤 max_drowdown : ", max_drowdown)

print("\t最大回撤(资金)max_drowdown_money : ", max_drowdown_money)

anzs 变量用于保存回测分析数据,该变量本身是复合字典格式,提取的各组分析数据都是标准的 dict 字典格式,各组分析数据的返回值也都是 dict 字典格式,可方便大家提取使用。各组回测结果都保存在 Analyzer 分析类的 rets 属性中,可以通过 get_analysis 函数读取。

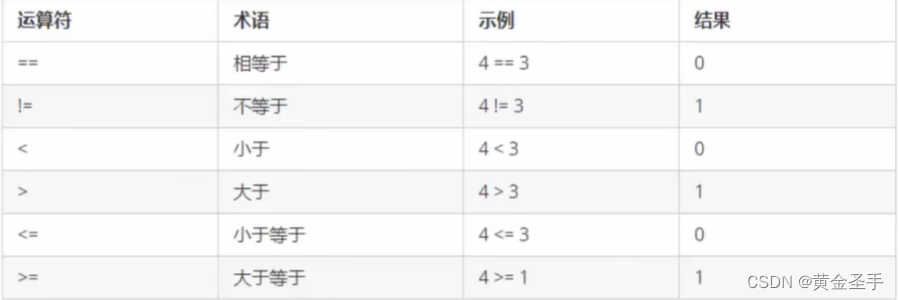

下图是 get_analysis 函数关系属性图:

由图可以看出,相关的分析结果不仅可以通过 rets 变量导出,也可以通过内置的 print、pprint 两个输出函数直接输出,而且输出的数据格式均进行过分组处理。

本案例生成图片如下:

本案例各分析指标输出内容为:

#5,analyzer分析BT量化回测数据

夏普指数SharpeRatio : -66.94067728496657

最大回撤周期 max_drowdown_len : 269

最大回撤 max_drowdown : 0.03984537510517593

最大回撤(资金)max_drowdown_money : 39.85270000001765

9.6 案例:回测数据扩展指标分析

本实例代码: Analyzer2.py 。

上个案例已经添加了一些分析指标,本案例继续添加如下分析指标:

- TimeReturn, 周期回报率

- VWR, 动态加权回报率。

添加分析指标的代码如下:

# 周期回报率,不同时间周期

cerebro.addanalyzer(

bt.analyzers.TimeReturn, timeframe=bt.TimeFrame.Years, _name="timReturns"

)

# cerebro.addanalyzer(bt.analyzers.TimeReturn, timeframe=bt.TimeFrame.Months,_name='timReturns')

#

# 动态加权回报率 Variability-Weighted Return: Better SharpeRatio with Log Returns

cerebro.addanalyzer(bt.analyzers.VWR, _name="VWR")

添加输出代码如下:

#

print("\t#5-2,常用量化分析数据")

print("\tSQN指数、AnnualReturn年化收益率,Trade交易分析报告")

print("\t可以通过修改参数,改为其他时间周期:周、月、季度等")

for alyzer in strat.analyzers:

alyzer.print()

本案例生成图片如下:

输入内容如下:

#5,analyzer分析BT量化回测数据

5-1夏普指数SharpeRatio : -66.94067728496657

最大回撤周期 max_drowdown_len : 269

最大回撤 max_drowdown : 0.03984537510517593

最大回撤(资金)max_drowdown_money : 39.85270000001765

#5-2,常用量化分析数据

SQN指数、AnnualReturn年化收益率,Trade交易分析报告

可以通过修改参数,改为其他时间周期:周、月、季度等

===============================================================================

SQN:

- sqn: 1.0152350590677315

- trades: 32

===============================================================================

SharpeRatio:

- sharperatio: -66.94067728496657

===============================================================================

AnnualReturn:

- 2020: 8.860000000066037e-05

- 2021: 0.00038036629954540935

===============================================================================

TradeAnalyzer:

-----------------------------------------------------------------------------

- total:

- total: 32

- open: 0

- closed: 32

-----------------------------------------------------------------------------

- streak:

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

- won:

- current: 1

- longest: 9

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

- lost:

- current: 0

- longest: 2

-----------------------------------------------------------------------------

- pnl:

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

- gross:

- total: 53.19999999999992

- average: 1.6624999999999974

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

- net:

- total: 46.89999999999994

- average: 1.4656249999999982

-----------------------------------------------------------------------------

- won:

- total: 22

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

- pnl:

- total: 122.12029999999996

- average: 5.5509227272727255

- max: 23.0399

-----------------------------------------------------------------------------

- lost:

- total: 10

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

- pnl:

- total: -75.22030000000002

- average: -7.522030000000003

- max: -15.918399999999988

-----------------------------------------------------------------------------

- long:

- total: 32

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

- pnl:

- total: 46.89999999999994

- average: 1.4656249999999982

*************************************************************************

- won:

- total: 122.12029999999996

- average: 5.5509227272727255

- max: 23.0399

*************************************************************************

- lost:

- total: -75.22030000000002

- average: -7.522030000000003

- max: -15.918399999999988

- won: 22

- lost: 10

-----------------------------------------------------------------------------

- short:

- total: 0

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

- pnl:

- total: 0.0

- average: 0.0

*************************************************************************

- won:

- total: 0.0

- average: 0.0

- max: 0.0

*************************************************************************

- lost:

- total: 0.0

- average: 0.0

- max: 0.0

- won: 0

- lost: 0

-----------------------------------------------------------------------------

- len:

- total: 242

- average: 7.5625

- max: 26

- min: 1

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

- won:

- total: 98

- average: 4.454545454545454

- max: 15

- min: 1

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

- lost:

- total: 144

- average: 14.4

- max: 26

- min: 1

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

- long:

- total: 242

- average: 7.5625

- max: 26

- min: 1

*************************************************************************

- won:

- total: 98

- average: 4.454545454545454

- max: 15

- min: 1

*************************************************************************

- lost:

- total: 144

- average: 14.4

- max: 26

- min: 1

+++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

- short:

- total: 0

- average: 0.0

- max: 0

- min: 9223372036854775807

*************************************************************************

- won:

- total: 0

- average: 0.0

- max: 0

- min: 9223372036854775807

*************************************************************************

- lost:

- total: 0

- average: 0.0

- max: 0

- min: 9223372036854775807

===============================================================================

DrawDown:

- len: 31

- drawdown: 0.016181390901583496

- moneydown: 16.191600000005565

-----------------------------------------------------------------------------

- max:

- len: 269

- drawdown: 0.03984537510517593

- moneydown: 39.85270000001765

===============================================================================

TimeReturn:

- 2020-12-31: 8.860000000066037e-05

- 2021-12-31: 0.00038036629954540935

===============================================================================

VWR:

- vwr: 0.02078841499279231

输出信息中的TimeReturn时间周期回报率, 使用的周期也是year(年度) , 所以最终数据和使用annual_return年化回报率完全相同。

代码仓库链接:CPythoner/BackTraderDemo at develop (github.com)