于本土CRM而言,Salesforce是一面镜子,也更是催化剂。

长期来看,Salesforce的加入,从某种程度上将会加速中国CRM赛道的合理价值曲线的走向,通过带动外界对于CRM整个赛道的关注和热度,进而加速本土CRM的成长。

作者|思杭

编辑|皮爷

出品|产业家

Salesforce,正在以新的姿态“卷土重来”。

更新的消息是,阿里云成为Salesforce在中国的独家代理,其产品将于2023年12月18日正式在阿里云官宣上线。这条消息在10月31日阿里云云栖大会上传出的同时,也意味着双方长达四年的合作终于有了实质性的进度。

云栖大会上,一些合作的更多细节被透露出来,这其中有Salesforce发布的产品路线图、合作的商业模式和服务模式等等;而关于生态伙伴和渠道伙伴相关的更多细节,双方目前仍在商榷。

但可以确定的是,这一次,Salesforce正在以“托管在阿里云”的方式重新回到中国市场。从Salesforce在中国市场的“进进出出”来看,这是它的第三次尝试,方式上偏向保守,却也更“本土化”。

然而,在这背后,一些讨论也更随之而来。

回顾Salesforce在中国过去几年的表现,其客户主要是外资企业中国分支(G2C)和中国企业出海(C2G)。而且在本土CRM的十年发展历程中,尽管有像Salesforce这样的国际软件巨头,但在国内也更成长起来了如销售易、纷享销客这些优质的本土CRM厂商。

那么,放在今天的市场环境,在国内发展了十年的CRM早已是一个更成熟的赛道。在思考Salesforce是否会重新竞争本土市场之外,更需要被探讨的问题是在Salesforce回归中国市场的如今,中国的产业数字化市场到底需要怎样的CRM?于CRM厂商而言,其真正的价值又在哪?

一、“Salesforce+阿里云”中西结合,药效会更好吗?

首先,托管在阿里云上,是Salesforce为了考虑数据合规而做出的决定。同时,这也意味着数据中心将从海外迁移到阿里云的数据中心上来。这是最首要的迁移目的和结果。

其次,于客户而言,产品功能则是更重要的考虑因素,从Salesforce发布的产品路线图来看,在Salesforce国际版的销售云、服务云、平台云、集成云、营销云和商业云等应用中,目前有销售云、服务云和平台云被迁移了过来,另外的商业云则是进行了重构。

以营销云为例,产业家了解到,本次阿里云和Salesforce的合作,一方面是Salesforce借用阿里云平台,让数据合规;另一方面则是通过阿里云来“走近”国内市场。

比如针对国际版的商务云(Commerce Cloud),Salesforce是基于阿里巴巴电商,专门为中国市场推出的社交电商云(Social Commerce Cloud)。这款产品因为有阿里云的参与,与很多本地平台进行了集成。而它也早在2022年就已经上线。

另外,Salesforce选择托管在阿里云上,让阿里云成为其在中国的独家代理商。这也意味着,它的主要服务都将由阿里云(具体运营为阿里云羚羊)来提供。从某种程度上,这也会消除一些客户在服务敏捷性上和安全性的顾虑。

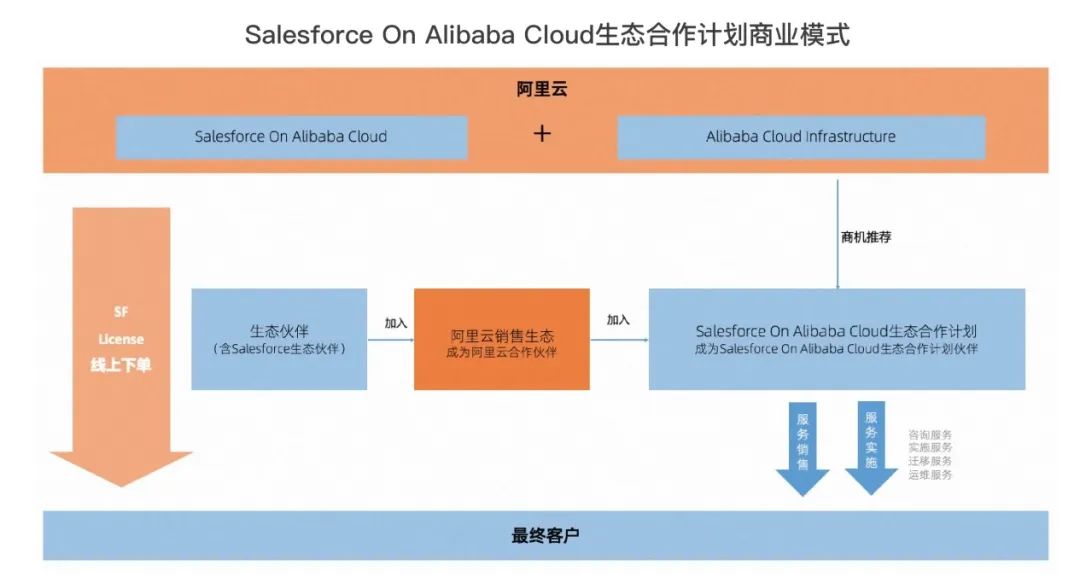

实际上,在前不久,在阿里云的官网上Salesforce也公布了生态伙伴合作的商业模式。要想加入Salesforce On Alibaba Cloud生态合作计划,首先要加入阿里云销售生态,成为阿里云的合作伙伴。这其中也包括Salesforce原本的生态合作伙伴,他们也需要先加入阿里云销售生态,才能最终在Salesforce On Alibaba Cloud生态合作计划上达成战略合作。

这也等于,Salesforce在国内的生态体系要全盘“托付”给阿里云。

实际上,针对本次双方的合作,除了产品功能、服务模式和生态合作方面的变动,还有一个不可忽视的变化则是汇报层级的变化。

销售易国产替代业务负责人徐曦曾在Salesforce任职多年。在2019年阿里云与Salesforce首次达成合作的时候,他就分析过,双方的合作实际上也提高了中国区的汇报层级。在与阿里云合作前,大中华区的汇报流程是先经过总部在新加坡的亚洲区,再到总部在澳大利亚的亚太区,再汇报到Salesforce美国总部,汇报层级比较低。

而与阿里云合作后,中国区直将接汇报到美国总部的战略合作伙伴部门。这也一定程度上说明了对中国区的重视程度。

然而,在种种合作细节公开的背后,一个更大的关注是,随着Salesforce在阿里云上提供服务,它一直以来的生态优势是否也会跟随而来?

首先,一个公认的观点是,Salesforce在国际上之所以占有绝对优势,一部分原因是基于它繁荣的生态,在此之上也更有它把PaaS平台和产品都做到了极致。

对此,CRM厂商纷享销客创始人罗旭告诉我们,一方面,在海外,各种垂直能力的ISV供应商都集成在Salesforce平台上,比如在医疗领域非常出色CRM服务商Veeva;另一方面,Salesforce还有大量的SI伙伴在上面做定制化开发,这也构成了Salesforce在服务上的强大优势。

然而在中国市场,这种强大的开放性却并不会随之迁移过来,一个原因是生态伙伴关系需要在阿里云的基础上重新建立,而重构则需要大量的时间成本;另外,这也涉及到与系统的第三方集成,而很多的集成则需要与本土生态进行长期配合。根据阿里云官网发布的Salesforce落地的路线图,AppExchange App Integration不在本期的产品发布中,也说明短期内Salesforce中国版不能使用国际版的AppExchange上所有的生态应用。

“之前在Salesforce官网上提供手机号或邮箱就可以拿到30天试用版本,而现在这个版本暂时只能通过少数指定的实施合作伙伴才可以拿到。具体要等到12月18日官宣后。”徐曦告诉产业家。所以从现在的情况看,还有很多生态合作的细节不清楚。

但客观来看,这对于Salesforce来说无疑是一种巨大的挑战。不过能预知的是,随着产品的逐步落地,未来阿里云和Salesforce也会更新出更多的生态伙伴和渠道伙伴。

另外,除了生态方面,还需要考虑产品功能等因素。与本土CRM对比,虽然Salesforce的Einstein GPT产品在全球发布,但徐曦告诉产业家,“受到数据保护和数据跨境的问题,Einstein GPT类的产品是否能在中国使用也是一个很大的疑问。”

但在此之外,这场合作对Salesforce和阿里云而言,也同样充满着机会。首先,于Salesforce,这种机遇体现在以新的面孔重拾老客户的“信任”;另一方面,也是通过阿里云渠道,为Salesforce注入“新鲜血液”。

最后,于阿里云而言,与Salesforce的这场合作可能意味着,一个向SaaS市场延伸的“触角”。阿里在企服领域最大的入口就是钉钉,如今钉钉的战略是只做PaaS。但此次,Salesforce的加入对阿里云来说,或许是一个通过SaaS市场的延伸,进而反哺IaaS的机会。

二、再次回归,对国内CRM市场影响在哪?

据了解,随着Salesforce产品路线图的落地,以及生态体系的完善,一些固有的客户也呈现出不同的态度。

在过去,Salesforce在中国的每年订阅费收入可以达到3亿美金,这里包括TOC客户和TOB客户,也包括中国购买使用和全球购买中国使用的客户。而面对今天Salesforce的“卷土重来”,不同客户对于迁移的态度也不一样。

“因为TOC客户在过去面临的挑战是个人信息保护法和网络安全法等等,但现在迁移到阿里云上之后,这些挑战也不会存在了。所以对这部分客户而言,他们对于迁回的顾虑会较小。重点会考虑迁移成本。” 徐曦向产业家解释道。

实际上,国产替代的加速、本土CRM产品的崛起以及Salesforce去年退出中国等等,内外因素的叠加让不少曾经Salesforce的客户已经完全迁移到了本土CRM上。

但由于中美CRM市场差异的原因,徐曦也曾在文中写道,在美国CRM市场上,金融、政府和电信等行业渗透率较高;但在中国,渗透率较高的行业则围绕着制造、医疗、科技、零售、快消等。产业家从本土CRM厂商了解到,一些选择了本土CRM的“Salesforce客户们”也集中在制造和医疗等行业,如海康威视、海能达、施耐德电气(中国区)等选择了销售易。

但眼下,面对Salesforce在阿里云上的落地,大部分客户都保持观望态度。除了C端客户,对B端客户而言,还需要看落地后进一步的情况,包括稳定性、迁移成本等等。

首先,迁移回阿里云平台也有迁移成本,除了继续支付账号软件费,系统重构的实施服务还需要重做一遍,因为Salesforce国际版和中国版两个底层是不一样的。而这也涉及到过去使用国内其他云的客户,他们是否愿意或者可以迁移到阿里云,也是一个问题。

其次,就目前的情况而言,受到外部不确定性、使用体验问题等等,一些跨国客户和本土的中大型客户在短期上很难选择迁回Salesforce。

对此,罗旭也同样认为,客户在面对种种不确定性的叠加,也持有担忧态度。而这种担忧则来源于两方面。一方面是对产品的担忧,另一方面是对生态的担忧。

“比如在美国,随便找一家中小企业,它的公司可能都买了五六十套 SaaS 软件,所以对于跨国企业来说,系统和系统之间的异构集成非常复杂。而在迁移的过程中,异构系统的集成、定制化开发的迁移,则都要依赖于大量 ISV 伙伴的重构。”罗旭告诉产业家。

然而,上述都是客户是否愿意迁回的情况。对于Salesforce迁移到阿里云上而言,除了过去的老客户,未来的新客户也是Salesforce要迎接的主要群体。

巨头的进入让国内CRM市场升温的同时,也在一定程度上地影响着市场的竞争格局。而这种变化则来源于对部分CRM厂商的生存影响,以及对头部CRM厂商的战略影响。

回顾过去十年国内CRM的发展,不同势力的加入都对当时的格局造成了一定影响,比如2014年钉钉的入场和2019年互联网厂商的再次进入。

而放在今天,同样的事情或许不会发生在同一个人身上,但历史总会以另一种方式重复上演。

但不一样的是,随着国内CRM市场的逐渐成熟,其自身的服务能力也更在加强。近年来的趋势是头部CRM厂商的PaaS能力正在愈发强劲,趋向于“一体化”发展。更重要的是,他们正在通过自身积累的行业化经验、越发繁荣的生态和适配的产品在不同的赛道里深深扎根,建立起自己的护城河。

但虽然Salesforce能力短时间内难以从海外复制过来,作为国际先进的TOB企业,其一部分模式也在悄然给行业带来一些改变。

三、后思考:中国CRM企业走到哪了?

回到CRM市场的供需端,变化也在同时发生。

“需求方会出现典型的马太效应。”罗旭告诉产业家。强者会更强,弱者会更弱。在大环境面临冲击的时候,一些中小企业的数字化需求会衰减,而中大型企业虽然不会面临生存问题,但今天的环境却也会激发它进行降本增效,所以中大型企业的数字化需求就会上升,变得更加迫切。

这也正在加速成为中国CRM厂商的自证地。

实际上,从更大的视角来看,近十年来国内本土CRM正在发生明显的变化,从数据来看,不论是定价、续费率、续约率、毛利率和现金流等等指标,都在进入良性范围。

这不是一个容易的事。尽管作为企业的刚需软件之一,但在中国的特殊产业环境里,如何建设CRM,或者说需要怎样的CRM一直是一个难题,而这些难题也恰成为了过去多年里中国CRM厂商不断探索的过程。不论是过去的估值泡沫,还是基于SCRM的资本入场等等,都在构成着中国CRM企业的成长路。

但在Salesforce重新进入中国市场的今天,能够看到的是不论从数据指标,还是产品、企业自身结构以及技术能力,中国CRM厂商都具备足够强的市场竞争力,甚至在特定场景的服务中,中国头部的CRM厂商有自己明显的优势。

这种价值的构建也构成着近两年CRM企业的价值回归。“中国CRM赛道长期存在定价偏低的情况,它与过去的产品不成熟有关,但现在随着本土产品成熟度的提升,产品的自身价值也在逐步回归。”罗旭向产业家解释道。

对应到供需关系侧,则是伴随着中国CRM产品自身内核价值的提升,企业对其商业价值的认可度也更在不断攀升。一个信号是,如今国内CRM行业里头部的厂商不论是单客模型,还是现金流都在朝着更加正向的曲线发展,且增长率持续稳定在20%—30%上下。

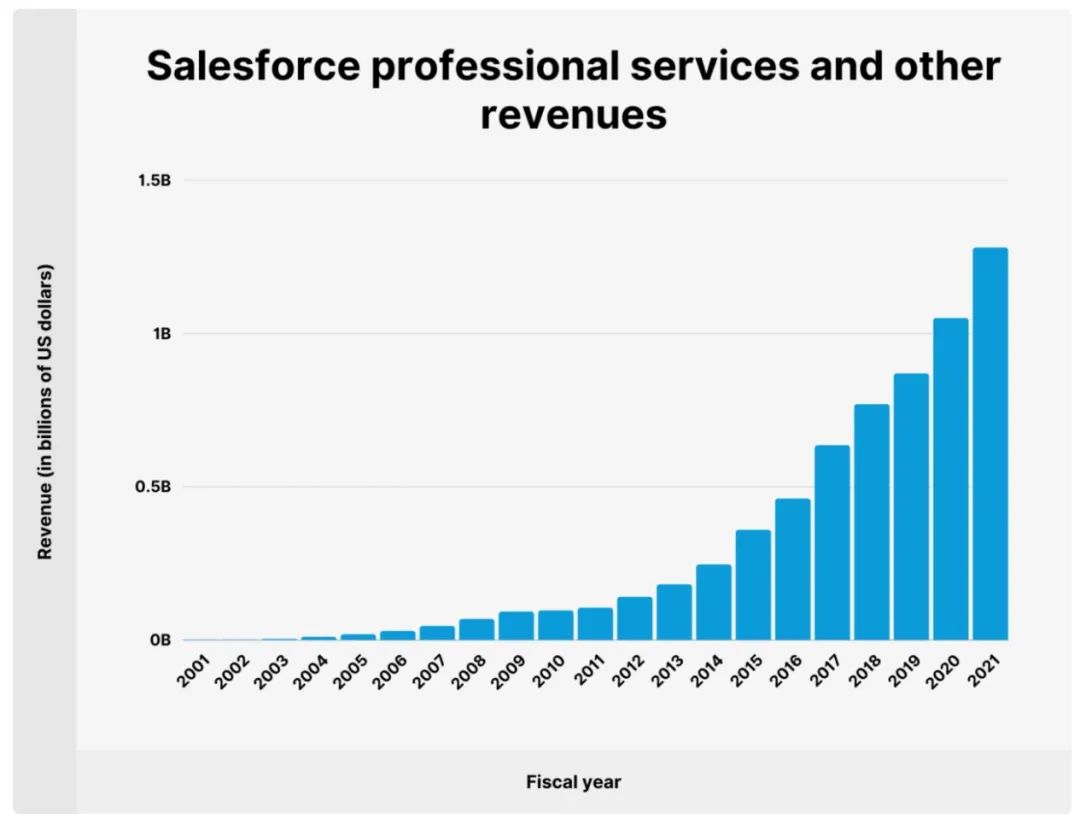

而与之对应的一个数据是,Salesforce也是用了17年的时间才实现盈亏平衡。同时,在过去的发展中,其每年的增长也更是维持在20%~30%的速度。近期Salesforce股价也明显回升,这是由正向现金流大幅增加以及对2023年全年业绩超预期增长表现的回应。

长期来看,Salesforce的加入,从某种程度上将会加速中国CRM赛道的合理价值曲线的走向,通过带动外界对于CRM整个赛道的关注和热度,进而加速本土CRM的成长。

此外,值得一提的是,“云+SaaS”的合作模式不仅是阿里云和Salesforce的合作模式,这种协作也更在国内成为一个悄然的新方向,比如最近纷享销客和华为云就宣布发布了联合解决方案,面向高科技、工业制造、零售等方向推出具体方案,双方一起面向客户提供价值。

“还是期待Salesforce给市场带来一些变化和增量的。”一位CRM相关人士告诉我们,“它是一面镜子,也更是一个催化剂,我们有信心迎接挑战。”