关于4D成像雷达和激光雷达的争论,在此之前,两方势力之间还是有些克制。「谁也不是替代谁」,成了各方一致的看法。目标,也很一致,就是补齐摄像头的物理性能缺陷。

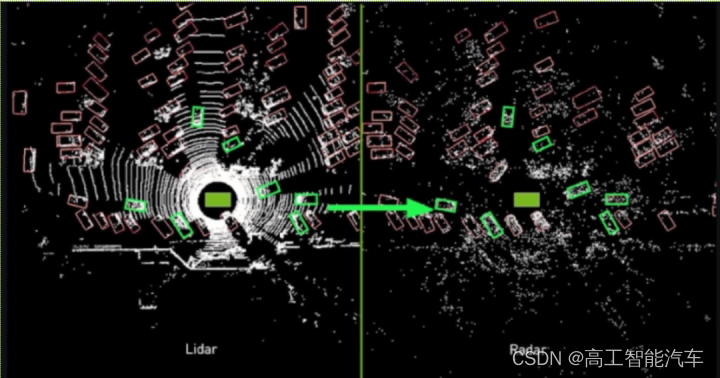

比如,与激光雷达相比,4D成像雷达继承了传统雷达的优点,不太容易受到恶劣天气条件的影响,几乎可以做到全天候、全场景。同时,角分辨率的指数级提升,也让4D成像雷达具备了和激光雷达类似的多点云输出效果。

反过来,激光雷达由于分辨率和精度的能力突出,可以对障碍物进行更精准的建模。同时,在物体识别上,相比于4D雷达的相对稀疏的点,激光雷达在探测模式上,更胜一筹。不过,在抗干扰能力、环境影响方面,激光雷达相对处于弱势。

而在落地应用上,目前已经上车的激光雷达,实际上更多是车企在定义应用。比如,是放在车顶或者保险扛位置,作为前向的感知补充;还是放置于车头两侧,作为盲区的感知增强。但从供应商的角度,这些激光雷达并没有形成特定的产品线,也没有成本台阶。

相比而言,毫米波雷达已经相对成熟(有超过20年的量产历史),各家供应商都有明确定义(从性能到规格)的应用方向,比如前雷达、角雷达;长距雷达、中长距雷达还是短距雷达。

而从车企的角度,摄像头首先是毋庸置疑,是基础、必不可少的传感器。从L1到入门级L2(单车道,带LKA、BSD),基本上通过补齐2R、4R也能解决问题(如果纯视觉功底弱一些)。当然,xVxR的配置,也基本上可以应付辅助换道以及入门级高速NOA的需求。

不过,随着应对场景复杂度提升和功能升级的需求,下一代传感器的配置已经提上日程。其中,前向摄像头直接升级至800万像素,周视/环视升级至300/500甚至800万像素也已经明确。

接下来,毫米波雷达、激光雷达怎么配置,是个问题。这背后,涉及到系统的成本平衡、后续软件OTA的硬件承载能力以及终端市场营销的卖点。

从4D成像雷达的角度来看,短期内最明显的优势就是成本。如果从前向远距离、高精度探测来看,主流L2+系统大规模采用激光雷达的最大障碍是成本。相比而言,4D成像雷达的分辨率提高,证明了令人信服的激光雷达替代方案。

此外,基于4D点云+深度学习,可以帮助雷达实现对移动和静止物体更精准的识别、分类和跟踪,并通过与经典雷达处理算法的集成,构成下一代雷达感知软件堆栈,甚至可以实现仅仅依靠4D雷达输入来进行规划和控制,从而实现系统冗余。

不过,也有企业发表了自己的看法。

”不管智能驾驶功能如何丰富,解决碰撞(比如,AEB)问题的难点仍然存在。摄像头、毫米波雷达并不是完全精确的探测系统。至少在当下,不少系统仍会在毫无征兆的情况下踩刹车,在有安全风险的情况下,漏掉一些障碍物。“沃尔沃汽车相关技术负责人表示,激光雷达的关键在于,你可以信任它。

而站在当下的系统成本来看,飞凡R7、理想L7和小鹏G9,代表了典型的车企配置思路。

飞凡R7,代表了传统车企的配置思路,标配+选装。30.25-36.95万元的车型定价,全系标配1个4D成像雷达+4个点云增强角雷达;激光雷达+第二个4D成像雷达则作为选装包,提供高速+城市NOA。

理想L7,33.98万的Pro版本,以摄像头+传统雷达(预计后续将升级4D雷达)标配;37.98万元则标配激光雷达;其中,前者提供导航辅助驾驶功能适配高精度地图覆盖的高速公路或城市快速路等封闭道路;后者则是全场景的导航辅助驾驶。

小鹏G9,同样如此。34.99万起的版本,提供双盲区激光雷达标配,低配则是摄像头+传统雷达。从功能来说,前者支持高速NGP智能导航辅助驾驶增强版、城市NGP智能导航辅助驾驶。

而随着激光雷达公司纷纷推出更低价格的补盲激光雷达产品线,在特定价位区间(30-35万元级别)的两种类型传感器似乎已经进入直面竞争的状态。

比如,速腾聚创首发的E1补盲激光雷达,测距能力达30米@10%,可以完整探测到6车道外的切向来车,确保在双向12车道的十字路口中也能看清左侧斑马线后方的车辆。

此外,除了低延迟性能外,E1的高刷新帧率也能够为感知系统提供更多的感知画面,从而提高感知算法对细小被测物体的检出率。

这意味着,在“视觉+前视激光雷达”感知方案的基础上,通过增加两颗E1,就可以构成“视觉+360°激光雷达”的感知方案,实现360°的全覆盖、无盲区感知效果。

同样,禾赛的侧向补盲激光雷达(FT120),拥有100° x 75°的广角视场,在10%反射率下可实现30m测距,最大量程100米。另一个亮点是,单线成本相比于AT128,下降约90%。

而亮道智能推出的纯固态侧向补盲激光雷达LDSatellite™,垂直视场角不低于75°,可以与前向激光雷达的近场盲区进行点云互补,能够实现低矮物体比如马路边沿、减速带等目标物,以及相邻车道线的探测。

这也给了部分车企在盲区感知上,用高性价比激光雷达替代4D成像雷达的可能性。而在高工智能汽车研究院看来,接下来市场会走向分层化。其中,前向配置上,考虑到激光雷达的测距范围相比4D成像雷达(普遍远距在300米)还有差距,两者之间存在互补。

而在补盲传感器配置上,不同价位区间的车型将会产生分化。

15万元以下车型,占整体市场的50%左右规模,基于极致性价比、满足新车C-NCAP评级,1R+2R、4R(传统毫米波雷达)仍然会是主流(再结合300万像素环视),主要以L2、部分L2+功能为主。

15-25万元车型,占整体市场的30%左右规模,部分车企在试探入门级高速NOA标配可能性,这是4D成像雷达可能实现规模化增量的细分市场。从目前的成本来说,毫米波雷达仍占据先发优势。

25-35万元车型,占整体市场的15%左右规模,从入门级高速NOA逐步上升到高速增强NOA、城市NOA,激光雷达与4D成像雷达存在叠加搭配的可能。同时,补盲激光雷达有机会作为补充,甚至取代毫米波雷达。比如,顶配车型或者选装,来进一步提升功能ODD。

同时,在高工智能汽车研究院看来,目前从整车规划定义来看,不同价位区间车型仍然会在成本、功能以及未来OTA空间的角度来权衡传感器配置。「从追求性价比,到硬件堆叠,不一定是矛盾,但一定会形成鲜明的分界线。」