今天分享的是AI系列深度研究报告:《2024年度投资策略:AI大模型和半导体国产化加速》。

(报告出品方:东方证券)

报告共计:48页

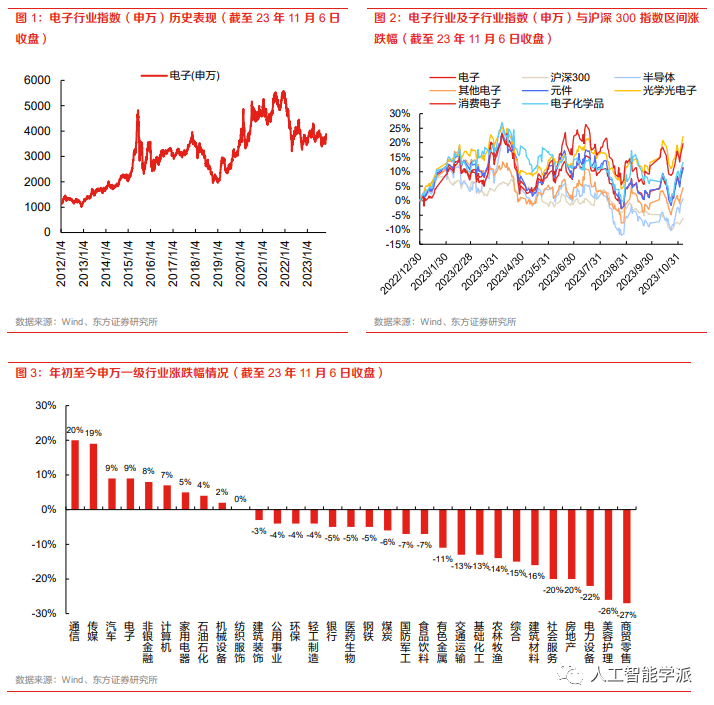

前言: 行情回顾与未来展望

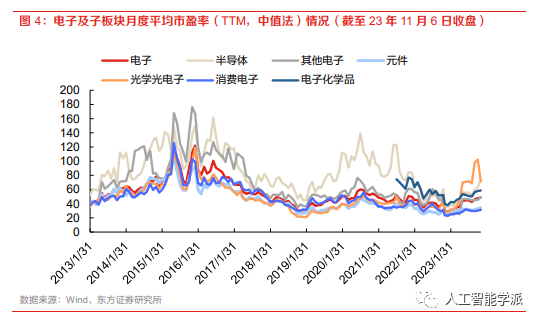

电子板块涨幅转正,信心逐渐回归。截至 2023 年 11 月 6 日收盘,电子指数较 2022 年末上升3%,实现涨幅转正,高于同期沪深 300 指数下降 4%的表现,在所有一级行业中排名第 4,较2022 年排名末尾有大幅度的提升。2023 年年初以来,除半导体和其他电子在个别时间段表现明显不及同期沪深 300,其余子行业的表现均与沪深 300 相近,甚至大幅优于沪深 300。

从估值角度来看,目前电子板块大部分子行业 PE TTM 估值低于过去 10 年历史平均。电子板块 当前行业整体 PE TTM 估值水平 49 倍,低于过去 10 年平均值(55 倍)。其中,半导体板块估值水平较高(75 倍),但仍低于过去 10 年平均值(85 倍);消费电子板块估值水平最低,为 31 倍, 低于过去 10 年平均(49 倍);其他电子和元件板块估值分别为 49 倍和 34 倍,均低于过去 10 年 平均(69 倍和 46 倍);电子化学品估值为 59 倍,高于过去 1 年平均(49 倍);光学光电子估值 水平为 72 倍,高于过去 10 年平均(50 倍)。

展望 2024 年,我们认为行业整体最气度复苏、AI 大模型算力升级和半导体国产化带来的投资机会值得关注:

1)行业景气度迎来向上拐点,安卓厂商停止降规,终端需求平稳,折叠机、5.5G、卫星通信、AI 等产业和技术升级正当时,我们看好消费电子终端整体景气度提升带来的投资前景。

2)A 大模型部署和应用带来算力升级需求,数据中心产业链从中深度受益,AI 大模型应用深入智慧物联和汽车等领域,引领视频分析、自动驾驶等技术升级,带动智能摄像头、激光雷达等相关传感器需求;A 有望重塑 PC 市场,成为 PC 终端发展的重要驱动力,我们持续看好AI 大模型相关产业链上下游的增长机会。

3)半导体行业正迎来回暖,产业链国产化趋势显现,我们期待 NAND 大厂扩产进展,看好半导体景气度复苏和国产化率提高带来的产业链相关公司的未来前景。

1.行业景气度迎来向上拐点

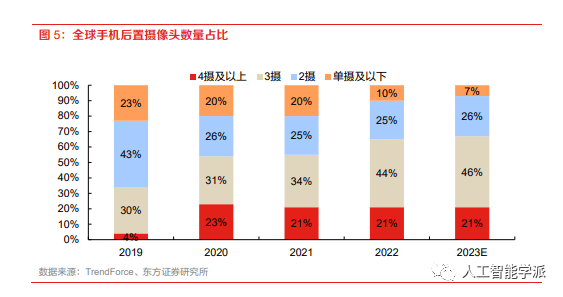

1.1 安卓厂商停止降规

手机摄像模组出货量有望回升,手机摄像头平均数量将提高。根据 Trendforce 预测,2023 年在预期全球经济缓步回稳下,智能手机生产量平稳,手机摄像模组出货量将同比增长约 4%,达46.2亿颗,低端手机增配将带动摄像模组出货量增长。TrendForce 认为手机摄像模组出货量增长将主要受益于低端手机镜头数量提高,配置 1 颗摄像头或不配置摄像头的智能手机占比将从 22年的 10%下降到 23 年的 7%;于此同时,中端机型配置摄像头数量也将有小幅提升,后置 2颗/3 颗摄像头的智能手机比例将分别提升到 26%/46%。

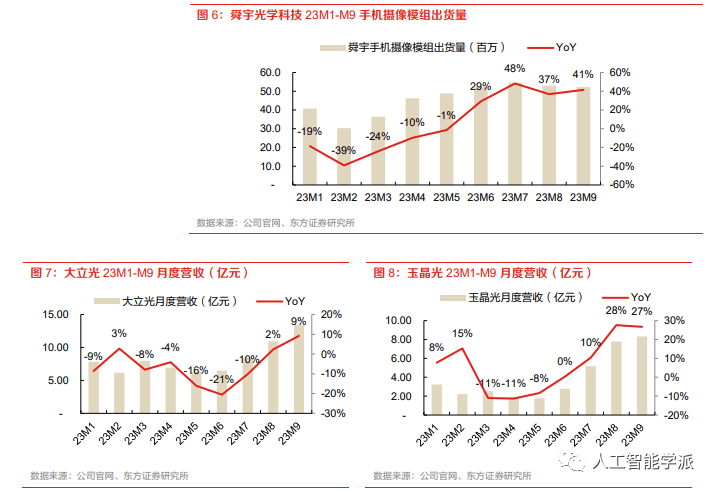

市场景气度回升,行业龙头 23Q3 摄像模组出货量环比提升。根据手机摄像模组龙头企业舜宇光学科技、大立光和玉晶光公布的数据,23Q3 市场景气度有所回升。舜宇光学科技 23 年三季度以来手机摄像模组保持同比高增,同比增速均超过 35%。镜头厂商大立光和玉晶光月度营收 8-9 月保持同比增长,大立光23M9 营收 13.4亿元,创20 年来新高;玉晶光23M9 营收 8.33 亿元,M9及 Q3 营收同步创下历史新高。

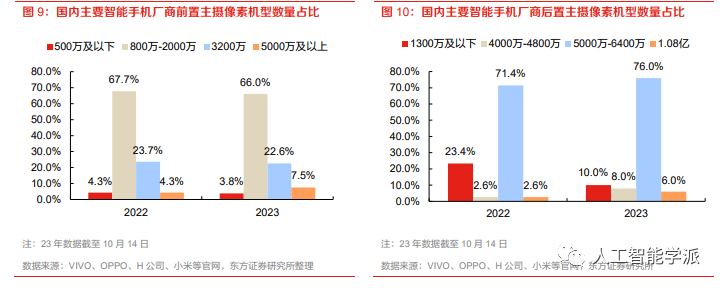

高端前置主振渗透率提升。我们对国内规模较大的四家智能手机厂商( VIVO、OPPO、H 公司小米)在 22年和23 年(截至 10 月 14 日)发布机型的像模组参数进行了统计。与22 年相比23 年前置摄像头整体配置与 22 年相近,其中超过 5000 万像素的前置主摄渗透率有一定提升,从4.3%增长到 7.5%。

后量主摄升级趋势显现,多品牌发布亿级像囊旗舰。相比之下,后置摄像头像素数升级趋势较为明显,根据我们的统计,国内规模较大的四家智能手机厂商发布的机型中,23 年后置主摄像素在1300 万及以下的智能手机机型占比从 22 年的 23.4%大幅下降到 10.0%,而后置主摄像头像素4000 万及以上的比例显著增长,其中过亿像素手机机型占比从22 年的 2.%提升至 23 年的6.0%考虑到 vivo 和 oppo 等公司可能会在 23 年继续发布旗舰机型,预计 23 年全年相对应的前置和后置高端摄像模组渗透率仍将有所提升。

潜望式摄像模组市场热情提高。潜望式镜头可实现光线横向传输,突破光学变焦瓶颈,使用微棱镜的新型潜望式镜头,通过微棱镜将光路转向,使过厚的镜头平放,光线在手机内部横向传输,从而通过横向变焦保证长焦拍摄,具有镜头更薄,突起更小等优势。23 年 9 月,苹果首次发布了搭载潜望式镜头的 iPhone 15 Pro Max,有望带动行业热度。头豹研究院认为,潜望式镜头将随着后置多摄方案的渗透而被广泛应用。据 TSR 数据,预计全球潜望式镜头出货量将从 2019 年的1300 万颗增长至 23 年的 8000 万颗,渗透率从 0.9%提升到 5.3%。随着潜望式镜头的技术成熟和成本逐步下降,我们认为未来较低规格的潜望式镜头有望下沉到中低端机型,潜望式摄像模组渗透率提升空间较大。

1.2 新技术新产业持续升级

1.2.1 折叠机正成为市场焦点

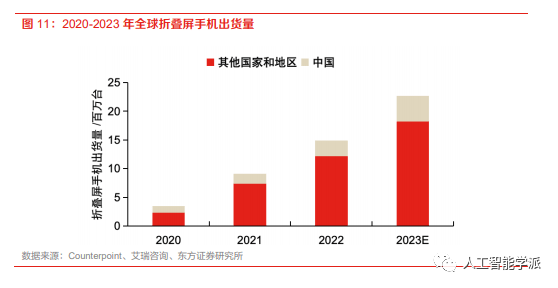

折曼机市场热度持续提升。根据 IDC,23Q2 中国折叠屏手机市场保持快速增长,出货量同比增长173%至约 126 万台;1H23 出货 227 万台,同比增长 102%,到 25 年有望达到 1380 万台。根据 Counterpoint,2023 年全球折叠屏智能手机出货量预计将同比增长 52%达2270 万部,2025年将达 5500 万部;折叠屏手机在 1000 美元以上的超高端市场正开始占据主导地位,2022 年出货量份额达两位数,预计 2023 年将增长到 20%以上。

1.2.2 5.5G 开启商业化进程

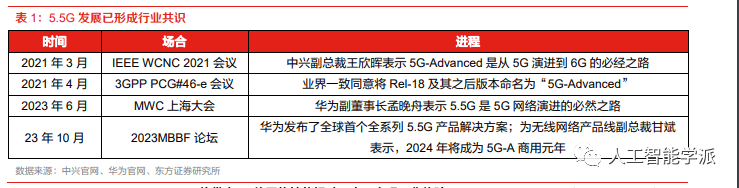

5.5G 已形成产业共识,商业化落地将至。5.5G,即5G-Advance ( 5G-A),是5G 第二个阶段的演进,共包括 Rel-18、Rel-19、Rel-20 三个版本。在5G Rel-20 演进时,预计会同时开始 6G引入工作。5.5G是5G 网络演进的必然之路,5.5G 网络下行万兆、上行千兆、千亿联接、内生智能的网络特征已经明确,从 5G 到 5.5G,将更好地匹配人联、物联、感知、高端制造等场景,孵化更多的商业新机会。23年 10 月,华为于 2023MBBF 论坛期间发布了包括 TDD、FDD、毫米波、DIS、天线、微波 MAGICSwave 的全球首个全系列 5.5G 产品解决方案,华为无线网络产品线副总裁甘斌表示,2024 年将成为 5G-A 商用元年。

5.5G 将带来 10 倍网络性能提升,真正实现万兆体验。5.5G 对 5G 的 eMBB(增强移动宽带) 、 uRLLC(超高可靠超低时延通信) 和 mMTC(大连接物联网)三大特性进行增强,相比目前的 5G 能力,将给运营商带来 10 倍的网络性能提升:

➢ 10 倍峰值带宽体验:移动用户及家庭宽带用户峰值体验从 1Gbps 提升到 10Gbps,更好地 支持沉浸+交互业务。

➢ 10 倍 IoT 连接:5.5G 引入 Passive IoT 技术,支持从百亿到千亿物联。

➢ 10 倍确定性:时延、定位、高可靠性能力 10 倍提升。

➢ 10 倍能效:移动网络每 Tera Byte 数据传输排放的 CO2 量可减少 10 倍。

➢ 10 倍智能:ADN 自动驾驶网络从 L3 级别提升到 L4 级别,网络运维效率提升 10 倍。

F5.5G 目标实现 10 倍带宽、覆盖和体验。在固网领域,华为在 22 年分析师大会上首次提出了 F5.5G 概念,目标是将带宽、覆盖和体验提高 10 倍以上;23 年 10 月在 UBBF 2023 期间,华为 发布了迈向 F5.5G 的六大技术升级,呼吁全产业共同推进 F5.5G 的成熟与落地,逐步实现万兆无处不在。

频谱资源策略清晰,推进 Sub 100GHz 频走向 NR。5.5G 将当前存量频谱通过频谱重耕按需整合,并推动毫米波和 U6GHz 超大带宽频谱商用。毫米波、U6G 等新频谱已逐步做好准备,25+国家已经分配毫米波频谱,大部分运营商拥有 400 - 800 MH 大带宽;中国率先提供 6GHZ 频段用于移动通信业务,6GHz 将在 23 年 11 月份的WRC-23 进行IMT 标识。

5.5G 已开启标准化进程,技术规范产业标准节赛明确。5.5G 首个版本 Rel-18 版本将于 24H1冻结;F5.5G已经从产业倡议落地标准设计,ETSI牵头定义的F5.5G第一个标准版本R3将于24H1冻结;IETF、IEEE 也全面开展 SRv6、WiFi 7、800GE 等 Net5.5G 第一阶段相关的标准工作,将在 2024 年发布。

全球运营商踊跃投身 5.5G 创新实践,万兆完成商用验证,具备规模部署条件。中国、科威特、 沙特、阿联酋、德国、土耳其、法国等全球各地 20+运营商都在进行 5.5G 关键技术的验证,欧洲、中东、亚太的多个城市已验证了5.5G 的 10Gbps 能力。结合 ELAA 等关键技术,高频段实现了泛在高速移动性体验。

5.5G 端到端产业链已做好准备,Rel-18 标准冻结即可商用。面向 5.5G 的终端芯片可满足10Gbps 极致用户体验,领先的芯片公司均发布了 5G-Advanced ready 的调制解调器和射频系统可支持 10 载波聚合实现 10Gbps 用户体验。千亿物联加速商业应用场景验证顺利,RedCap 已具备规模商用条件,P-loT标签的新型终端也在加速。RedCap 芯模端产业链成熟,在电网、制造等场景完成验证,具备规模商用能力; MBBF 2023 发布了 RedCap 商用阶段性成果,全球已有7个国家超过 10家运营商完成 RedCap 商用试点,RedCap 在全球已具备规模商用条件; Passive loT产业链正在加速成熟,在工厂、物流行业完成技术验证。

5.5G 时代,技术升级将带来产业链升级:

超大带宽+ELAA 提高万兆网络能力。Massive MIMO(大规模天线技术)升级,射频通道数和天线振子数增加以提升空口带宽,ELAA(超大孔径天线)技术应用以实现天线单元分布式部署

通感融合方面,感知辅助通信,实现更高效波束管理和更精准波束追踪;利用通信辅助感知,提供定位增强、高分辨率成像、环境重构、姿态识别等功能,在车联网、机场、无人机、低空安防监测、高铁周界检测、危化品运输监测等领域具有广阔前景。

空天地一体化通信方面,5.5G 支持基站采用 5G NR 空制式,允许终端通过卫星基站接入统一5G 核心网。

算力方面,5.5G 打造算网一体的基础设施平台,通过泛在算力提效降耗、实时算力保障服务体验.新型算力服务拉动网络流量。终端方面,5.5G 打造万兆体验终端,5.5G 芯片和智能终端将从当前2T4R 走向 3T8R 等更多通道,并支持 4 个或更多载波的聚合。

物联网方面,以轻量化和泛在化为方向扩展 oT。NB-loT 将继续快速增长,收编 LPWA 物联数百亿联接需求,RedCap 为中速低时延 oT,收编中高速物联数十亿的联接需求;Passive loT 将蜂窝网络和无源标签技术相结合,支撑千亿级别的无源物联新需求。

F5.5G 打造泛在万兆光联接。在无线接入网,光纤前传需配合 5.5G,承载比 5G 高十倍带宽;在光接入网,以C-WAN 架构实现 10Gbps 的泛在能力,融合50G PON和FTTR;在光传送网,单波相干偏振复用 400G 将扩展到 C 波段 10 波甚至L 波段,单容量有望发展到 100T,胜任百万级服务器规模的单数据中心连接,池化波分支持光层调度向城域汇聚及接入层延伸。

1.2.3 卫星通信加速发展

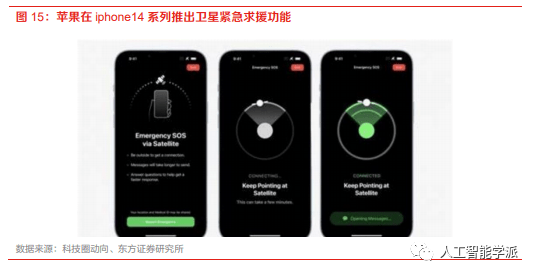

LEO 和 VLEO 卫星被认为是未来卫星宽带建设的主流方向。地球同步轨道卫星(GEO)通信主要用于短报文、语音信息发送,以及时延、带宽要求不高的微信通话和偏远地区物联网设备联网。低轨道卫星(LEO,距地面约 600-1200km ) 和超低轨道卫星(VLEO,距地面约 300km )卫星具有时延低、路损小、区域容量高且单星成本低等优势,目前已在建设和使用中的 LEOIVLEO 通信卫星星座包括全球星( Globalstar)、第二代星(lridium Next)和 Orbcomm; 宽带卫星星座主要有星链(Starlink)、一网( OneWeb )、Telesat(延期到 26 年中开始光速卫星发射计划,27年末开始全球服务)。Starlink 和 OneWeb 主要在 Ku 频段( 12-18 GHz)部署卫星,Telesat 预计在 Ka 频段(26.5-40 GHz)部卫星。苹果在 iphone14 系列推出的卫星紧急求援功能,通过Globalstar 星座实现低轨卫星直连,但目前只能实现短报文通信和定位分享等功能。

23年9月,中国电信官宣全面开通手机直连卫星业务。中国电信的天通一号卫星系统目前为3颗GEO 卫星在网,可覆盖中国境内全部地区。

我国卫星宽带计划已启动。我国已启动“GW”巨型 LEO 卫星星座计划和 VLEO 通遥一体卫星星座计划。2020 年 GW 向国际电信联盟 (ITU ) 递交了频谱分配档案,曝光了 GW-A59和 GW-2的LEO 宽带星座计划,计划发射的卫星总数达到 12992 颗,使用 Ka 和V频段(59-64 GH);21年 4 月,中国卫星网络集团有限公司( 简称“中国星网”)正式成立;22 年 10 月,采招网数据显示中国星网首次招标落地,中国空间技术研究院是第一中标人。23 年 7 月,中国航天科工集团宣布 VLEO 通遥一体卫星星座启动,将按照总体规划、分步实施、逐步完善的原则分三阶段实施计划 2023 年完成超低轨通遥一体卫星星座首发星发射,计划 2024 年完成 9 星业务验证星族发射,预计 2027 年完成 192 颗星在轨组网,230 年完成 300 颗星在轨组网运行,形成全球 15 分钟响应能力,助推空间经济发展。

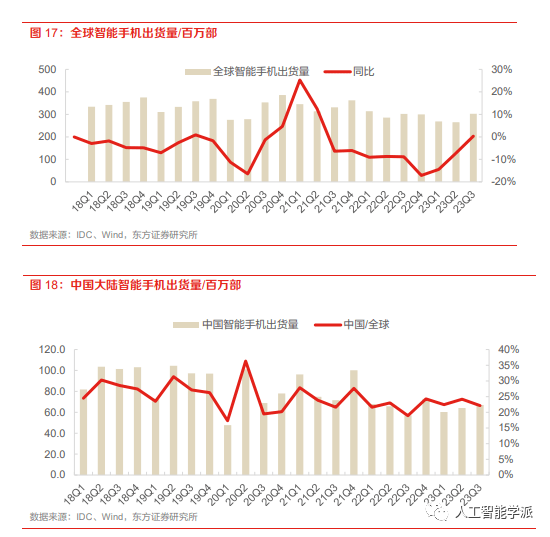

1.3终端销售趋于稳健

全球智能手机销售量 23Q3 同比转正。23Q3 全球智能手机出货量 3.03 亿部,实现同环比转正环比增加 14%,同比增长 0.3%,为 22 年以来首度实现单季度同比增长。据 DC 预测,2024 年全球智能手机出货量将同比增长 5%,五年复合年增长率为 2%。根据 DC 数据,23Q3 中国智能手机出货量为 6705 万部,环比增长约 5 个百分点,实现连续两个季度环比增长。这也说明中国智能手机市场复苏拐点将到来。

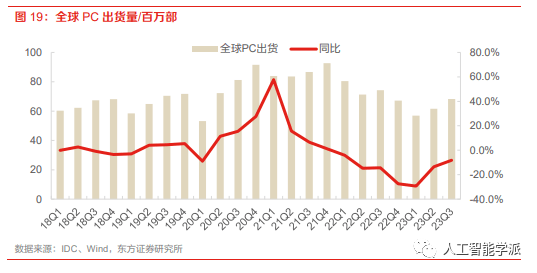

全球 PC 市场 23Q2-Q3 出货量连续两季度环比增长。全球 PC 出货量自 2023 年起连续两个季度实现环比增长,根据 IDC 数据,23Q3 出货量达到 6820 万部,较 2022 年 Q3 同比下降约 8%, 连续 2 个季度同比降幅收窄。

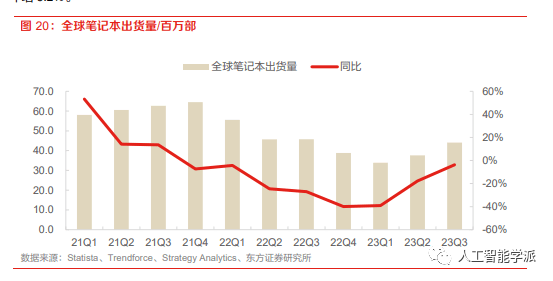

全球笔记本出货量 23Q3 同比降幅收窄至 4%。截止到 2023 年三季度,2023 年全球笔记本出货 量实现连续两个季度的环比增长,同比降幅持续收窄,2023 年 Q3 同比降幅收窄至 4%,2024 年 有望实现同比转正。据 TrendForce 预测,2024 年全球笔记本市场整体出货规模将达 1.72 亿台, 年增 3.2%。

2 AI 大模型日新月异,带动智算产业与应用壮大

ChatGPT 掀起 Al大型浪潮,智能算力需求高企。2022 年底,OpenAl 发布自然语言处理工具ChatGPT大模型,引发全球极大关注,AI大模型快速成为国家、企业和科研院所重点发展的世界性趋势。中国互联网和科技巨头争相推出自主研发的 A 大模型,例如百度的文心一言、腾讯混元大模型、华为的盘古大模型和阿里巴巴的通义大模型,这些大模型拥有千亿甚至万亿个参数,需要数十 TB、数百 TB 的高质量训练数据。回顾 GPT 发展历程,为实现模型的不断优化,用以训练的数据集广度、深度不断加强,对于智能算力的需求呈现几何级增长。据 OpenAI 测算,2012年至 2018 年,用于训练Al模型所需算力约每隔 3-4 个月翻倍,总共增长了 30 万倍( 对比起来摩尔定律在相同时间只有7倍的增长),每年头部训练模型所需算力增长幅度高达 10 倍,整体呈现指数级上涨。

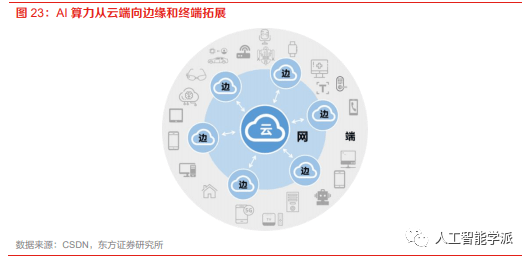

AI 算力从云端向边缘和终端拓展。云端指云计算和支持云计算的基础设施及资源,是提供算力的 中心节点;边缘指边缘计算节点,是离终端最近的算力服务节点;终端是用户使用的一切可以联 网的设备,比如手机、平板、电脑等;网是连接云端和边缘、边缘与终端之间的网络。在终端应 用对低时延愈加迫切的要求推动下,云端服务器的功能逐渐下放至边缘服务器,最终云端算力下沉、终端和边缘算力上移,在边缘服务节点形成兼顾时延、成本和算力的汇聚点。

2.1 AI 大模型浪潮利好智算中心产业链

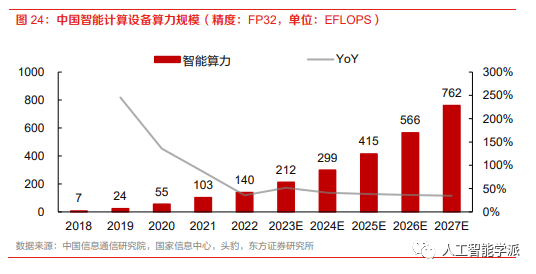

智能算力规模有望高速增长。受益于 Al大模型训练所需算力的指数级增长及其下游自动驾驶汽车.AloT 与边缘运算等新兴应用题材的带动,根据中国信通院数据,2018-2022 年,中国的智能算力规模由 6.8EFLOPS 持续增长至 140EFLOPS,CAGR 达到 113%。展望未来,AI 技术在各行各业都将得到重要应用,互联网、智慧金融、智慧政务、智能制造、智慧教育、智慧能源、智慧医疗、智能驾驶等领域已经逐渐被人工智能渗透,国家信息中心预测未来 80%业务场景都将基于人工智能技术。头豹研究院预计,2023-2027 年中国智能算力规模的年均复合增速约 38%,2027 年达到 762EFLOPS。

2.1.1 AI 服务器整机

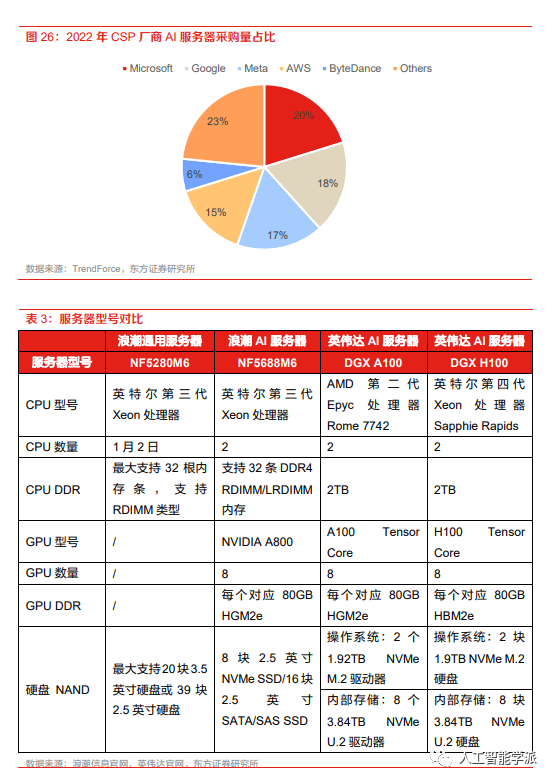

Al浪潮带动服务器快速发展。根据 TrendForce,自2018 年起诸多大型云端业者开始大量投入AI相关的设备建设,截至 2022 年,预估搭载 GPGPU ( General Purpose GPU )的AI 服务器年出货量占整体服务器比重近 1%。2022 年北美四大云端业者 Google、AWS、Meta、Microsoft的Al服务器采购占比合计 66.2%,而中国近年来随着国产化进程加速,AI 建设浪潮升温,字节跳动的采购量最大,年采购占比达 6.2%,其次则是腾讯、阿里巴巴与百度,分别约为 2.3%、1.5%与1.5%。2023 年随 ChatBOT ( 对话机器人)等应用带动 A 服务器蓬勃发展,TrendForce 预期2023 年 AI 服务器(含搭载 GPU、FPGA、ASIC等)出货量超过 120 万台,年增 38%,2024 年增速将高于 33%。

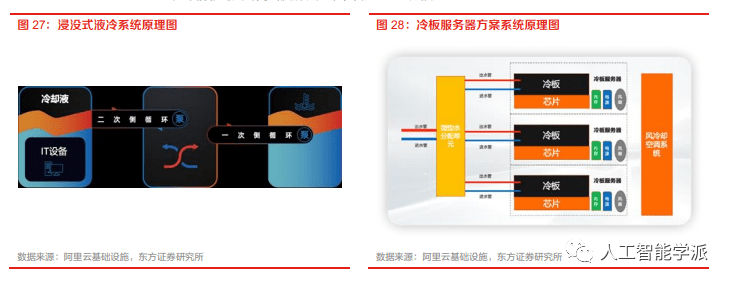

通过散热设计有效降低能耗成为了建设绿色数据中心的主要手段,行业内也产生了风 冷、液冷等不同散热冷却技术。现有的数据中心建设中广泛采用的风冷散热方式,利用室外机+ 冰水机的冷却系统输出冷气对机房服务器进行散热的方式,不仅散热效率低,同时会耗费大量能 源,难以满足建设绿色数据中心的要求。成本方面,相比于传统风冷高密度解决方案,液冷解决 方案同样能够带来更高的经济效益。并且,随着部署的计算节点数量的增长,液冷解决方案创造 的经济效益将会逐级递增。以部署 480 计算节点的数据中心为例,传统风冷高密度方案虽然在前 期投入方面略低于水冷节点方案,但随着时间和项目进程的推进,水冷节点解决方案在后期运维 和升级以及能耗方面的优势将会显现。在一个为期 7 年的部署 480 节点的周期中,水冷节点解决 方案能够比风冷高密度解决方案节省近 1000 万投入。

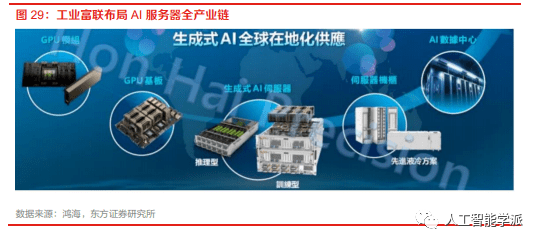

工业富联稳居 AI 服务器行业领先地位。工业富联布局 AI 服务器全产业链各环节,包括 GPU 模 组、GPU 基板、生成式 AI 服务器、服务器机柜、AI 数据中心等。公司 AI 服务器自 2017 年发展 至今,已迭代至第四代,并于 2023 年起为客户开发并量产英伟达的 H100、H800 等高性能 AI 服 务器,公司的云端游戏服务器也已于 2023 年 3 月开始正式出货。公司不断深化 AI 及算力领域布 局,陆续推出一系列面向多场景、多维度的边缘服务器、数据中心模块化及可拓展的高性能服务 器,客户涵盖全球市场占有率较高的头部品牌商、北美前三大 CSP 服务商、国内头部 CSP 服务 商和互联网应用服务企业,出货量居全球领先地位。

联想服务器业务增速可观。联想已经成为全球第三大服务器提供商,多年来占据着全球 HPC 榜单 TOP500 榜首,具备交付全球客户的能力。ISG(基础设施方案业务集团)为代表的业务集团有 望成为第二增长曲线,2022/2023 财年收入增长 37%至 97.6 亿美元,连续第三年刷新纪录。目前 已为韩国国家气象局、紫金云、三一集团等提供服务器解决方案。其中,韩国气象厅携手联想建 造的高性能计算机“五号”,引入最新的处理器核心和领先的网络和存储技术,同时使用联想服务器的核心技术之一“海神”直接式温水水冷技术,已在韩国气象厅下属的国家气象高性能计算 中心正式投入运行。

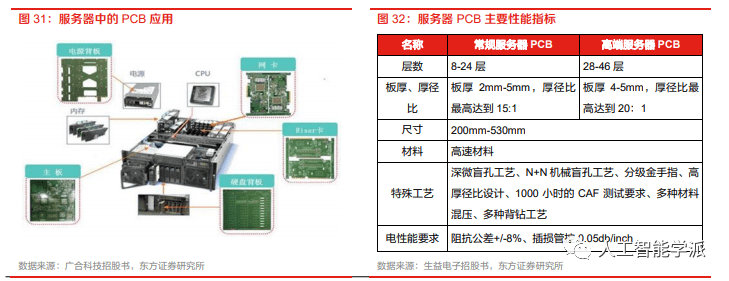

2.1.2 AI 服务器零配件

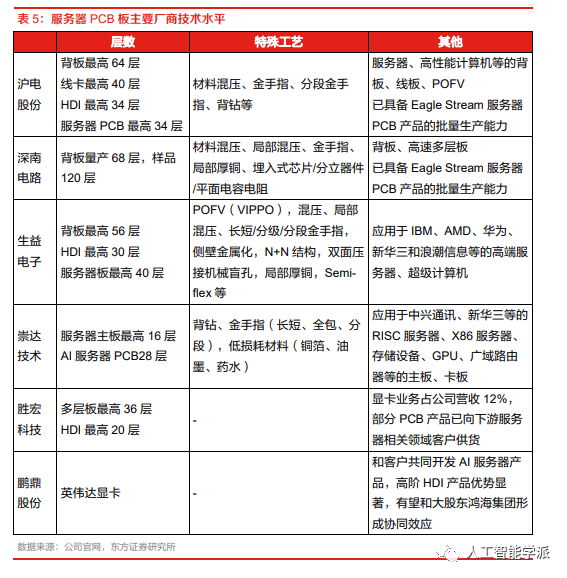

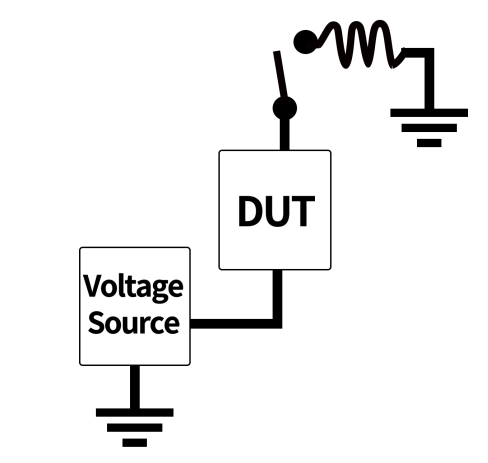

服务 PCB 性能要求不断提高。随着 5G、云计算、AI、大数据等的发展,对服务器算力的要求越来越高,高速、大容量、云计算、高性能的服务器的需求将越来越大,高端服务器所用 PCB一般要求具有高层数、高纵横比、高密度和高传输速度,常规服务器一般层数在 8-24 层,板厚2-4mm,厚径比最高达到 15:1; 高端服务器层数为 28-46 层,板厚 4-5mm,厚径比最高达到20:1。服务器产品具有高电气性能和高可靠性,在高端服务器中的应用主要包括背板、高层数线卡、HDI卡、GF 卡等。此外,用于服务器产品的超高层板过于庞大且厚重,针对如此大片的精密运算板材进行耐高温、耐撞击的保护,所耗费的成本也较大,因此直接采用 HDI 板将运算核心缩小化成为最佳选择,从而会为 HDI 板带来巨大市场需求。

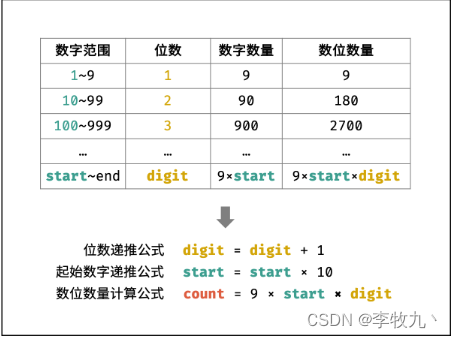

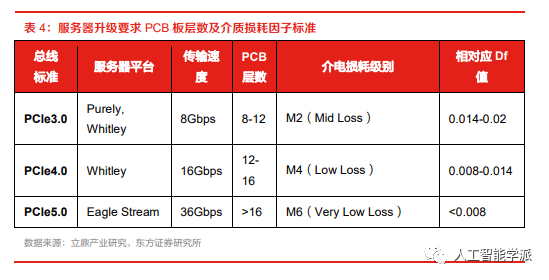

目前,服务器平台升级到 PCle5.0,PCB 板层数将从 12-16 层增加至 16 层以上,CCL 材料按低介电损耗从大到小可以分为 STD Loss、Mid Loss、Low Loss、 Very Low Loss 、UltraLow Loss以及高频 7 个等级, PCle5.0 要求 CCL 材料升级到 Very Low Loss 等级,为了满足高速高频减少信号在传输过程中的介质损耗,介电常数 Dk、介质损耗因子 Df 进一步下降。

国内部分厂商 PCB 产品符合要求,有望深度受益。目前沪电股份、深南电路、生益电子等国内 PCB 厂商已具备相关技术能力,PCB 龙头鹏鼎控股在高阶 HDI 领域有深厚技术积累和显著优势,同时积极扩张服务器 PCB 产能,有望受益于 AI 技术升级带来的算力需求增长。