12月23日,思派健康(HK:00314)在港交所上市。本次上市,思派健康的发行价格为18.60港元/股,全球发售991.94万股。据此前招股书介绍,思派健康将自全球发售收取所得款项净额约1.204亿港元。

招股书显示,思派健康的三大业务板块分别为医生研究解决方案(PRS)、药品福利管理(PBM)以及供应商与支付解决方案(PPS,已更改为医疗服务网络及支付方解决方案)。其中,PBM业务是指特药药房和以患者为中心的增值药师服务。

截至

截至

2022年6月30日,思派健康在中国内地经营103家特药药房,即“思派大药房”。据招股书介绍,思派健康旗下76家特药药房为社会医疗保险的指定药房,占该公司所有特药药房约74%。

截至2022年6月30日,思派健康的健康服务提供商网络将中国150多个主要城市的1,200多家三甲医院、55,000名医生及500家体检机构联系起来。截至2022年6月30日,公司为约2390万名个人会员及876名企业客户提供服务。

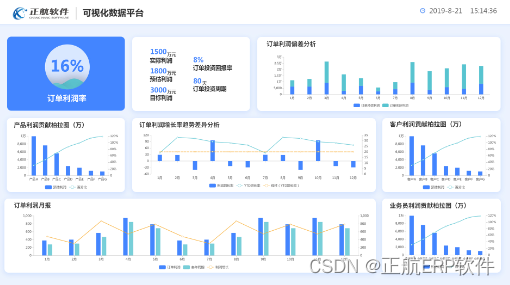

招股书显示,2019年、2020年和2021年,思派健康的收入分别为10.39亿元、27.00亿元和34.74亿元。2022年上半年,思派健康则实现收入18.88亿元,较2021年同期的15.50亿元增长21.78%。

截至目前,思派健康仍处于亏损状态。2019年、2020年、2021年度、2021年上半年和2022年上半年,思派健康的净亏损分别为5.96亿元、10.41亿元、37.48亿元、25.17亿元和34.60亿元。

思派健康在招股书中表示,该公司过往产生亏损净额。截至2022年6月30日,思派健康的负债净额为人民币60.63亿元,主要由于发行可转换可赎回优先股所致,而截至2021年12月31日则为54.31亿元。

非国际财务报告准则计量下,思派健康2019年、2020年、2021年度和2022年上半年的经调整净亏损分别为2.54亿元、2.59亿元、3.65亿元和1.43亿元。不过,思派健康2022年上半年的亏损规模略有收窄,2021年同期的经调整净亏损为1.92亿元。

据贝多财经了解,思派健康的主要收入来自特药药房业务。报告期内,思派健康来自特药药房业务实现收入分别为8.64亿元、24.82亿元、31.36亿元和16.46亿元,分别占总收入的83.1%、91.9%、90.3%和87.2%。

不难看出,思派健康更像是一家“卖药”的公司。相比之下,思派健康来自医生研究协助业务和健康保险服务业务的收入占比则从2019年的约两成下降至2020年、2021年以及2022年上半年的10%左右,其中医生研究协助业务贡献的收入占比下滑明显。

其中,健康保险服务业务收入对思派健康的贡献略有增加。报告期内,思派健康来自健康保险服务业务的收入分别为221.6万元、3198.9万元、9258.9万元和9211.0万元,占总收入的比例分别为0.2%、1.2%、2.7%和4.9%。

本次上市前,思派健康曾获得多轮融资,投资方包括腾讯、IDG资本。根据招股书,思派健康在申请上市前共筹集5.74亿美元,其中于2021年6月的F轮融资中募资8060万美元,E轮(E1+E2)合计募资2.99亿美元。

IPO前,腾讯集团实体合共持有思派健康27.77%的股份,为该公司的最大股东。同时,思派健康执行董事、董事会主席兼首席执行官马旭广和总裁李继分别持股7.57%、5.31%,二人通过一致行动人士关系以及员工激励平台合计控制该公司约21.71%的投票权。

马旭广表示,“我们将通过对地域扩张及人才招聘与留用的投资,发展特药药房业务;同时继续扩大医生研究协助业务的地域覆盖并增加服务供应;并通过发展健康服务提供商网络及提供适应中国医疗行业变革的创新保险产品,扩展健康保险服务业务。”