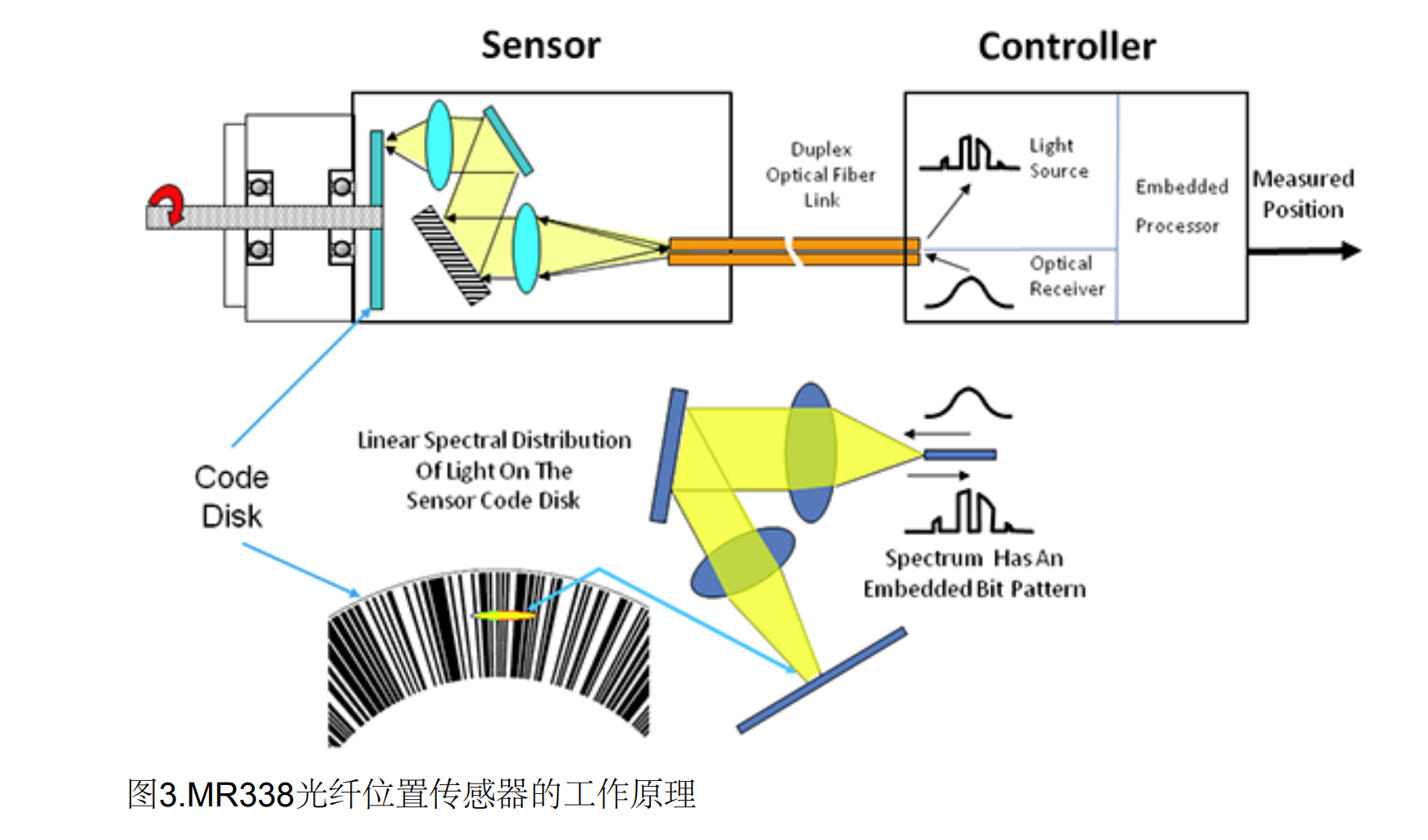

第一章 债券估值原理概述

债券估值是决定债券公平价格[1]的过程。债券公平价格是债券的预期现金流经过合适的折现率折现以后的现值,其原理是未来现金流流出折现到今日与今日现金流流出相等。因此,债券的估值模型可以表示为:

资料来源:资产信息网 千际投行

折现率 = 票面利率,债券公平价格 = 面值,债券在市场中被合理估值。

折现率 > 票面利率,债券公平价格 < 面值,债券在市场中被低估,应买入。

折现率 < 票面利率,债券公平价格 > 面值,债券在市场中被高估,应卖出。

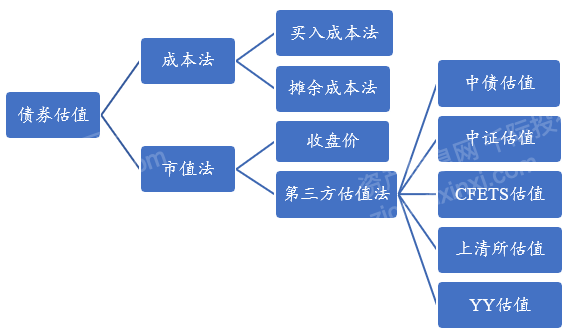

债券的估值方法

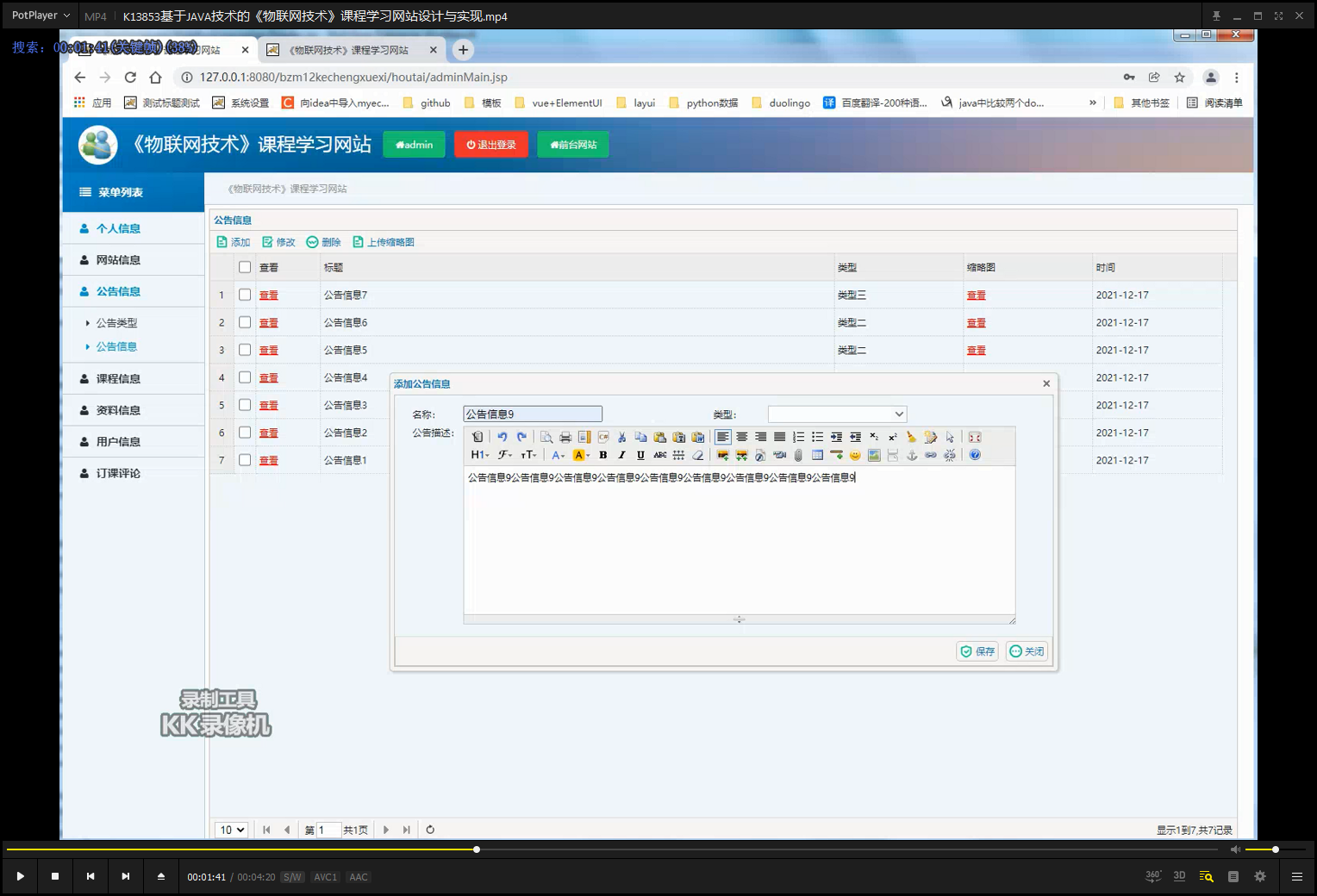

从大类上来讲,可以分为成本法和市值法两大类。其中成本法有买入成本法和摊余成本法等。市值法有按收盘价估值和第三方估值法等,其中第三方估值法有中债估值,中证估值,CFETS估值、上清所估值和YY估值。

资料来源:资产信息网 千际投行

第二章 成本法

2.1 买入成本法

以债券买入价格加上应计利息对债券进行估值:C=P+F*r

P为债券买入价格,F为债券面值,r为票面利率,F*r为应付利息。

该办法所用的数据相对简单直观,但未考虑买入价格的折价或溢价,可能会导致债券估值偏离其公允价值。投资者折价买入某只债券,按照买入成本法估值可能会导致其估值偏低;投资者溢价买入某只债券,按照买入成本法估值会导致其估值虚高。比如,102元溢价买入一张面值为100元剩余期限一年的债券,票面利率5%,债券一年以后到期归还100元面值和支付5元利息共105元,这样一年的时间所获得的真实收益应该是5元的利息减去2元的溢价即3元,但是用买入成本法算下来到了一年末债券值107元,多出2元的溢价没有考虑,就存在虚高。

案例分析

以22中盈万家1A1为例,首次发行债券面值F为100元,票面利率r为2.7%,若买入价格为102元,则以买入成本法计算债券公平价格为102+100*2.7%=104.7元;若买入价格为98元,则以买入成本法计算债券公平价格为98+100*2.7%=100.7元。

资料来源:资产信息网 千际投行 中国债券信息网

买入成本法估值弊端

债券价格每日发生变化,未如实反映债券价格的真实情况。

净值在未到期前保持不变,到期后大幅上升,对于在不同期间持有该理财产品的投资人来说,收益差别巨大。

非持有到期的,净值会在卖出时发生巨大变化。

2.2 摊余成本法

以债券的买入价格加上应计利息和按照票面利率考虑其买入时的溢价或折价,在其剩余期限内平均摊销,每日计提收益。使用摊余成本法进行估值的债券,在债券到期日之前,购买这只债券而获得的每日的收益率是可以预期的固定的值。

摊余成本就是这项资产在未来持有期内能够为你带来的现金流的折现。不管是溢价还是折价,都是一样的。溢价的角度,你多付出了1块钱,也就是这1元是你未来这几年所获得的现金流按照实际利率折现出来的金额。折价的角度,你少付出的1元,也是未来几年内所获得的现金流按照实际利率折现出来的金额。只是一个从弥补亏损的角度,一个从分摊收益的角度。

但是该方法也存在一定的缺陷,即无法反映市场波动的影响,特别是在负面事件冲击等情况下债券价格出现大幅下跌时,可能会使得债券估值存在虚高。

案例分析

以22中盈万家1A1为例,首次发行债券面值F为100元,票面利率r为2.7%,债券折现率一般为8%,若买入价格为102元,则依据摊余成本法,每期现金流如下:

资料来源:资产信息网 千际投行

上例当中,摊余成本就是该债券在未来持有期内所有现金流的折现,不管是溢价还是折价,原理是相同的。上述为折价的角度,少付出的6.78元,也是未来几年内所获得的现金流按照实际利率折现出来的金额。

第三章 市值法

3.1 收盘价估值法

以债券上个交易日的最近成交价来确认债券的价值。

案例分析

以22国开15为例,查询到当前交易日成交价为99.72元,则以收盘价估值法计算债券公平价格为99.72。

资料来源:中国外汇交易中心全国银行间同业拆借中心

收盘价估值法弊端

收盘价估值法不完全公允,需要考虑债券的交易场所和流动性,对于交易所上市和托管的债券可以取到收盘价数据,但是只有流动性好的、交易频率高的债券用收盘价估值才有参考意义,对于银行间的债券没有收盘价数据,这种时候就需要第三方估值机构来帮我们估值。

3.2 第三方估值法

中债估值

中债估值是以中债收益率曲线等市场信息为基础加工生成的特定时点下的可变现参考价格。中债收益率曲线的数据包括了银行间债券市场的双边报价、银行间债券市场结算数据、柜台市场的双边报价、交易所债券的成交数据、交易所固定收益平台报价和成交数据、货币经纪公司的报价数据以及市场成员的收益率估值数据。这里要注意的是,需剔除异常值,比如结合交易量情况,剔除“买断式回购”或为“做量”等原因而形成的价格。

中债债券估值已覆盖所有在岸各币种债券品种以及银行信贷资产、理财资产(包括理财直接融资工具)和权益类资产品种(如优先股)。每个估值由一系列基本指标、价格指标、收益率指标和风险指标及流动性系数等具体数据构成。

使用模型:Hermite(赫尔米特模型),该模型的特点为光滑性、灵活性较好。具体公式如下:

资料来源:资产信息网 千际投行《中债价格指标系编制方法汇编》

案例分析

以21余杭创新PPN004为例,中债估值为101.3220元,估价收益率为3.0182%。

资料来源:资产信息网 千际投行 中国债券信息网

中证估值

中证估值是由中证指数有限公司根据托管在中国证券登记结算有限公司的固收类产品的价格信息的统计汇总数据、且参考了托管在中债登的一些债券成交信息后一起编制出不同品种、评级的债券收益率曲线,再根据收益率曲线和个券、行业利差、个券利差、成交价格等信息对债券价格作出估值。

使用模型:贝叶斯平滑样条模型(Bayesian smoothing spline model),该模型是在平滑样条模型(smoothing spline)基础上使用贝叶斯方法进行估计。

资料来源:资产信息网 千际投行

案例分析

依旧以22中盈万家1A1为例,信用评级AAA,属于个人住房抵押贷款资产支持证券,按中证估值得到该债券到期收益率为3.03%。

资料来源:资产信息网 千际投行 中证指数

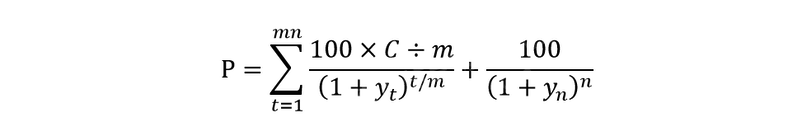

以该收益率为基准,将债券未来现金流折现到今日即可得到债券净值,具体公式如下:

资料来源:资产信息网 千际投行

其中,P为债券价值,C为票面利率,y为折现率,n为到期期限,m为付息频率。以第一期为例,计算所得债券净值为51.98元。

CFETS估值

CFETS 债券收盘估值基于 CFETS 债券收盘收益率曲线,采用现金流贴现模型, 在起息日至到期日前一工作日的日期范围内提供债券估值。每个工作日 18:00 公 布估值数据,每日发布一次。

资料来源:资产信息网 千际投行 《中国外汇交易中心债券估值手册》

案例分析

依旧以22中盈万家1A1为例,CFETS估值净价53.6844元。

资料来源:资产信息网 千际投行 企业预警通

上清所估值

上清所估值为银行间市场清算股份有限公司旗下产品。上清所于2009年11月28日成立,是央行认定的合格中央对手方,同时是我国公司信用债券登记托管结算中心。

使用模型:改进型平滑样条拟合法。通过加入惩罚因子的b样条函数拟合远期利率曲线,通过远期收益率曲线获得贴现率,并以此分别推出即期收益率曲线和到期收益率曲线。该模型得到的收益率曲线较为平滑,且稳定。

案例分析

以海富通上清所融短融债券A为例,上清所估值结果为102.88元。

资料来源:资产信息网 千际投行 天天基金网

YY估值

YY 估值系统实现了对市场发债主体全覆盖,并搭建了分行业的财务评估模型、两套评级模型(YY 等级和 YY 隐含评级)、估值曲线(YY 曲线)、全市场存量信用债的估值(YY 估值)以及对一级定价的预测(YY 定价)等。YY 等级的基本逻辑是将信用债分成产业和城投两类,再根据基本面打分进行分档。YY 将信用债券分为城投债与产业债,分别进行评级。

城投债评级首先要考量城投债发行主体所在区域的经济财政债务等因素,其次是考量该城投平台在当地的地位,从事业务的优先级别等个体因素,最后考虑城投平台所对应的行政级别。产业债券的评级主要考虑的发行主体所在的行业发展前景、自身的竞争优势、公司治理与管理情况,财务稳健程度,最终落实到对其偿债能力与偿债意愿的评估,从而确定其评级分档。根据上述逻辑,YY 分别将城投和产业的信用资质分为 10 个档位。

资料来源:资产信息网 千际投行

估值步骤

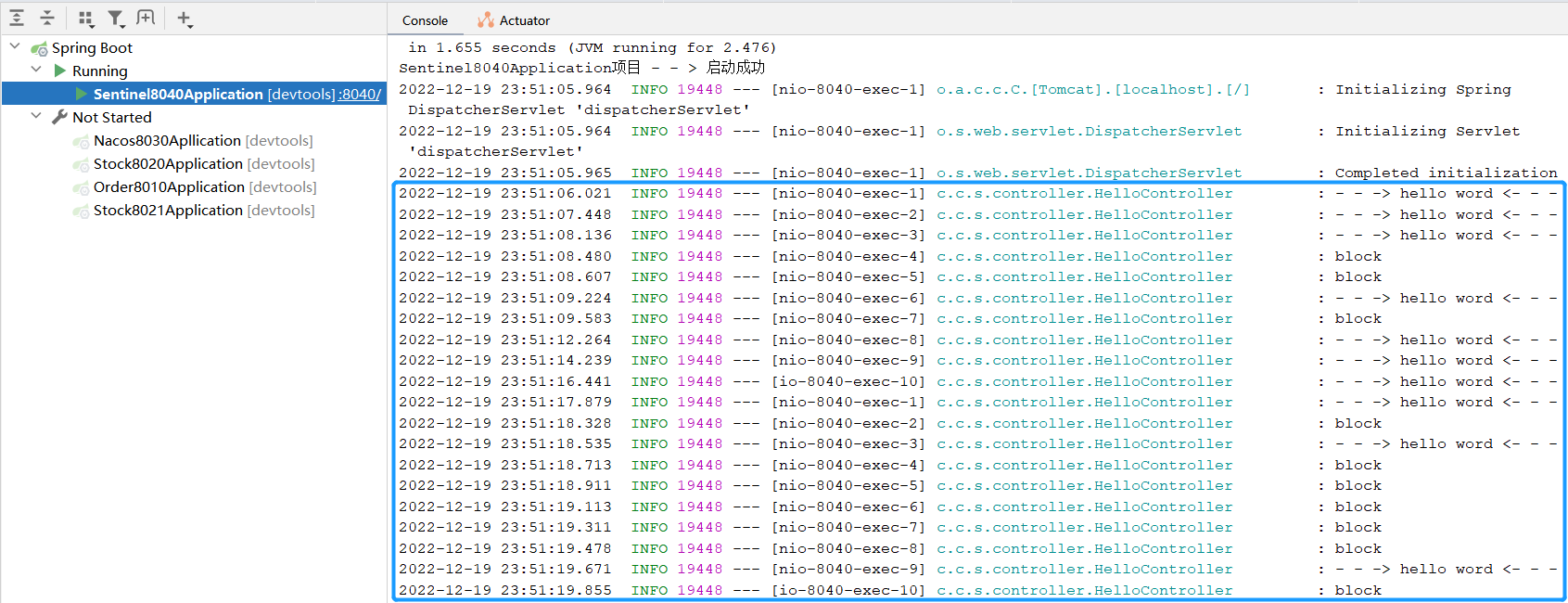

第一步:数据选择与清洗

选择信用债范围内的公募发行的中票、短融、公司债和企业债历史成交数据,剔除永续债、小微债和有担保债券;

第二步:主体分类及样本确定及更新

-

分类主要分为产业、城投和银行三类;

-

样本确定及更新:通过内评确定等级如3-7级,在同一等级下选取资质稳定的主体对应债券、且定期清理、维护及更新,同时保证每个评级样本数量尽量多。

第三步:编制收益率曲线

关键点更替:确定曲线关键点,0.1Y、0.25Y、0.5Y、1Y等作为关键点,用样本主体所有债券的一级发行票面和二级成交收益率来调节相应评级关键点。

评级内左右影响:同一条曲线上,对于未变动的关键点,左右有同向变动,则其变化方向及幅度相似。如0.5Y和1Y均向上,则0.75Y也应向上。

评级间相互影响:未成交关键点受相邻评级成交数据影响。如评级4和评级6均向上跳动5BP,则评级5也应向上跳动5BP。

曲线拟合:使用与收益率曲线整体形状相似的对数函数加多项式函数作为对关键点的最小二乘法曲线拟合的工具来进行曲线拟合,得到每日YY收益率曲线。通过第三步,确定了3-7级基本的收益率曲线,对于个券,仍需确定其主体自身的收益率曲线。

第四步:确定每日主体隐含

如成交价格为6%,落在评级5和6曲线之间,可利用该位置与相邻曲线距离和差值法,得到其成交隐含为5.65。(隐含就是隐含评级的意思)。再通过上述计算出的成交隐含与前一天的主体隐含的加权,作为当天的主体隐含。

第五步:确定债券估值

使用当日曲线,主体的当日隐含,以及个券的行权剩余期限或剩余久期,对债券进行估值。如“主体隐含4.5、剩余期限1.5Y”债券,则可确定左侧纵轴对应数值,大约为4.8%。

Cover Photo by Atsushi Tsubokura on Unsplash

![[ 漏洞挖掘基础篇五 ] 漏洞挖掘之 XSS 注入挖掘](https://img-blog.csdnimg.cn/ef7b923350444f8ab93354ab24bceb54.png)