来源:猛兽财经 作者:猛兽财经

猛兽财经获悉,德国鞋履品牌【Birkenstock】近期已向美国证券交易委员会(SEC)提交招股书,申请在纳斯达克IPO上市,股票代码为(BIRK),Birkenstock打算通过此次纳斯达克IPO上市出售1080万股普通股,而其股东L Catterton计划通过此次纳斯达克IPO上市以每股46.50美元的拟议中间价出售2150万股普通股,并募集约15亿美元的资金。

公司介绍

总部位于英国伦敦的Birkenstock Holding Limited是一家1774年成立于德国,并拥有250年历史,专注于为消费者设计和销售各类舒适、天然鞋履的全球知名鞋履品牌。

Birkenstock的管理层由首席执行官Oliver Reichert先生领导,他自2009年以来一直在公司工作,此前曾在Deutsches Sportfernsehen(目前为Sport1)工作,包括在2006年至2009年期间担任记者和首席执行官。

该公司目前有700多种不同款式的鞋,但其最畅销的五款鞋款在2022财年为其创造了司76%的收入。

该公司主要采用多渠道“分销”模式来开展业务,将有限的供应分配给批发商和不断增长的DTC渠道。

从2014财年到2022财年,该公司的收入以20%的复合年增长率增长。

截至2023年6月30日,Birkenstock已经从包括私募股权公司L Catterton在内的投资者那里获得了21亿美元的投资。

行业概况

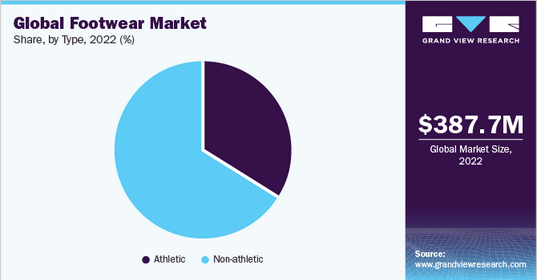

根据Grand View Research2023年的研究报告,2022年全球各类鞋类市场的规模为3880亿美元,预计到2030年将达到5430亿美元。

这意味着这个行业从2023年到2030年的预测复合年增长率为4.3%。

这一预期增长的主要驱动力是对运动鞋的需求不断上升,以及电子商务渠道带来的销售增长。

Grand View Research的研究报告显示,截至2022年,全球绝大多数鞋类为“非运动”鞋类:

Birkenstock在这个行业的主要竞争对手有:

(1)Birkenstock

(2)Crocs

(3)Chaco

(4)NaotNaot

(5)NaotNaot

(6)NaotNaot

(7)Will's Vegan Store

财务情况

根据IPO招股书,猛兽财经将Birkenstock的财务业绩情况整理如下:

(1)总收入:Birkenstock 2021年、2022年和截止截至2023年6月30日的总收入分别为:1,038,971,880美元、1,342,259,640美元、1,173,236,400美元。

(2)毛利润(亏损):Birkenstock 2021年、2022年和截止截至2023年6月30日的毛利润分别为:472,090,680美元、809,786,160美元、714,877,800美元。

(3)毛利率:Birkenstock 2021年、2022年和截止截至2023年6月30日的毛利率分别为:45.44%、60.33%、60.93%。

(4)营业利润(亏损):Birkenstock 2021年、2022年和截止截至2023年6月30日的营业利润分别为:147,584,160美元、392,069,160美元、247,360,050美元。

(5)综合收益(亏损):Birkenstock 2021年、2022年和截止截至2023年6月30日的综合收益分别为:122,703,120美元、316,857,960美元、3,415,650美元。

(6)经营现金流:Birkenstock 2021年、2022年和截止截至2023年6月30日的经营现金流分别为:190,914,840美元、252,866,880美元、 253,022,700美元。

截至2023年6月30日,Birkenstock拥有3.04亿美元的现金和25亿美元的总负债。

截至2023年6月30日止的十二个月,Birkenstock的自由现金流为1.980亿美元。

IPO详情

根据IPO招股书,猛兽财经将Birkenstock的IPO情况整理如下:

(1)Birkenstock打算通过此次纳斯达克IPO上市出售1080万股普通股,而其股东L Catterton计划通过此次纳斯达克IPO上市以每股46.50美元的拟议中间价出售2150万股普通股,并募集约15亿美元的资金。

(2)Birkenstock的现有股东Financiere Agache表示,将以IPO价格购买Birkenstock至多3.25亿美元的股票。

(3)Durable Capital和挪威主权财富基金挪威央行投资管理公司表示,将以IPO价格购买Birkenstock总计价值3亿美元的股票,这是一项不具约束力的兴趣。

(4)如果Birkenstock能成功在纳斯达克IPO上市,那么除去承销商超额配售期权的影响,BirkenstockIPO时的市值将达到99亿美元。

(5)Birkenstock目前正面临多项法律诉讼,但管理层认为,这些法律诉讼不会对其业务或财务状况产生重大不利影响。

(6)Birkenstock的资本支出历史表明,它在资本支出方面的费用占其经营现金流的百分比很高。

(7)鞋类的市场机会很大,预计未来几年将以低增长率增长。

(8)Birkenstock作为一家即将上市的公司面临的商业风险包括:来自在线市场渠道鞋类竞争对手的竞争加剧。

(9)Birkenstock虽然是一个高端品牌,但在仍然很多主要市场面临消费疲软的问题。

(10)Birkenstock的私募股权投资者正试图在其IPO期间套现部分投资,这是非常不寻常的。

中介机构

猛兽财经通过查询Birkenstock的IPO招股书得知,Birkenstock此次纳斯达克IPO上市的主要承销商为高盛(GS)、摩根士丹利(MS)。

【境外IPO上市】的从业者比如会计事务所、律师事务所、上市公司、投行、咨询机构、券商、审计机构等相关从业者,可以联系猛兽财经,大家可以一起合作、交流、资源对接。

猛兽财经致力于让每一个不甘心的青年人学会港美股投资,体验在世界上最成熟最合规的市场里做世界头号公司股东的乐趣和刺激。让每一个青年人有尊严、平等通过港美股投资获得自由。