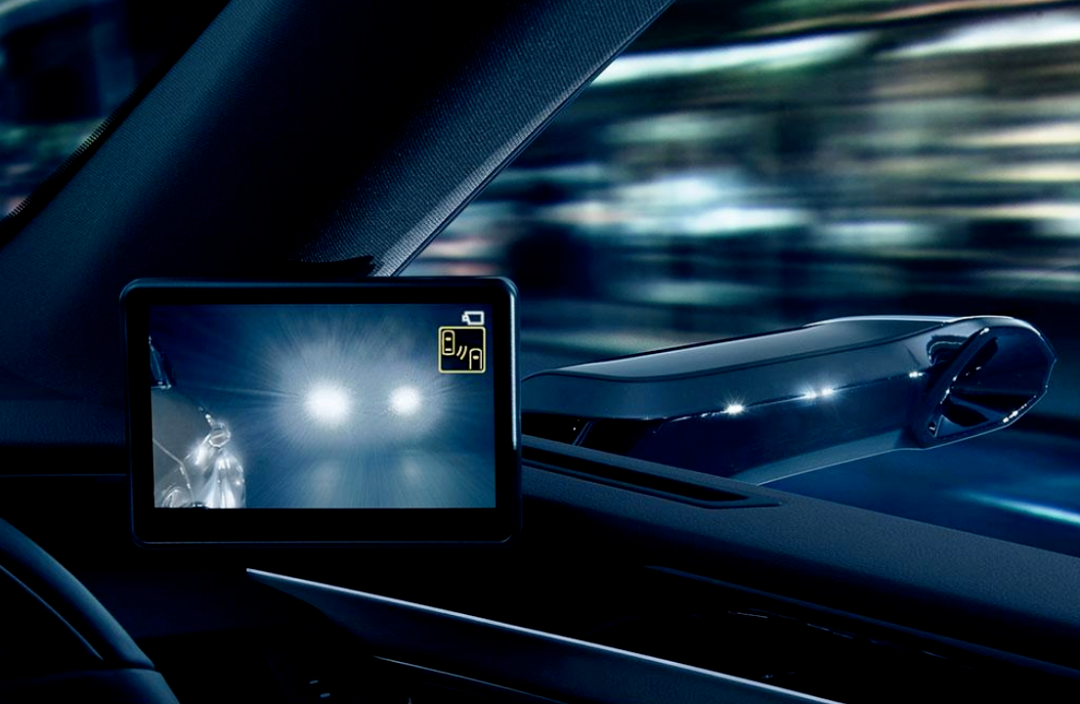

对汽车智能化来说,又一项智能交互的科技新配置已经兴起。

今年9月初,阿维塔12在德国慕尼黑车展上全球首发亮相,作为一款纯电智能豪华轿跑,新车采用电子外后视镜(CMS)取代了传统外后视镜,为这款车的科技智能属性增色不少。

而在此之前,已经有部分车企和供应商嗅到了新风向并提前布局。公开资料显示,仅国内已经出现两款可搭载CMS的车型北汽魔方和路特斯ELETRE,另外还有上汽大通、比亚迪、上汽飞凡、江淮等多个品牌也爆出了搭载CMS的车型或概念车。

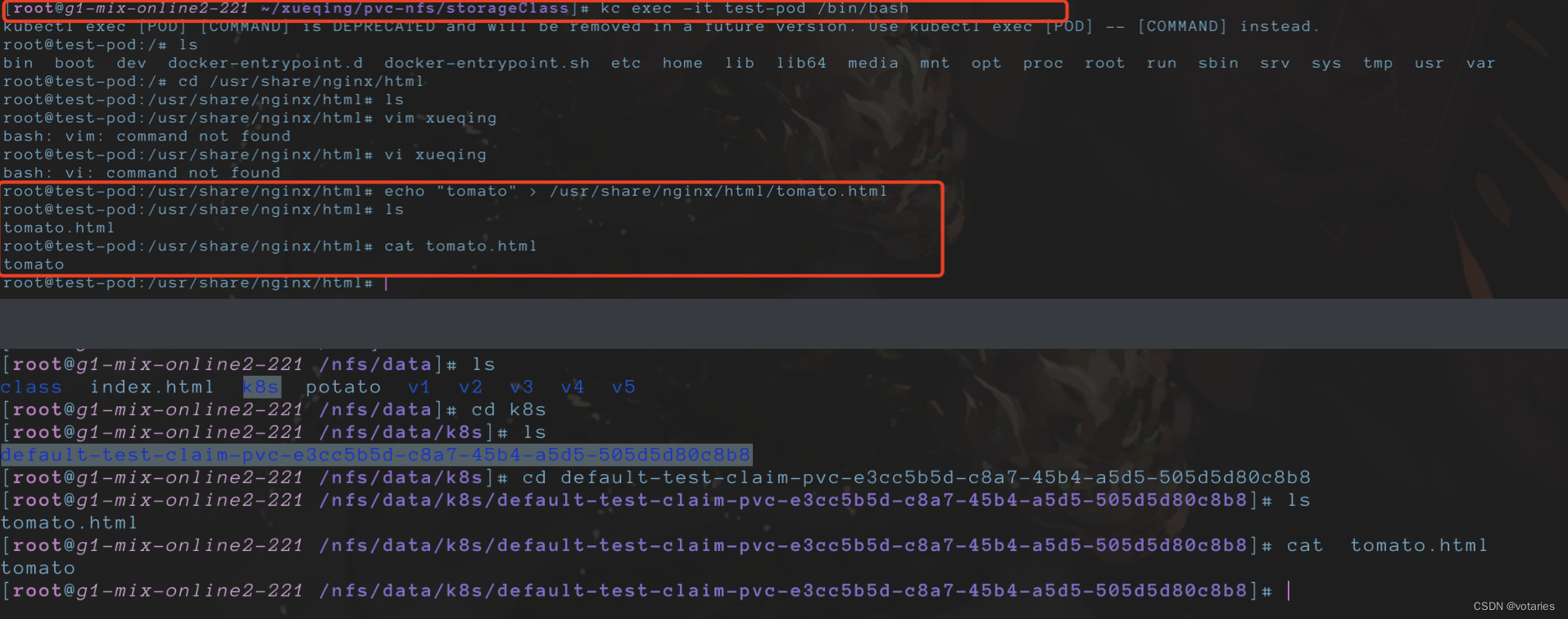

今年7月1日起正式实施的GB15084-2022《机动车辆间接视野装置性能和安装要求》标准,电子后视镜正式获准上车搭载。这意味着,电子外后视镜(CMS)前装量产正式开启。高工智能汽车研究院预测,到2025年,仅中国市场乘用车前装电子外后视镜的规模将可能突破百万套/年(包括选装)。

不过,在各大供应商抢占规模量产的关键窗口期下,解决CMS产品的诸多量产痛点成为了当务之急。

CMS作为未经过大规模量产验证的新兴产品,还存在车规要求高、技术与开发难度大,功能安全要求高、成本高等量产门槛。比如仅技术方面,系统的启动时间、画面延迟、画质感受、视野增大、防眩晕等方面需要达到非常优异的水平。尤其是在恶劣环境下的画质问题、画面稳定流畅的视觉效果,不仅事关用户体验,更关乎行车安全。

安全、可量产的CMS领先方案

作为一款安全法规件,满足准量产条件的CMS产品稳定性与安全性是重中之重,这首先要满足合规性要求。

例如在国标中对CMS 系统的安全性能、性能参数等均作出了明确规定,例如要求 CMS 系统要达到 ASIL-B 功能安全等级;且对亮度、色彩还原、弥散、光晕和眩光、系统延迟、帧率、成像时间等等均有明确要求,而电子外后视镜对于雨雾雪等极端天气下的清晰成像,比如新法规内中要求亮度与对比度,灰度等级复现,光晕和炫光等等也需要达到较高的参数标准。

在此之前,国内已经有华阳通用、疆程、德赛西威、豫兴电子、远峰科技、欧菲光、中科创达、泽景电子、均胜电子、经纬恒润等等企业相继推出了CMS产品,部分已经率先进行了量产部署,包括产品的合规验证测试等等。

根据法规要求,CMS产品量产前需要经过复杂且严苛的验证测试,因此各大供应商也纷纷启动了功能安全、性能等的测试验证流程,为接下来CMS产品量产做好准备。

此外各大供应商均表示,合规只是基础要求,CMS量产方案还需要充分考虑日常真实的驾驶场景中存在的种种痛点,满足各类极限环境下的性能可靠。诸如亮度方面,屏显需要快速适应不同场景的亮度需求;雨雾等恶劣天气下,可以通过软件算法实现除雾能力以提升能见度等等;还需要在特定用车场景下针对某一区域进行视野扩大,以便重点观察等等。

例如疆程技术的相关负责人表示,在今年5月底,公司CMS产品已经通过GB15084新规标准的权威测试,其CMS系统性能不仅符合新规全部要求,并对视野、延迟性等方面还做了进一步提升,部分性能参数已经远高于新规要求,并具备特定场景视野扩大的特性。

德赛西威相关产品负责人也透露,公司即将量产的CMS产品在功能安全等级、性能指标方面不仅实现了合规性要求,在系统启动时间、画面延迟性等等多项指标已经超出了标准要求。并具备画面随动、自动亮度调节、强光抑制&闪烁抑制、图像增强、ISP除雾等多项性能优势。这意味着德赛西威准量产的CMS产品不仅可以根据环境快速适应挑战,在强光及抖动、黑夜、大雾等恶劣环境均能实现优异的显示效果。

为了更好的适配量产,德赛西威还根据法规要求自建实验室,覆盖了国标中要求的I类至Ⅳ类的功能测试项目,极大的缩短了测试周期,可助力主机厂实现快速量产交付。

另一大供应商华阳通用早在2022年初发布了电子外后视镜产品,资料显示,其CMS产品在转向、倒车、高速行驶等模式下,可根据车辆转向或倒车信息自动调节并增大后方可视角度(水平和垂直),大大提升行车安全。并通过摄像头的HDR功能、特殊的图像处理算法,可为驾驶员在夜间、雨雾等恶劣天气提供更清晰、更广阔的车外后视野。

此外,据德赛西威相关产品负责人介绍,要想解决CMS产品中普遍存在的画质问题,大幅提升成像质量,其中的关键技术环节-ISP涉及到成像画面质量以及方案选择,是CMS产品关键的技术需求。

高工智能汽车了解到,当前主流SOC方案中,通常ISP针对每个流程都是独立设计,对于这类通用性较强的SoC来说,很难做针对性的设计和优化。主要得益于德赛西威拥有自主的ISP团队,可以实现针对性的调优,使得其产品可实现高清画质的同时,环境适应性强等方面均十分优秀。

在前装量产的关键期,CMS作为未经过大规模量产验证的新兴产品,不仅仅要解决上述功能安全与车规性能的难题,从车企和Tier 1们的反馈来看,当前CMS产品成本偏高,并产品缺乏足够的迭代验证以及装车测试样本量的积累,因此对供应商的选择以及方案的选择十分慎重,对成本的控制要求也是重点。

因此,行业分析认为CMS产品初期主要集中在高端车型上量产搭载,预计今明两年逐步落地并进入市场检验期与市场培育期。

而从成本角度来看,CMS产品主要由摄像头、显示屏、控制器构成,综合来看供应商早期在AVM、智能座舱、ADAS等领域实现了大规模量产,在摄像头、显示屏等硬件供应链方面掌握了规模优势,并且在软件算法方面具备技术基础,相对来说则更容易实现成本优化。

集成与融合趋势下的竞争之道

对CMS产品供应商来说,实现准量产要求的CMS产品只是第一步。当前智能汽车快速进化,功能与交互均趋于多元化;从电子电气架构角度来看,从域控大规模落地到舱泊/舱驾一体再到中央计算,集成与融合的升级路径已经清晰。

以座舱域为例,智能座舱ECU已经向域控级快速整合,未来包括DMS、CMS、HUD、活体检测、手势交互等等多元化功能均会进一步集成至座舱域控制器,通过硬件复用、大算力芯片嵌入软件模块,来实现最佳的系统集成和成本控制。

无论是对Tier 1还是Tier 2来说,单一功能的竞争时代已经结束,供应商们需要矩阵式发展,寻求正集成与融合趋势下的生存之道,如何匹配智驾/智舱系统的深度融合,正在成为下一个竞争门槛。

对车企来说,智能化竞争升级,接下来如何进一步提升功能体验并实现差异化功能体验,成为了下半场竞争的重点,对降本的需求还将持续;同时主机厂对于智舱/智驾方案表现出非常多元化的需求。

这就需要CMS/DMS等供应商在软件、硬件方面均掌握核心技术,并实现软硬件解耦,才能更好的适配多元化方案与开发需求。尤其是下一步域控集成趋势下,当前各个独立的系统需要集成至域控,在硬件集成、系统融合方面还存在较大的门槛。

相对仅提供单一的产品方案,只有实现了在AVM、HUD、CMS、DMS等座舱产品、域控以及周边产品的多元化产品部署,供应商才有能力更好的配合Tier 1和主机厂的多元化、定制化方案需求。

可以观察到,包括AVM、DMS、HUD等等各家供应商纷纷基于原来成熟的技术与产品基础,不断的拓展业务边界;而Tier 1系统供应商也同时在CMS、DMS、AR-HUD等新兴产品领域积极部署。

接下来,这部分Tier 1在技术协同、功能融合、产品迭代、系统成本优化等方面可以发挥极大的效益。以德赛西威为例,其作为域控的头部玩家,则有能力跨越不同供应商之间经常存在的联合开发模式中的种种现实障碍,领先一步推出域内集成方案。

而在高工智能汽车研究院看来,在整车电子架构集中化与跨域融合趋势下,智能化赛道也正在从过去的单一产品线份额争夺向如何提升单车搭载产品价值总量的方向演进。

在此背景下,只有实现了多域、多元化部署的Tier 1或各大供应商们,才能真正突破AR-HUD、CMD、DMS等单一功能上车「刚需不足」的困境,并通过平衡不同产品线的利润水平,寻求规模取胜。