来源:猛兽财经 作者:猛兽财经

猛兽财经获悉,跨境电商公司Linkage Global近期已向美国证券交易委员会(SEC)提交招股书,申请在纳斯达克IPO上市,股票代码为(LGCB),Linkage Global计划通过此次纳斯达克IPO上市以每股5.00美元的拟议中间价发行150万股,并募集750万美元资金。

公司介绍

总部位于日本东京的Linkage Global是一家面向东南亚市场为在日本、中国大陆和香港运营的公司提供一系列在线营销和跨境电商服务的公司。

Linkage Global主要通过网络营销、现有客户推荐和电子邮件营销获得新客户。

截至2023年3月31日的六个月中,Linkage Global的总收入中有71%来自其跨境电商业务。

Linkage Global的管理层由主席兼首席执行官Zhihua Wu领导,他自2011年成立以来一直在公司工作,在此之前他曾担任Tsuukanmuri Co.首席执行官。

截至2023年3月31日,Linkage Global已经从投资者那里获得了约160万美元的投资。

行业概况

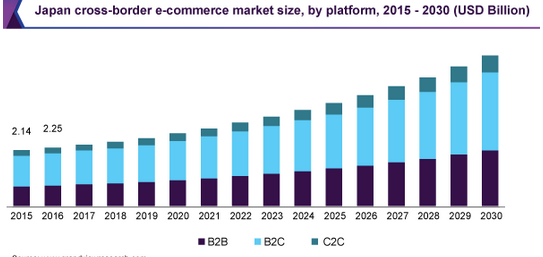

根据Grand View Research2020年的市场研究报告,2019年日本跨境电子商务市场的规模为26亿美元,预计到2030年将达到57亿美元。

这意味着这个行业从2020年到2030年的预测复合年增长率为7.5%。

下图为2015年至2030年日本跨境电商市场的历史和未来预测增长率:

财务情况

根据IPO招股书,猛兽财经将Linkage Global的财务业绩情况整理如下:

(1)总收入:Linkage Global 2021年、2022年和截至2023年3月31日的总收入分别为:15,466,862美元、22,028,303美元、9,031,327美元。

(2)毛利润(亏损):Linkage Global 2021年、2022年和截至2023年3月31日的毛利润分别为:2,537,282美元、3,704,501美元、1,946,099美元。

(3)毛利率:Linkage Global 2021年、2022年和截至2023年3月31日的毛利率分别为:16.40%、16.82%、21.55%。

(4)营业利润(亏损):Linkage Global 2021年、2022年和截至2023年3月31日的营业利润分别为:881,003美元、1,409,728美元、865,942美元。

(5)综合收益(亏损):Linkage Global 2021年、2022年和截至2023年3月31日的综合收益分别为:719,940美元、1,008,653美元、571,178美元。

(6)经营现金流:Linkage Global 2021年、2022年和截至2023年3月31日的经营现金流分别为:1,218,197美元、1,168,928美元、1,810,240美元。

截至2023年3月31日,Linkage Global拥有350万美元现金和640万美元总负债。

截至2023年3月31日的12个月内,Linkage Global的自由现金流为140万美元。

IPO详情

根据IPO招股书,猛兽财经将Linkage Global的IPO情况整理如下:

Linkage Global计划通过此次纳斯达克IPO上市以每股5.00美元的拟议中间价发行150万股,并募集750万美元资金。

没有现有股东表示有兴趣以IPO价格购买Linkage Global股票。

如果Linkage Global能成功在纳斯达克IPO上市,那么除去承销商超额配售期权的影响,该公司IPO时的市值将达到约1.014亿美元。

关于尚未解决的法律诉讼,管理层表示,截至F-1申请之日,没有针对公司的未决法律诉讼。

该公司目前计划在未来不支付股息(尽管近年来已宣布派发股息),并保留任何未来收益用于公司增长和营运资金需求的再投资。

猛兽财经通过查询Linkage Global的IPO招股书得知,EF Hutton是Linkage Global此次纳斯达克IPO上市的唯一上市账簿管理人。