隆基绿能在业绩会上喊话,BC类电池在未来会逐步取代TOPCON电池,成为晶硅电池的绝对主流,并指出N型TOPCon电池只是短期过渡技术路线。

“All in ”BC类电池的隆基绿能,重新定义技术路线的野望藏不住。

目前来看,相比TOPCon和HJT,光伏赛道生产BC电池的公司确实没几家,如果BC电池真的成为主流,隆基绿能或许会得偿所愿地再次建立起竞争优势。

问题是,BC电池会成为主流吗?这一天需要多久?

行业准备好摘取BC电池这颗“明珠”了吗?

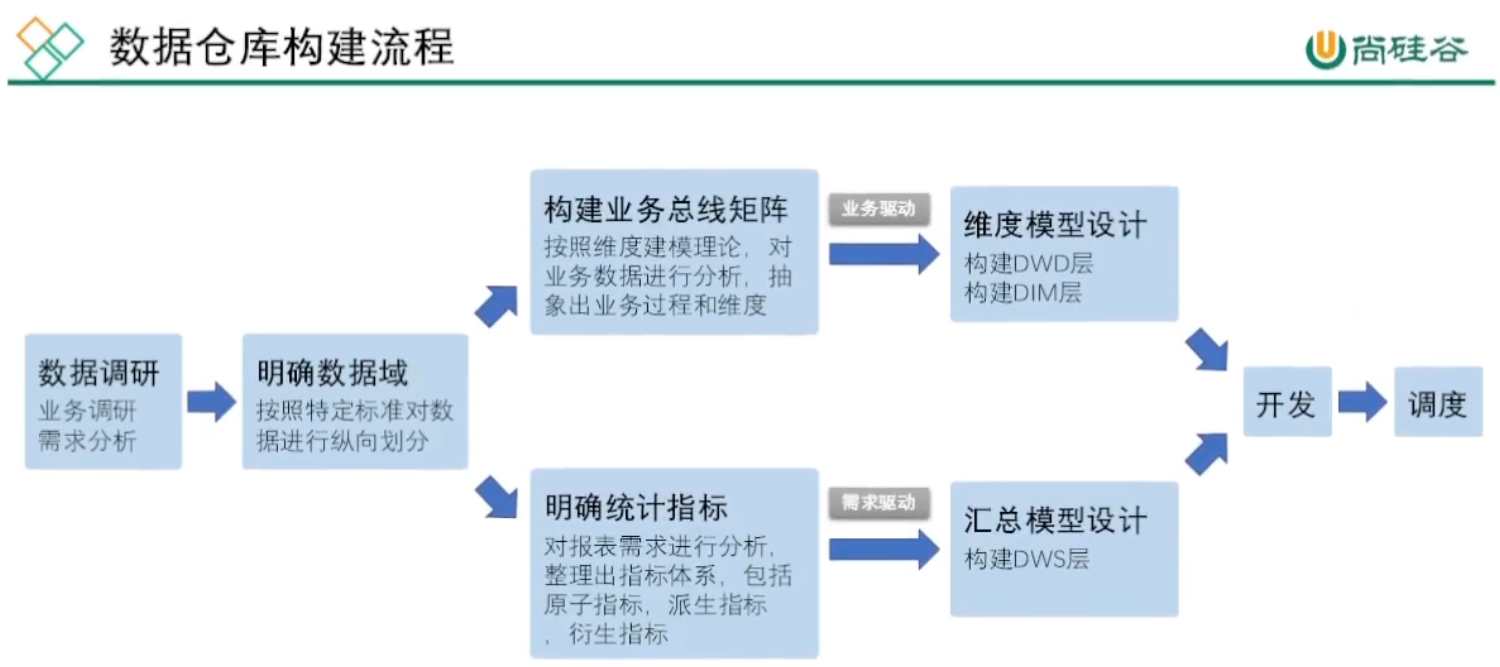

光伏行业技术迭代只有“进行时”,没有“完成时”。因为,激烈的产能竞争中,头部企业只有重新定义了技术路线,才能领跑市场。

不过,在上半年,投资者还在讨论,两种N型光伏电池技术路线(TOPCon和HJT)谁会取代P型PERC技术,一统光伏电池江湖。

如今,隆基绿能下场站队相对小众的BC电池,令人意外又情理之中。

在业绩会上,隆基绿能表示:“我们在前期没有明确地和外部讲,但是事实在公司内部一直在谨慎的研发和审慎地论证,到今天我们已经有了一个非常明确的观点。我们认为在接下来的5-6年,也就是24年到29年,BC电池会是晶硅电池的绝对主流,包括单面和双面电池。”

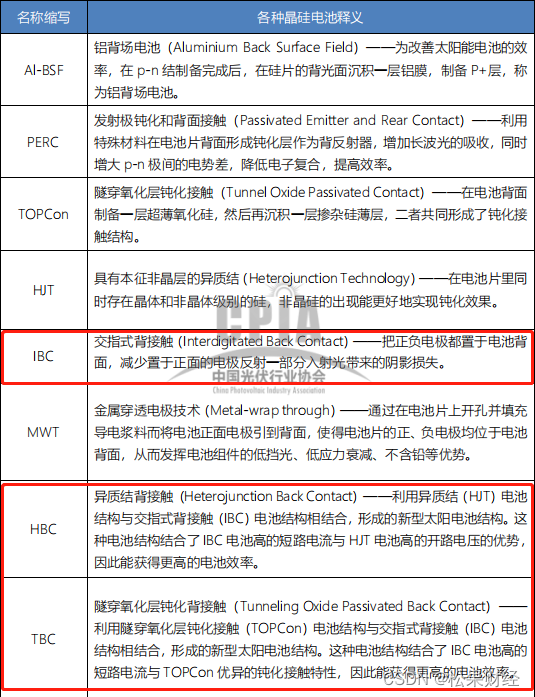

BC电池是一种将PN结和金属接触都设于太阳电池背面的光伏电池,可以与P型、HJT、TOPCon等技术结合,形成不同的技术路线,如HPBC、HBC、TBC等。由于没有正面的金属栅线遮挡,BC电池可以最大限度地利用入射光,提高电池的转换效率和美观性。其最大的亮点是转化效率高、短路电流大以及填充因子高。

图源:中国光伏行业协会

不过,小众必然有小众的原因。相对而言,BC电池制造流程复杂、成本高,而对于产能长期过剩的光伏行业,成本是影响订单的关键因素。因此,目前选择大力研发和生产BC电池的厂商并不多,比如美国的Maxeon Solar、日本的KANEKA、德国的ISFH、中国的隆基绿能等。

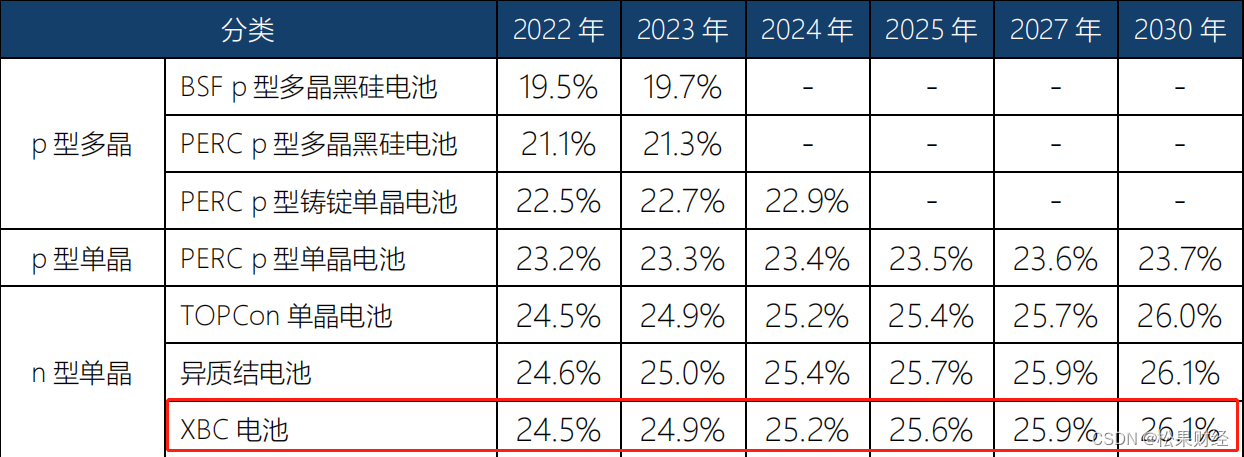

我们简单对比一下目前主要的几种技术路线。

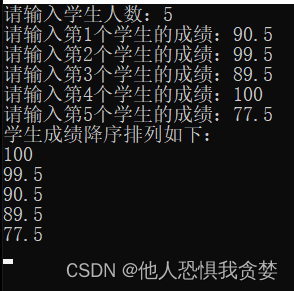

首先,P型电池(PERC技术)仍然凭借制造工艺简单、成本更低等优势保持行业主流地位,但是其困境也非常明显:当前PERC电池平均量产效率已达到23%左右,未来效率提升空间有限。

其次,N型TOPCon电池平均转换效率达到24.5%,异质结电池平均转换效率达到24.6%。因此,两种N型电池技术路线在当前被大部分厂商视为未来很长一段时间内的主流技术方向,越来越多光伏企业加快了TOPCon电池的扩产脚步。

最后,XBC电池平均转换效率也达到了24.5%,今后随着技术发展,TBC、HBC 等电池技术也可能会不断取得进步。

图源:中国光伏行业协会

综上,我们可以理解隆基绿能选择BC电池的原因,它在性能方面确实后劲十足。正如隆基所说,“高转换效率的BC电池会是晶硅电池行业的明珠。”

但是,目前来看,相对两种主流的N型电池技术路线,BC电池不具备绝对优势,反而存在成本劣势。大部分厂商刚刚开始量产N型TOPCon电池和异质结电池,行业未必准备好了摘取BC电池这颗明珠。

前方的道路不止一条

后PERC时代,隆基绿能选择重点发力BC技术路线,而非继续在TOPCon电池技术方面死磕到底,也有更为现实的考虑。

随着隆基绿能、天合光能、晶科能源、通威股份等厂商相继披露2023年半年报以及光伏组件出货量数据,我们发现,隆基绿能电池出货量已经落后于晶科能源、天合光能。根据索比光伏网&索比咨询的调研数据,隆基绿能上半年以27-28GW的出货量排到第三。而且从2023年全年的产能预期来看,几乎所有厂商的产能都会大幅增长。

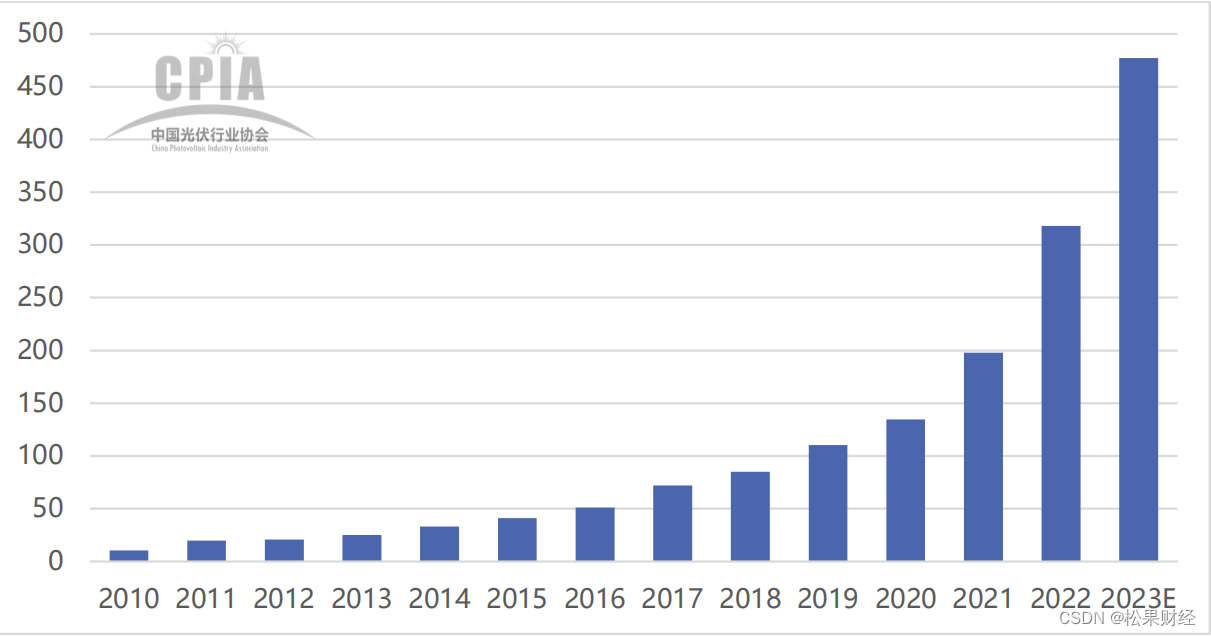

然而,目前光伏产业已经面临产能过剩的挑战。随着光伏产业链继续加速扩产,造成供应激增,行业竞争加剧,产品价格压力会非常大。在此前的“光伏行业2023年上半年发展回顾与下半年形势展望研讨会”上,中国光伏行业协会名誉理事长王勃华也表示:“今年上半年的热词之一就是降价。”

2010-2023 年全国电池片生产情况(单位:GW)

图源:中国光伏行业协会

因此,隆基绿能认为,TOPCon电池较PERC技术方面高度同质化,可能出现未赚钱就过剩的苗头,TOPCon的投资收益压力比较大。“大家会看到,到23年年底,或者24年上半年,大概就有400-500GW的产能投向市场,想要获得好的投资收益,压力是非常大的,到今天来看,TOPCon的投资收益反而还落后于PERC。”

基于这种考虑,隆基绿能选择将目光投向了当下相对小众的BC电池。在国内,只有隆基的HPBC电池是行业标志性的转型产品,竞争没有那么激烈。同时,隆基也指出,“虽然难度很大,但是已经看到了曙光,已经看到了非常清晰的路线,指引着走向量产的方向。”

站在隆基绿能的角度,与其去争夺一个放眼过去满是竞争对手的市场,不如抓住新技术路线的先发优势,这确实是比较务实的想法。

但是,光伏行业的技术路线切换并没有那么简单,由于产能过剩,这是一个典型的买方市场,国内电站掌握着主动权。

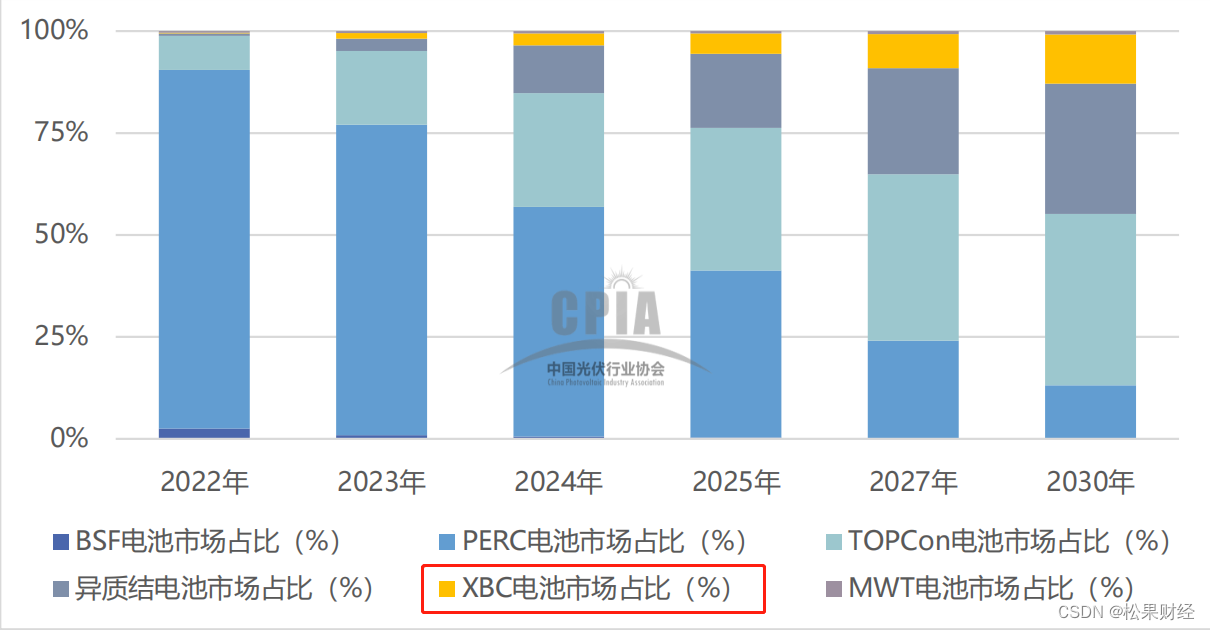

从经济性角度考虑,国内电站毫无疑问会选择性价比更高的方案。而如果没有建立起行业生态,只有隆基绿能等少数几家量产BC电池,产能扩张速度很难追上TOPCon电池,BC电池将在较长一段时间难以成为主流。

图源:中国光伏行业协会

那么,其他厂商是否愿意跟风隆基呢?

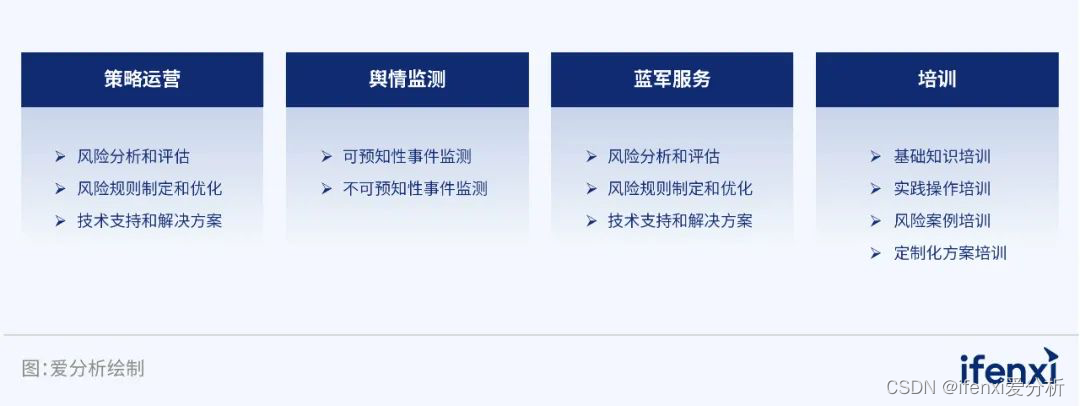

我们整理了部分厂商观点:

晶科能源短期内是坚定的TOPCon技术路线支持者。面对投资者,晶科能源表示:“我们还是坚定看好TOPCon是未来3-5年的技术主流,但是公司对于BC也有相关的技术储备,在我们看来,(BC电池)相对更美观一些,可能在分布式等方面有自己的市场空间。”

晶澳科技则认为一定时期内不会出现一种技术长期占据主流局面。该公司称,未来多种电池技术的产品将并存,每个细分市场都可能会支撑某一类适合应用场景的电池技术,并且分到一定市场份额。

此外,海目星也指出,BC电池是隆基定的方向,但没有说现在就已经形成规模和已经做得很好了。“公司有BC电池的相关技术储备,但具体客户情况并不在公告范畴内,有也是比较小量的。”

这些厂商肯定了BC电池的部分优势,但显然没有重点发力该技术路线的想法。而晶科能源还表示,在探索钙钛矿电池作为下一代技术。

值得一提的是,钙钛矿电池同样具备高短路电流、高填充因子以及高转化效率等优势。

这说明前方的道路不止一条,既有两种主流N型电池技术过渡,也有BC电池、钙钛矿电池等上限更高的方向。

关于电池技术路线的争论,在行业出清阶段,也许不会有唯一解。

结语

光伏行业在很长一段时间内都将处于成长与出清并行的阶段。

一方面,光伏市场依然“热火朝天”。中国光伏行业协会发布的数据显示,2023年上半年光伏发电装机78.42GW,同比增长154%。中国光伏行业协会名誉理事长王勃华预测,今年我国光伏装机有望达到150GW,全球光伏装机量也有望超过300GW。

另一方面,产能过剩的压力下,光伏企业在二级市场表现低迷。中证光伏产业指数从年初至今累计下跌了24.54%。

这一背景下,国内光伏企业的技术路线之争,既反映出我国光伏产业已成为少有的形成国际竞争优势的战略性新兴产业,也透露出科技属性在行业内越来越重要,引领创新是企业在市场上构筑护城河的最佳道路。

不过,作为新兴产业,光伏电池的技术迭代并没有确定的方向,头部光伏企业“各有所思”的环境中,有一句歌词格外贴切:纷纷世上潮,谁胜谁负天知晓。而BC类电池技术路线的市场空间打开后,谁知隆基绿能又有“几多娇”?

来源:松果财经