2023年上半年,在消费品零售大盘整体上行之际,我国化妆品零售市场也实现了回暖。据国家统计局数据,上半年,全国社会消费品零售总额为227588亿元,同比增长8.2%。其中,化妆品零售总额为2071亿元,同比增长8.6%。

行业整体向好的大环境下,各大美妆护肤品牌也纷纷交出正向成绩单,“中国功效护肤品第一股”贝泰妮(300957.SZ)也不例外。财报显示,上半年,公司实现营业收入23.68亿元,同比增长15.52%;归属于上市公司股东的净利润4.50亿元,同比增长13.91%。

华通证券国际、国联证券、东吴证券、华西证券随即发布研报,给予贝泰妮买入或增持评级。那么,在竞争形势严峻的情况下,贝泰妮究竟在渠道建设、品牌布局等方面做了哪些努力?增长势头未来能否保持?

全渠道布局,构筑增长护城河

从贝泰妮的财报来看,公司的业绩增长主要在于没有一味追逐近年来大火的线上销售渠道,而是广泛布局线上线下全渠道营销场景,将“窄路走宽”,不放过任何一个市场。

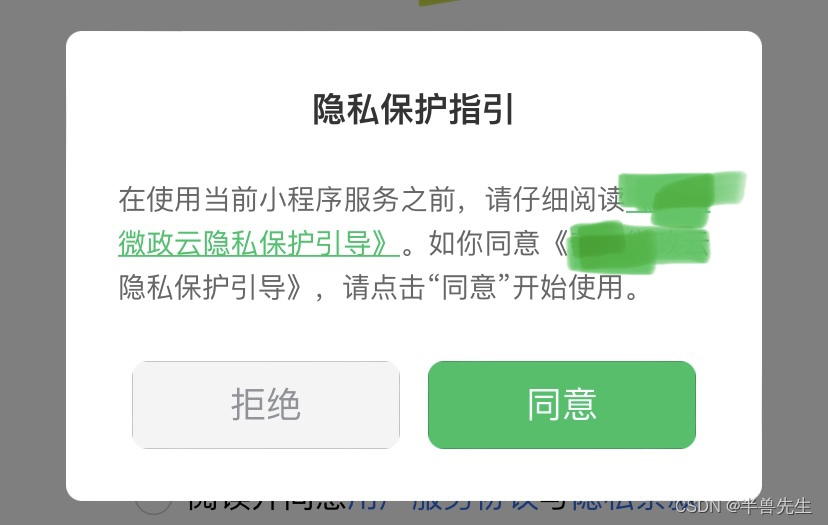

具体来看,贝泰妮渠道布局呈线上渠道为主力、线下渠道高速增长、自营渠道蓬勃发展的态势。财报显示,贝泰妮2023年上半年线上渠道实现收入17.43亿元,占总收入比重为73.92%,同比增长7.15%。公司线上业务模式为通过自建“薇诺娜专柜服务平台”提升私域流量,再以微信小程序连接公域、私域流量,增强用户粘性,进而实现线上业绩的提升。

与此同时,公司线下渠道表现不俗,2023年上半年实现营收6.15亿元,占总收入比重为26.08%,同比增长48.64%,其中线下自营渠道收入更是同比上涨515.46%。

而贝泰妮线下渠道增速为何能高比分超越线上,展现出蓬勃生机?这与美妆护肤品行业风向变化分不开。

数据显示,2023年第一季度美妆行业线上全品类销量3.2亿件,同比下降8.5%;销售额352.2亿元,同比下降7.2%。从行业整体回暖的状态看,今年一季度线下渠道承担了增长重任。业内人士也表示:“3月下旬开始,线下化妆品零售普遍性复苏。”

从零售业态来看,1-4月,线下零售渠道中,超市、便利店、专业店、品牌专卖店、百货店零售额分别同比增长0.7%、8.1%、6.5%、2.9%、11.1%。可见,线下渠道已成为2023年我国化妆品行业的重要增长点。

基于对市场前景的正向预期,报告期内贝泰妮积极拓展线下门店,新开线下直营店35家,主要集中在西南市场,截至报告期末,贝泰妮线下直营店共计113家。

完成线下市场的扩展后,贝泰妮也就具备了打通线上线下营销链路的充分条件。报告期内,贝泰妮共计投入10.97亿元开展营销业务,借助数字化技术,构建新零售全触点系统,实现“OMO”跨界营销,促进了两个渠道对消费群体的深度覆盖,拉动业绩增长。

可以看出,化妆品线下市场已经越来越“香”,相反,电商红利则正在消失,获客成本也变得“高不可攀”。2022年,京东、阿里、美团、拼多多4家主流公域电商平台的平均获客成本均值在800元左右,其中,拼多多2017年获客成本在10元以下。

因此,不少美妆品牌也开始积极走向线下。例如,2022年12月,花西子首家线下全球旗舰店历经两年多的筹备后正式开业;敷尔佳也十分重视线下渠道,并在财报中明确表示:“公司线下渠道经销模式快速发展,成为线下收入的新增长点。”贝泰妮财报也提及,公司将在今年重点发力线下渠道,探索线下直营店模式,扩大线下布局。这意味着未来护肤品牌线下竞争将愈来愈激烈。

竞争之下,为了持续吸引消费者,企业充分发挥渠道与品牌的共振效果无疑十分重要,而对于贝泰妮而言,提升渠道的影响力,除了门店扩张之外,更重要的是增强品牌优势,打造产品“护城河”。

打造多品牌矩阵,自研“不偏科”是关键?

当前美妆护肤行业,渠道的竞争其实就是品牌声量的竞争,如今具有一定市场影响力的美妆护肤企业几乎都有打开市场的核心品牌,如华熙生物的润百颜、夸迪等。贝泰妮也依靠薇诺娜迎来了辉煌的“大单品”时代,且薇诺娜对公司业绩增长的带动作用仍然强大。财报数据显示,2023年上半年,薇诺娜品牌实现收入22.60亿元,占比为95.46%。

而市场需求复杂多元,为了增强自身竞争优势、展现更多发展可能性,避免陷入产品单一化困境,不少企业的发展眼光已经不再局限于一类人群,而是推出覆盖更多人群、面向更多细分市场的新品。

以贝泰妮为例,据财报显示,公司已经拥有以薇诺娜为核心的多个品牌,生产、销售19个品类,48个产品系列,逾400个SKU的产品,涵盖舒敏、防晒、美白、抗老、祛斑、祛痘等多个领域。其中,薇诺娜是公司长期聚焦和深度打造的主要品牌。除此之外,公司还拥有薇诺娜宝贝、瑷科缦、贝芙汀等品牌,这些自有品牌具有不同的市场定位、能够覆盖不同的消费群体。其中,薇诺娜宝贝主要针对婴幼儿护肤,瑷科缦主要满足抗老人群需求,贝芙汀则主攻祛痘。

但是值得关注的是,矩阵中的各个品牌面对的细分市场竞争均较为激烈。以贝芙汀处在的祛痘护肤赛道为例,据《2019-2024年中国祛痘行业发展与投资白皮书》数据,近年来市场规模快速扩张,预计2024年将达到2964.80亿元,在此趋势下,美妆日化企业、医美药企和医院机构等多方势力相继入局,据天眼查数据表示,截至目前我国有近7500家祛痘相关的企业。

那么,贝泰妮的竞争优势又在哪里?如何实现“不偏科”的品牌发展?

事实上,市场需求驱动下,美妆护肤行业正在向“健康+美丽”方向升级,消费者已经愈加看重产品成分是否安全有效,相应也对品牌研发提出了较高要求。

在此背景下,贝泰妮持续加码研发,数据显示,2020-2022年,贝泰妮研发投入分别为6885.17万元、1.2亿元、2.78亿元,占营收比例分别为2.61%、2.99%、5.55%。2023年上半年,贝泰妮研发费用为1.09亿元,同比增长33.58%。对比来看,同期珀莱雅研发费用为0.92亿元。整体而言,贝泰妮已超出国际品牌平均1.5%-3.5%的研发费用率,研发方面已居全球同行业第一梯队。

与此同时,相较于其他品牌更注重前端布局,贝泰妮在加强研发投入、完善研发体系的基础上,将发展目光投射至整个产业。

背后原因也容易理解,从生产角度来看,为了快速抢占市场,不少新锐品牌持续提升产品迭代速度,但产品多由代工厂生产,品牌一定程度上缺乏对供应链尤其是制造端的自主权。另外,由于代工壁垒相对较低,若制造端在产品质量及安全上未做到较好把控,一定程度上也会对品牌形象产生一定影响。

基于此,自主生产在化妆品行业的重要性已经愈发凸显。而实际上,品牌商处于产业链的核心位置,掌握定价权,若实行自研,将能更好把控上下游的价值分配,并有效控制成本及保障产品质量。值得一提的是,考虑到配方保护、品控和规模效应等,资金实力雄厚的成熟品牌目前也多以自主生产为主、委托加工为辅。

回归到贝泰妮身上,可以发现,其具备较强的产业链整合基础实力。当前,贝泰妮现金流充沛,截至2023年6月末,贝泰妮账面货币资金、理财产品合计41.75亿元,占总资产的比重达到62.9%,整体资金流动性较强。

在此基础上,贝泰妮设立了研究院主导产品自研,意图通过产学研相结合的研发模式,整合先进成果,获取前沿技术,更敏锐地感知行业风向。同时,利用背靠云滇,拥有天然区位优势,牵头成立了云南特色植物提取实验室,以构建优势产品领域的研发壁垒。

另外,财报显示,报告期内,贝泰妮投入近5亿、产出可达50亿、建设为期近三年的“中央工厂新基地建设项目”宣告竣工,将领先一步实现产品生产的高度自动化,对增加自有产能、降本增效起到重大作用,并利于保障产品质量,符合消费者当前的需求。

综合而言,贝泰妮现已形成“自主研发+云科实验室+昆明中央新工厂”的完整上下游供应链生态,这一定程度也助力企业形成行业示范。而后续,随着多产品线产能稳定输出,贝泰妮品牌效应将持续增强,渠道销售也将更具想象力。

作者:煜彦

来源:松果财经