【潮汐商业评论/ 原创】

夜深人静,Andy突然想起还没有给爷爷准备生日礼物。

“送酒肯定能让他老人家开心,但是买什么品牌呢?茅台太贵,其他好酒还真不熟。”,对于白酒研究不多的Andy来说,如何挑选到一款称心如意的“送礼酒”成了他的大难题。

“烹羊宰牛且为乐,会须一饮三百杯。”古代喝酒是文人墨客挚爱的雅事,他们畅饮之后,写下汗牛充栋的锦绣文章和不朽诗篇。

时至今日,白酒已深深烙印在国人的骨髓中,逐渐走进了千家万户,成为人们情感的寄托。据国家统计局数据显示,中国人一年能喝掉300亿公斤的白酒,14亿中国人平均每人每年消耗21公斤酒,相当于一斤装的酒42瓶。

而这些被喝掉的白酒背后,耸立着数以千计的酒企。

2022年我国规模以上白酒企业为963家,完成销售收入6626.5亿元,较2021年增长9.6%;实现利润2201.7亿元,较2021年增长29.4%。

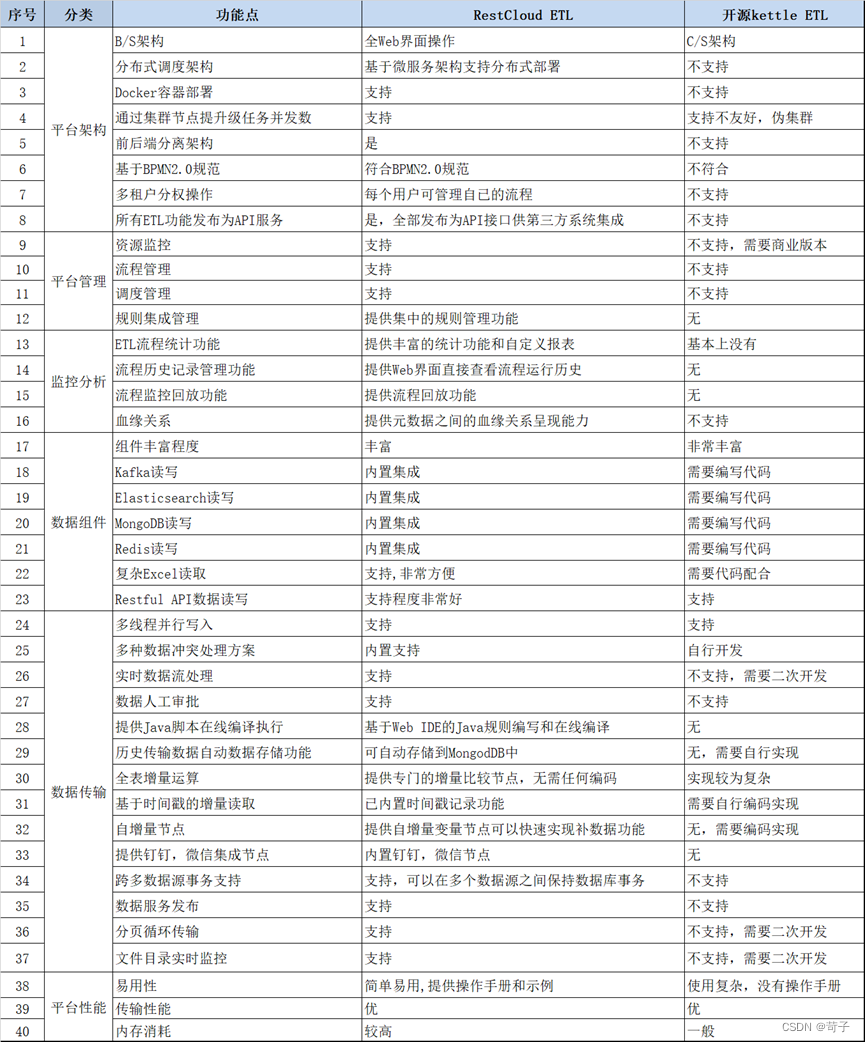

然而,白酒行业有人冲高峰,有人举步难。一线高端白酒阵营被“茅五泸”牢牢掌握,日子过得风生水起;二线次高端品牌的日子却没那么安定,呈现出两极分化的现象。

01 次高端“交卷”:有人欢喜,有人愁

一般来说,白酒可以分为高端、次高端以及中低端。

按照价格划分的话,高端酒企是指主要产品处于800元以上,主流品牌包括茅台、五粮液、泸州老窖等,以送礼、商务活动和高端宴请为主。

次高端酒企是指主要产品处于300-800元价格带的白酒企业,主流品牌包括古井贡酒、山西汾酒、洋河、舍得、水井坊、酒鬼酒、今世缘、迎驾贡酒等。

中低端酒企是指主要产品处于300元以下的品牌,主要包括西凤、牛栏山、红星二锅头等。

与“茅五泸”拥有稳固的高端消费品属性不同,“消费定调”尚不稳定的次高端白酒则是近期受市场冲击最大的板块,各企业业绩表现也是天差地别。

据财报数据显示,2022年,洋河股份营收首次超过300亿元,同比增长18.76%;净利润为93.78亿元,同比增长24.91%。山西汾酒营收262.14亿元,同比增长31.26%;净利润为80.96亿元,同比增长52.36%。古井贡酒营收167.13亿元,同比增长25.95%;净利润为31.24亿元,同比增长36.79%。

但在2021年营收同比均增长了80%以上的酒鬼酒、水井坊和舍得酒业却在2022年熄火了。

据数据显示,酒鬼酒2022年营收为40.5亿元,同比增长18.63%;实现净利润10.49亿元,同比增长17.38%。舍得酒业2022年营收为60.56亿元,同比增长21.86%;净利润录得16.85亿元,同比增长35.31%。水井坊营收46.73亿元,同比仅增长了0.88%,净利润为12.16亿元,同比增长了1.4%,从数据上来看,水井坊似乎已有停滞不前的态势。

截止今年中报发布,分化仍然在持续。

根据财报数据,洋河股份和古井贡酒营收净利仍保持稳定增长。洋河股份半年的时间就完成了超去年全年70%的营收,山西汾酒净利增速更是达到了35%。

而水井坊和酒鬼酒的业绩表现却依旧平平,更是出现了“双降”。今年上半年水井坊营收为15.27亿元,同比下降26.38%;净利润为2.03亿元,同比下降45.15%。酒鬼酒营收约15.41亿元,同比下降39.24%;净利润约4.22亿元,同比下降41.23%。

如果说2022年业绩承压是由于白酒主要消费场景受限,那么半年“恢复期”后,为何有人依旧“阵痛”不止?

02 业绩向下,库存“背锅”?

在经历了三年的消费场景抑制,也直接导致了白酒库存的不断增加,而放开之后经销商们急于变现,这就必然出现“价格倒挂”的情形。“价格倒挂”虽已不是白酒行业的新鲜事,但在2023年却成为行业的关键词。

2022年国内A股白酒上市公司库存的成品酒和半成品酒整体上均有增长,仅2022年一年,国内成品酒库存总量便增长了35%。中信证券研报显示,年初有近一半的经销商库存超过半年,仅有16.7%经销商库存在1个月内。

显然,“高库存”是当下不可忽视的问题,而“去库存”便成了酒企们的主线任务。

当高企的库存压力从白酒上游生产企业传递至下游销售终端时,低价抛售成了销售终端“止损”的惯用伎俩,而这最终影响的则是消费者对于产品与品牌的定位认知。

为了改变“价格倒挂”的情况,酒企们通常会采取控制货源的措施稳定产品价格。

以酒鬼酒为例,2020年至2022年的产量分别为8131吨、13243吨、13871吨,其销量分别为7963吨、10111吨、12064吨,三年间累计增加库存5107吨,已接近半年的销量。

于是酒鬼酒在去年下半年便开始了“控货挺价”,由于实施时间相对较早,因此对于其财报业绩也有明显的影响。

而水井坊也曾在今年一季度的业绩情况解释中说明,营收下滑主要系公司为进一步降低库存水平、稳定价值链,减少发货所致。

但事实上,业绩低迷的原因真就是库存的“锅”吗?

如今,国内市场正面临着消费升与降并存的局面。在此背景下,高端酒拥有“面子属性、金融属性”的加持,因此消费场景稳固,可以抵抗市场压力,不断取得业绩突破。

而消费降级则让属于“大众酒”的中低端白酒重获热门,许多酒企从去年到今年纷纷布局大众赛道,迎合消费降级趋势,让大众白酒产品可以成为新的增长极。

在此之下,次高端白酒的形象就格外尴尬,既没有品牌上的突出竞争力,也没有价格上的实惠,卡在了中间位置。而冲击高端一直是次高端白酒品牌难以磨灭的执念。

因此,在消费的两极分化下,有人义无反顾地选择了向上看齐。例如水井坊,除了调整渠道库存,如何能达到下半年的既定目标,水井坊“果断”选择了逆势提价。

6月20日,水井坊宣布对臻酿八号(包含52度、42度和38度)进行提价,终端零售价上调30元/瓶,并已经执行。紧接着,7月27日,水井坊再度对旗下高端单品典藏(38度)进行提价,经销商结算价格上调15元/瓶。

但事实上,相较“茅五泸”等强势高端品牌,作为次高端白酒的“水井坊们”,公众认知度尚且不足,与消费者心理价位预期又存有差距的情境下,冲击高端显然并非最佳时机。

且以水井坊、舍得为例,虽同属“川酒六朵金花”,位于产酒大省四川。但在五粮液、泸州老窖两大巨头的挤压下,毫无主场优势。舍得酒业历年财报显示,其省内营收占比在25%左右;水井坊的省内营收占比不超过10%。仅依靠少数单品放量实现全国化的扩张并非易事。

显然,库存漩涡之外,“舍得、水井坊们”还需要更加清晰的自我认知。

03 次高端们如何破局?

近年来,白酒的产量持续下降。如2023年一季度中国规模以上企业白酒产量158.1万千升,下降幅度高达29.6%。而到了1至7月,白酒产量为236.70万千升,同比下滑13.3%。

前瞻产业研究院数据显示,白酒整体销量下滑幅度与产量变化较为一致,从2016年的1305.71万千升销量,下滑至2021年的703.43万千升,下滑幅度达46.13%。

不过,随着疫情的消散,经济的逐渐恢复,也为行业迎来了“破局”的机会。

首先,便是“久别重逢”的线下宴席消费场景。

据中金公司的调研显示,宴席正替代商务场景成为次高端白酒的主要消费场景之一,约占白酒行业总收入的40%。县级和地级市等低线市场的宴席场景主流价位有望从100-300元升级至300元以上,驱动次高端白酒规模增长。

酒企也纷纷瞄准宴席场景中相对刚需的婚宴市场。如酒鬼酒将旗下单品红坛与婚宴市场绑定,并冠名了综艺节目《中国婚礼》,去年红坛实现60%以上的增长;今世缘一直以来主打的“缘文化”更是与宴席场景紧密相关。

即将到来的十一黄金周,更是婚宴的主战场,次高端酒企抓住此次机会,或许就能抓住今年营收增长的一个关键点。

其次,如何才能做好真正的“高端化”。

白酒营销专家晋育峰曾指出,次高端白酒最大的问题是游离性消费。消费者对于次高端白酒的忠诚度远不够支撑次高端白酒的持续发展。

对白酒产品而言,高端就是高品质,是消费者对美酒风味的肯定、对酿造技艺的褒扬、对消费体验的认同。每一个“白酒小弟”都希望能成为茅台五粮液,在白酒市场呼风唤雨。但绵延的“护城河”可不是一天建成的,品牌的成长也不是一蹴而就的。这需要酒企有足够的战略定力,保持足够的耐心,要把每一次品牌动作,烙印到消费者的认知中,做时间的朋友。

单纯的模仿无法实现跃升,后来者只有集合自身特色资源,找出差异化的竞争策略,充分利用内外部市场机遇,才能成就一个伟大的品牌。

最后,还要注重提升酒企管理层的积极性。

为调动管理层和渠道的积极性,解决品牌和渠道问题,很多酒企通过非公开发行股票计划等方式绑定各方利益,优化经营管理水平。

例如,白酒行业低谷期的2014年,五粮液推出非公开发行股票预案,对员工实施股权激励并引进优秀经销商入股,而定增优化了五粮液的股权结构,深度绑定了公司和管理层、经销商的利益,充分调动了管理层和经销商的积极性,促使企业走过了黎明前的黑暗。

今年,很多企业也开始效仿,比如口子窖向总经理助理以及57名核心管理、技术、业务人员授予313.42万股的限制性股票,激励员工不断提升公司净利润和营业收入;在此之前,老白干酒也向董事、高级管理人员等213名核心成员,共计授予1774万股的限制性股票。

相关操作的效果正逐渐释放中。

04 结语

在中国人眼里,酒桌更多地成为了传统人情伦理的体现方式,是工作办事儿的重要阵地,是中国式人情的实践场所。酒桌文化,从某种角度来看,涵盖更多的是中国传统人情社会的内涵与文化。

而随着白酒消费场景压力的逐渐释放,白酒行业正在经历新一轮洗牌。短期内,对次高端酒企的考验会持续,品牌如何穿越周期,实现破局重生,是当下应该思考的关键。

最终,Andy选择了茅台,用Andy的话来说“茅台的高端形象几乎没有人不知道,买得费点劲就费点劲吧,但选它送礼肯定不会错。”

商业就是这样。