01、信贷场景中所谓风控是什么?

从一个小故事说起:

“风控是什么?”

“你走过大桥么?”

“桥上有栏杆么?”

“有”

“你过桥时会扶栏杆么”

“一般不扶”

“那栏杆是不是没必要有呢”

“那还是得有啊,不然我可能会掉下去”

——那么,风控就类似桥上的栏杆,拥有风控,金融才会有所保障,更加安全。

风控部门是金融业务的核心部门,而从事风控行业的人即称之为风险管理者,风控就是这些风险管理者通过采取各种措施,管理业务的风险,将风险控制在合理的、可承受的范围内。

为什么说要将风险控制在合理的、可承受的范围内,而不是通常理解的尽量避免或杜绝可能发生的风险事件呢?

这就要说到风控要解决的第一个核心问题:平衡好风险和资产规模(一般指在贷余额或AUM)。

如果要完全规避风险,最简单的做法就是你拒绝所有的客户,那么你的资产逾期一定是0,但这样又有什么意义呢?风险管理的重点在于管理,而管理的最终目标不是“风险”而是“收益”。

通过率过高会导致业务规模的快速扩张,但逾期指标也会相应提高,带来难以承担的坏账损失;通过率过低尽管可以保证客群的质量,但整体业务规模过小,相应的收益绝对值也较小,所以风控的首要目标就是尽力找到边际效应为0的点,达到收益最大化(如何实现?这就是风控的学问之所在)。

风控要解决的第二个核心问题是平衡好机器和人的作用。

现在各行各业都在讲数字化转型,风控也不例外,传统风控主要以人力为主,包括人工审核、人工催收等等,而量化风控则是依赖大数据和智能化的手段来给风控赋能,比如通过引入风控模型来辅助策略的制定,通过搭建智能风控系统来提高业务效率和用户体验等等,现如今AI技术的迅猛发展更是给风控的未来带来了无限可能。不难看出,量化风控是未来必然的发展趋势。

当然这不意味着人力就会被取代,二者各有利弊,机器的优势在于可以24小时不间断工作不会疲惫和懈怠、成本相对低、标准统一、工作不带感情、客户体验也好,缺点是可能出现系统或机器bug、识别不出来特殊情况下的异常情况、需要人来提前配置好。人的优势在于不死板、可以根据业务灵活的调整和优化,缺点在于成本高、人得休息效率低以及每个人的标准或感知存在偏差。所以风险管理者需平衡在人与机器中做好平衡,取长补短,机器能完成的审核交由机器,机器完成不了或无法判断的再由人工介入。

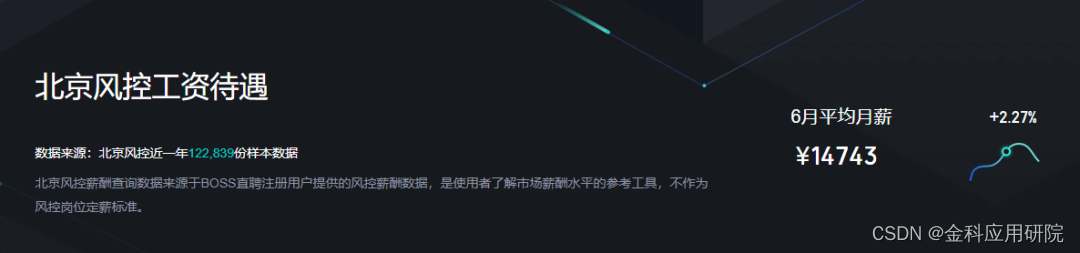

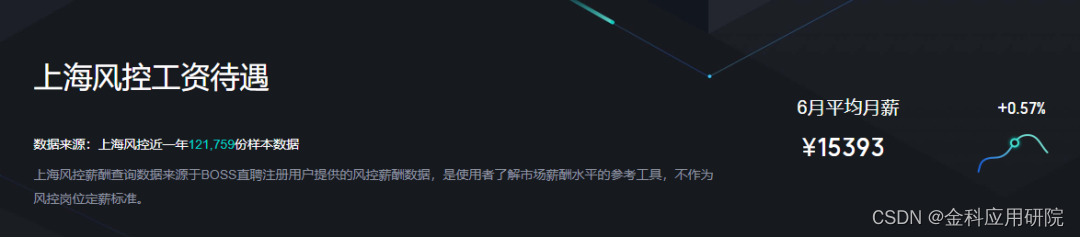

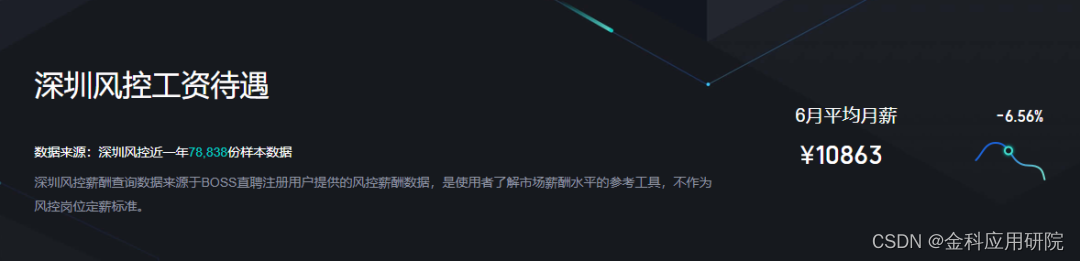

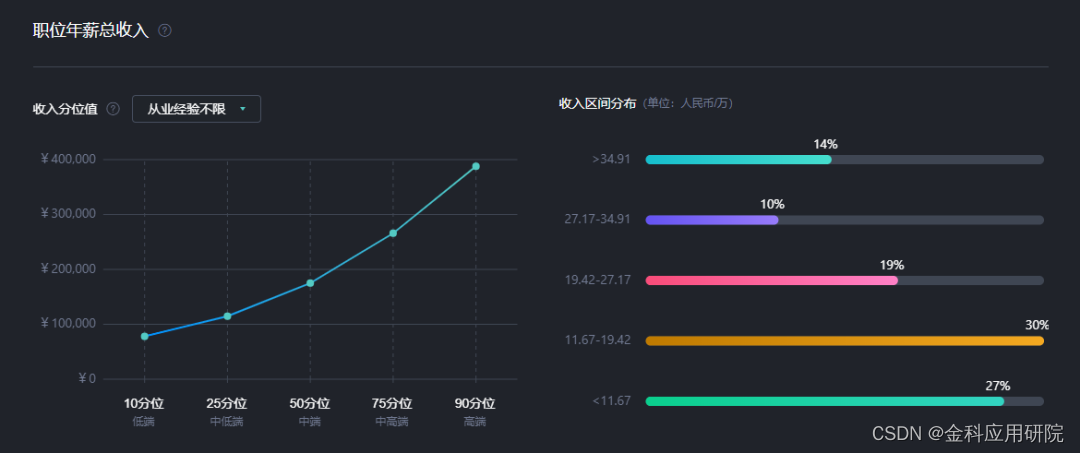

风控岗位薪酬水平

作为金融业务的核心部门,风控岗位整体的薪酬水平还是非常可观的,上面是BOSS上找到的一些数据统计,可以看出在一线城市平均的月薪都能达到10-15k。(说明:以上统计数据中是包含了大量传统审批和催收等岗位的,这些岗位的薪资普遍会低一些,如果只统计量化风控的岗位,那么得到的数字只会更高。)

从收入的分布我们也可以看出,风控岗位的年薪中位数大约在17.5w左右,随着你的工作年限和资历的增长,岗位从初级-中级-高级的晋升,整体的薪酬带宽也是非常可观的。

不要以为中位数很难达到,因为我们提过前面的统计中是包含了大量传统岗位和初级岗位的,从具体的岗位信息来看,风控策略分析师其实只要有3年左右的经验,年入就已经可以达到30W左右,远超中位数的水平了。

我们整理了几个大城市的风控岗位信息,感兴趣的同学可以联系科科(kk2_fal),回复对应“城市”领取。

风控业务流程与岗位架构

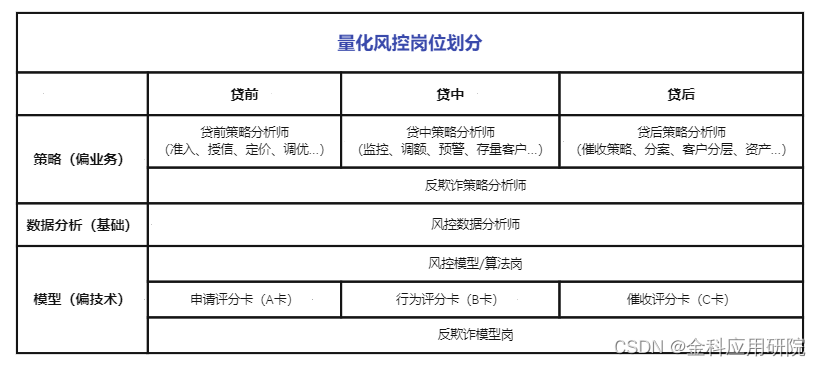

在讲风控的岗位架构之前,先简单介绍一下风控的业务流程。如下图,从客户的申请到获额,最后到借款和还款,整个流程大致可以分为三个阶段,即所谓的贷前、贷中、贷后。

这三个阶段风控的着重点不同,工作内容也会存在差异,因此在岗位上也会有所区分。此外,还有一个特殊的反欺诈部门,贯穿在整个信贷业务流程的始终,传统的反欺诈可能会包含在贷前的部门中,但随着行业对于反欺诈的认识和需求不断强化,越来越多的金融机构已经将反欺诈作为一个单独的部门来设立了。

量化风控部门的岗位划分一个维度是刚刚我们介绍的贷前、中、后业务流程的划分,另一个维度就是策略(偏业务)与模型(偏技术)的划分:

量化风控整体都属于金融的中后台岗位,策略分析师着重于业务,他们是策略的最终制定者,尽管贷前、中、后和反欺诈的策略侧重点不同,但是整体的逻辑大致是差不多的。

模型工程师则是专精于技术,风控的模型岗位相比于互联网行业的程序员、算法工程师对于技术的要求相对低一些,主要负责的就是风控评分卡的搭建。当然要把简单的评分卡做好了也不是那么简单的事情,而且随着风控数字化转型的不断深化,也对于模型工程师有了更多新的要求,除了评分卡外,越来越多的领域都会引入量化模型来辅助分析,如客户流失预警,产品精准推荐,以及各种反欺诈模型等等。

策略和模型往往需要相互协作,策略因为对于业务更了解作为需求方,向模型部门提需求,而模型部门则负责风控模型的实现,部署等等,最终策略再综合模型的结果进行最终的策略制定。

无论是策略和模型,在量化风控岗位中不可缺少的都是数据分析的能力,因此在策略和模型中间也诞生了一个相对基础的岗位,风控数据分析,这个岗位很适合新人入行,先接触到实际的业务环境,最终根据自己的专长和兴趣可以选择往业务方向或者技术方向发展。

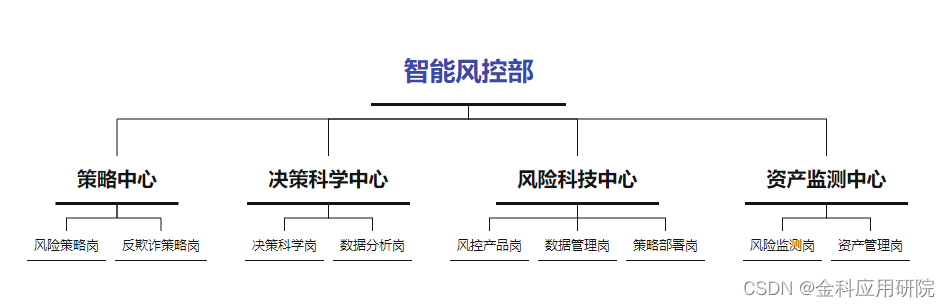

尽管不同的机构间可能组织架构和岗位的叫法五花八门,不太统一,但只要基于前面讲的两个维度,都可以找到对应的位置。以一个FAL讲师所在的银行为例,他们的智能风控部架构如上图所示。

而实际上:

策略中心就是做策略的,包含贷前中后的策略分析师和反欺诈策略分析师;

决策科学中心就是做建模跟数据分析的,即我们前面所说的模型部门;

风险科技中心就是做产品、管数据库、以及负责策略部署的;

资产监测中心则是资产追踪管理,偏贷后处置的。

风控岗位发展路径

风控岗位的发展路径和互联网行业一样可以分为专家(P)方向和管理(M)方向。

专家方向:

-

学习能力强,某一领域专精,能独当一面

有好奇心,善于探索,能反哺业务创造价值

能抗压、责任/压力相对较小

薪资上限可观

管理方向:

-

知识面的广度要求高,业务经验丰富,有较好的业务判断力

事业心强,抗压能力强,责任/压力较大

善于沟通和决策

薪资上限较高

以模型岗为例,可能工作8年左右就会遇到第一个瓶颈,这个时候要么纵向发展在技术上领先于同龄人,要么就要横向发展,补齐业务知识和管理能力往管理岗位发展。

风控岗位必备技能

量化风控,离不开量化两个字,因此只要基本的数据处理和代码能力是必须必备的。主要用的比较多的是SQL、Python,银行可能会需要用SAS,如果工作内容需要做数据报表展示还要用到类似Tableau、PowerBI等数据可视化工具。

在此基础上,策略分析师需要了解各种风控指标的计算和分析方法,并且能够深刻理解业务,能够结合业务场景,进行包括但不限于vintage分析、滚动率分析、首逾分析等;

而模型岗位则是需要具备完整的建模与模型部署、测试、调优等知识和能力,最好能对业务有一定的了解,可以更好地理解策略提的需求;

数据分析作为基础的岗位,大部分时间做的就是SQL取数和数据清洗、数据分析等基础工作,可能会涉及到一些简单的建模,如果你在这个岗位,那就建议什么都学一点懂一点,找到自己的兴趣的特长之后再专项发展即可。

FAL长期对外征稿,邀请各大风控人士加入我们,在风控圈分享你的经验与知识👉征稿