量化策略开发,高质量社群,交易思路分享等相关内容

大家好,今天我们来聊一下,股票社群策略绩效实盘总结。

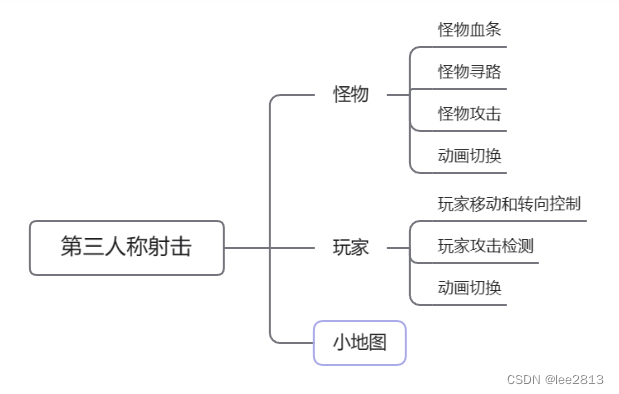

众所周知,2023年我们开设了新的社群——股票社群。该社群宗旨是在尽可能简单有效逻辑下,降低因子复杂度。从而达到大家对策略理解性,与实盘便捷性。在近半年内,我们采用qmt进行策略基础研究,利用果仁进行实盘,好处是维护成本接近0。

一、策略绩效实盘

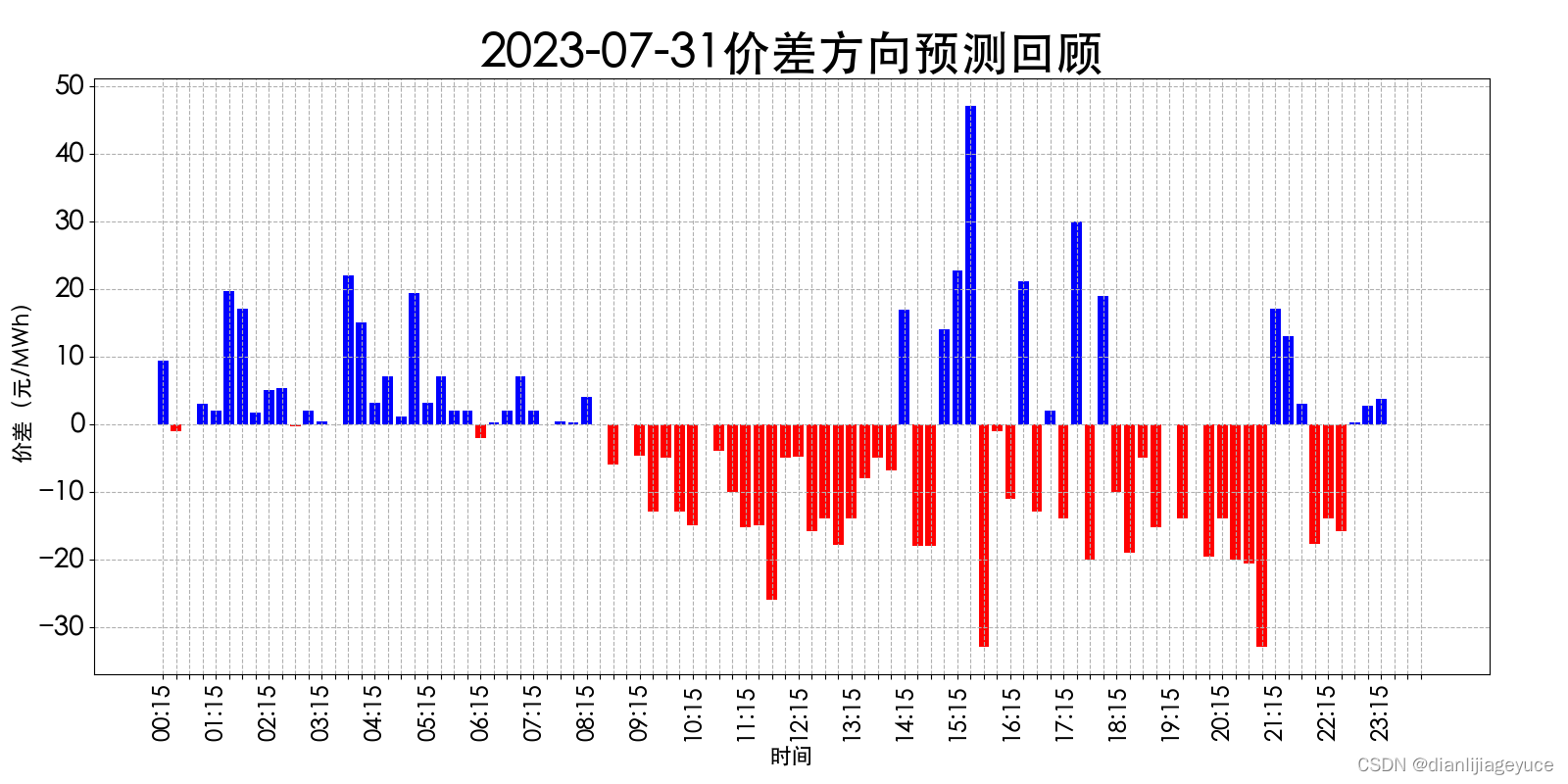

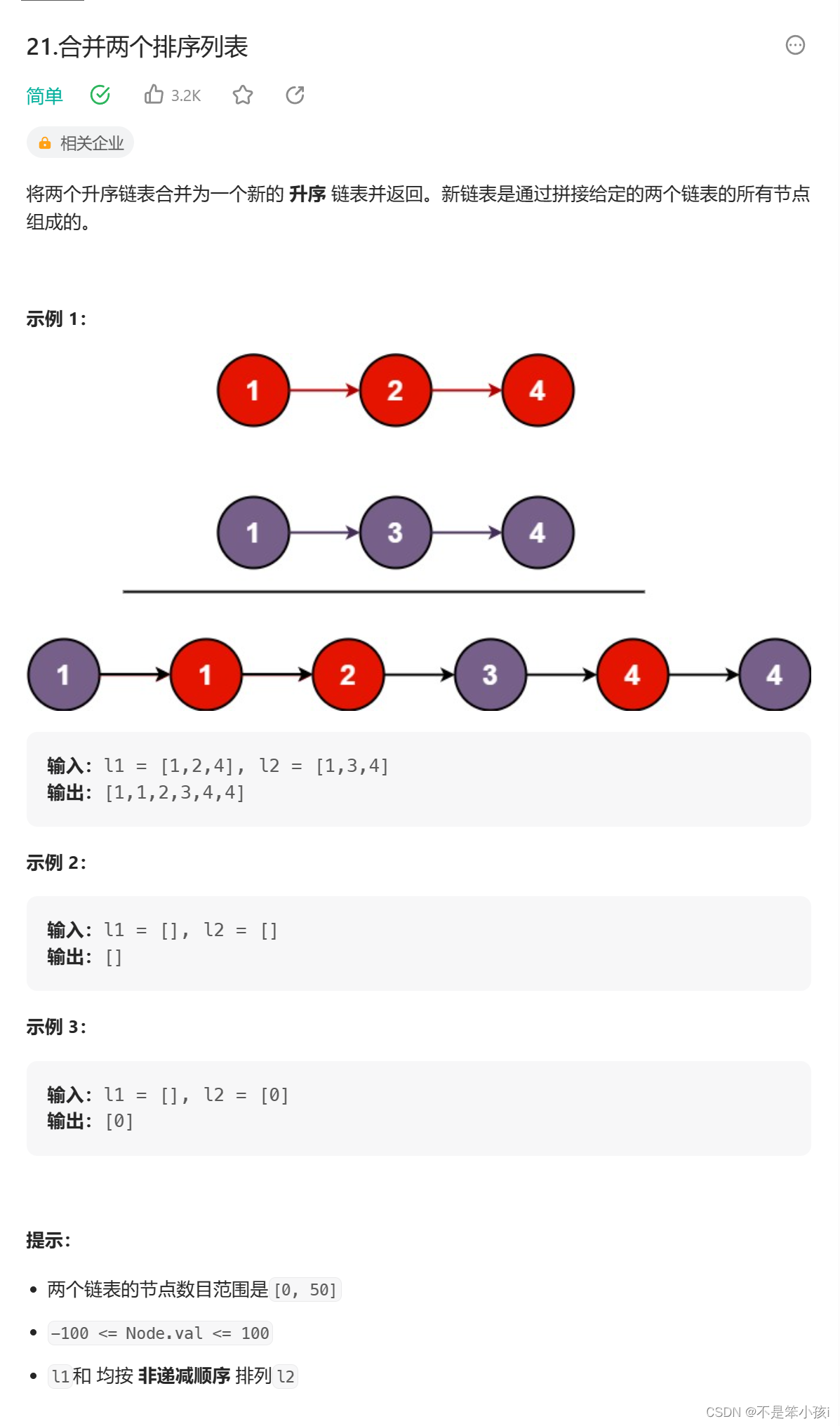

下面废话不多说,我们先来欣赏一下曲线,如下图所示:

该策略从2023年1月31日开始实盘,到今天7月27日差4天整半年。

下面我们来看一下最近的卖出股票池,如下图所示:

其中最为经典的一笔就是在7月15日和6月29日分别买入了房地产相关板块股票,在半到一个月的过程中,涨幅分别达到了50%+,其中有一部分收益当然也要归功于最近的政策性刺激。这也是为什么在第一个图中,我们看到绩效90度往上蹿了出去。

下图展示是截止2023年7月27日收盘最新持仓数据,图下图所示:

在该持仓中,时间最长的是4月4日买入的“鸿铭股份”,最近买入的是7月26日轮动买入的“瑞晨环保”。

在近2-3个月的过程中,松鼠作为某券商第三方投顾方,每日、每周的轮动更新个股都发送到券商相关业务负责人手中。如下图所示:

轮动历史记录与实盘绩效我们尽量保持一只,并且历史回测我们采用千2手续费标准,实际大家账户手续费基本上都是万2左右,多出去10倍手续费考虑了滑点、流动性等问题。

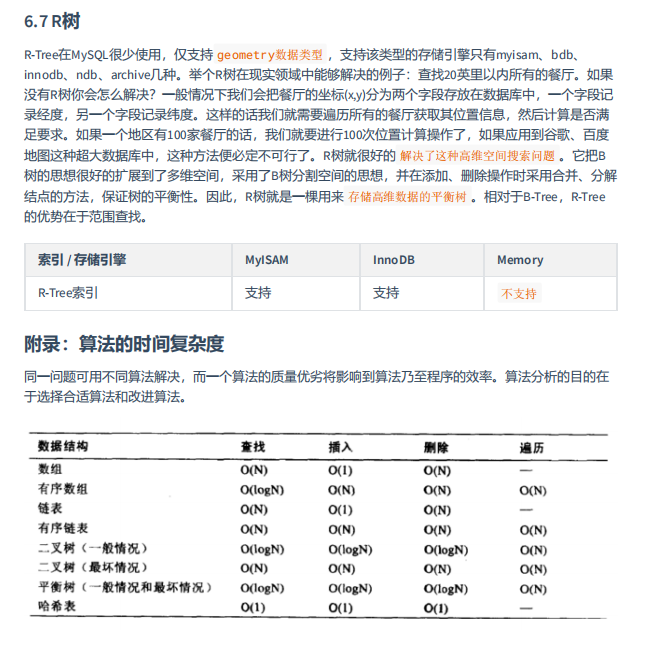

下面我们来看一下各个主流板块的估值情况,如下图所示:

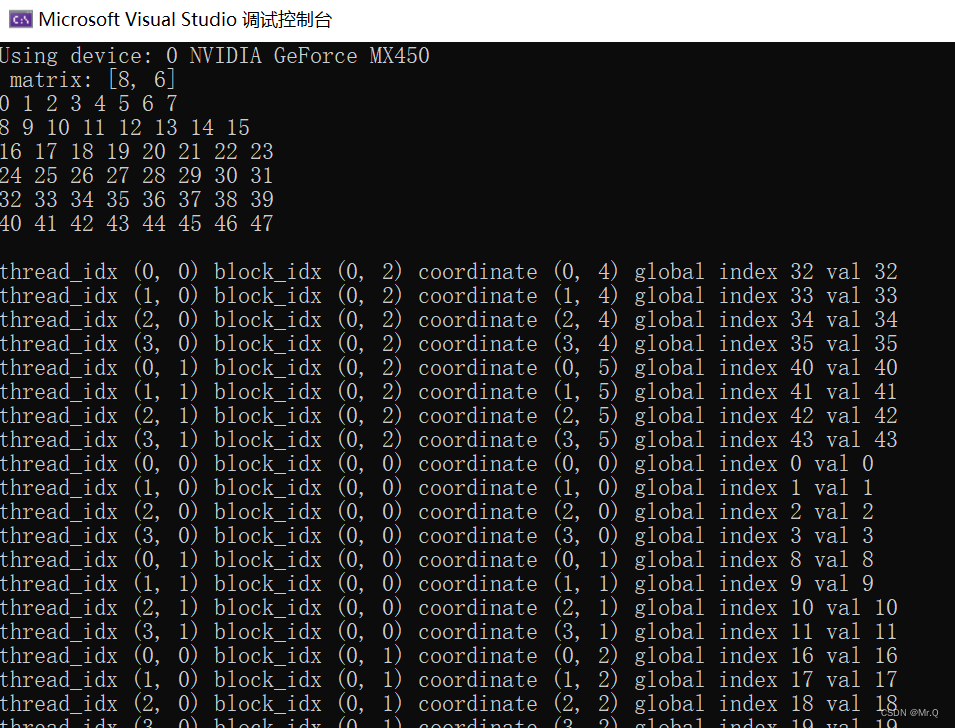

上面3幅图分别为沪深300、中证500、创业板从固收角度进行的风险溢价估值,无论是从银行券商为代表的沪深300权重,科技新能源为代表的创业板,周期为代表的中证500。大家的估值相比较来说都已经进入了安全区间了。

当然大家也可以从pb\pe等其他角度来观察跟踪。不管从什么角度,我个人认为这个区间位置已经进入了“好做不好卖”的位置。这句话相对于我们做基金产品来说,因为市场整体跌了很多,对于绝大部分人来说,都是不看好,不会做的区间位置。反过来说,对于大部分人来说,对市场看好和好做是2021年3月份,2018年1月份、2015年5月份。而这些位置我们称为“好卖不好做”,因为估值已经很高了,后面的增量资金越来越少。说句大实话:这也是为什么绝大部分人做股票亏的原因。

抛开我们量化策略多因子轮动选股绩效以外,就算是现在开始进行对应etf定投,短期来看2-3年,长期3-5年也是大概率赚,小概率亏,该工作工作,该投资投资,不影响大家以后收割。

由于不同人不同观点和工具,此文章仅作为参考和学习、交流使用,

据此实盘交易盈亏投资者个人负责!!!