文 | BFT机器人

导语

Introduction

智能制造装备是指具有感知、分析、推理、决策、控制功能的制造装备,它是先进制造技术、信息技术和智能技术的集成和深度融合,体现了制造业智能化、数字化和网络化的发展要求。智能制造装备的水平已成为当今衡量一个国家工业化水平的重要标志。机器视觉作为智能制造领域典型的产业,可以在识别、检测、测量等场景极大地减少劳动力的投入并保持精确度,是工业生产领域实现自动化生产的重要一步。

01

机器视觉概念

机器视觉是指利用相机、摄像机等传感器,配合机器视觉算法赋予智能设备人眼的功能,是人工智能领域中重要的分支技术,其底层逻辑在于为机器植入“人眼与大脑”,从而进行对物体的识别、检测、测量等。

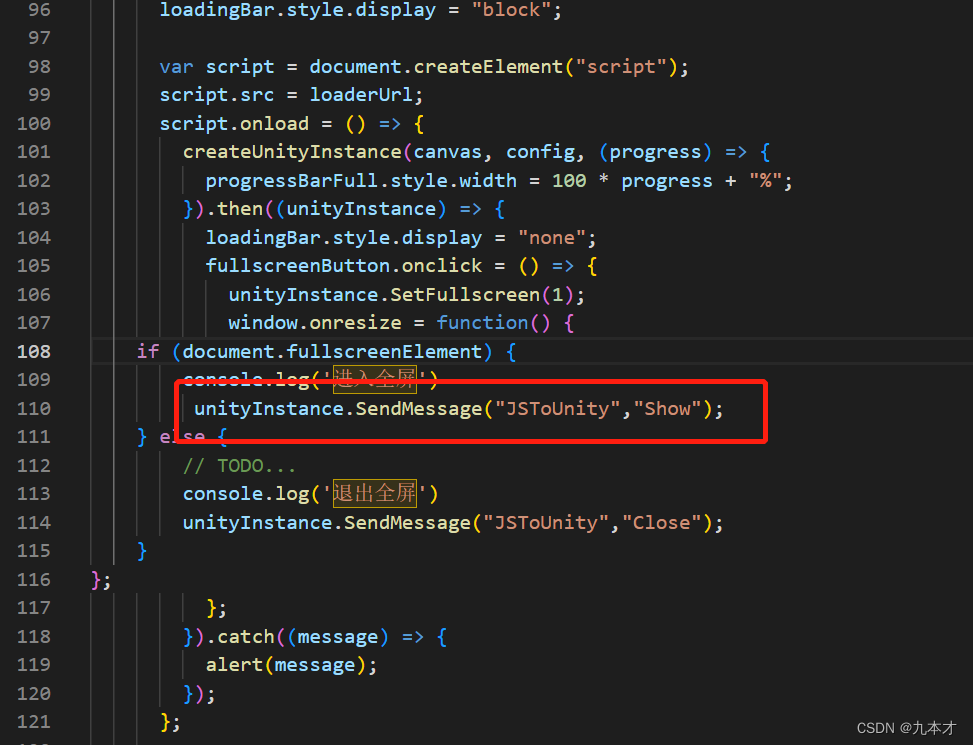

机器视觉工作原理主要为通过包括工业相机与工业镜头的机器视觉产品捕捉被检测物品的图像,并将其信息转换为图像信号,随后将传送至图像处理系统的亮度、颜色以及尺寸等信息转化为数字信号,机器视觉系统最后将此类信号进行计算以抽取目标特征并利用其运算结果控制现场设备。

机器视觉是一个包含大量技术、软硬件产品、集成系统、动作、方法和专业知识的一门系统工程学科,涉及图像处理、机械工程、光源照明、光学、传感、算法以及计算机技术等技术,试图以新的方式整合现有技术,并将其应用于解决现实世界中的问题。

机器视觉的崛起源于工业自动化生产日益增长的技术需求,技术探索始于20世纪60年代中期美国学者L.R.罗伯兹关于理解多面体组成的积木世界的研究,其早期的发展主要集中于北美、欧洲和日本等发达地区。随着全球制造业向中国转移,中国机器视觉产业迎来了奋起直追的阶段。

近十年来,从相机、采集卡、光源、镜头到图像处理软件,数十家机器视觉核心器件的国内研发制造厂商陆续涌现,中国正成为世界机器视觉发展最活跃的地区之一。随着智能制造技术不断发展,中国机器视觉产业也将迎来新的爆发,相关技术与产业链的完善性正在不断强化,部分地区已开始重点布局机器视觉全产业链。

图1:机器视觉系统概念图(来源:机器视觉简述)

02

我国机器视觉市场规模

我国机器视觉产业市场规模持续增长。

2021年,物流仓储、新能源行业的蓬勃发展拉动了相关企业的扩产需求,视觉检测产品需求增长明显。据高工机器人产业研究所(GGII)数据显示,2021年中国机器视觉市场规模138.16亿元(该数据未包含自动化集成设备规模),同比增长46.79%。

其中,2D视觉市场规模约为126.65亿元,3D视觉市场约为11.51亿元;传统工业产品的回暖也为机器视觉带来生机,增长趋势明显。GGII预测,至2025年我国机器视觉市场规模将达到349亿元,其中,2D视觉市场规模将超过291亿元,3D视觉市场规模将超过57亿元。

图2:中国机器视觉市场规模

03

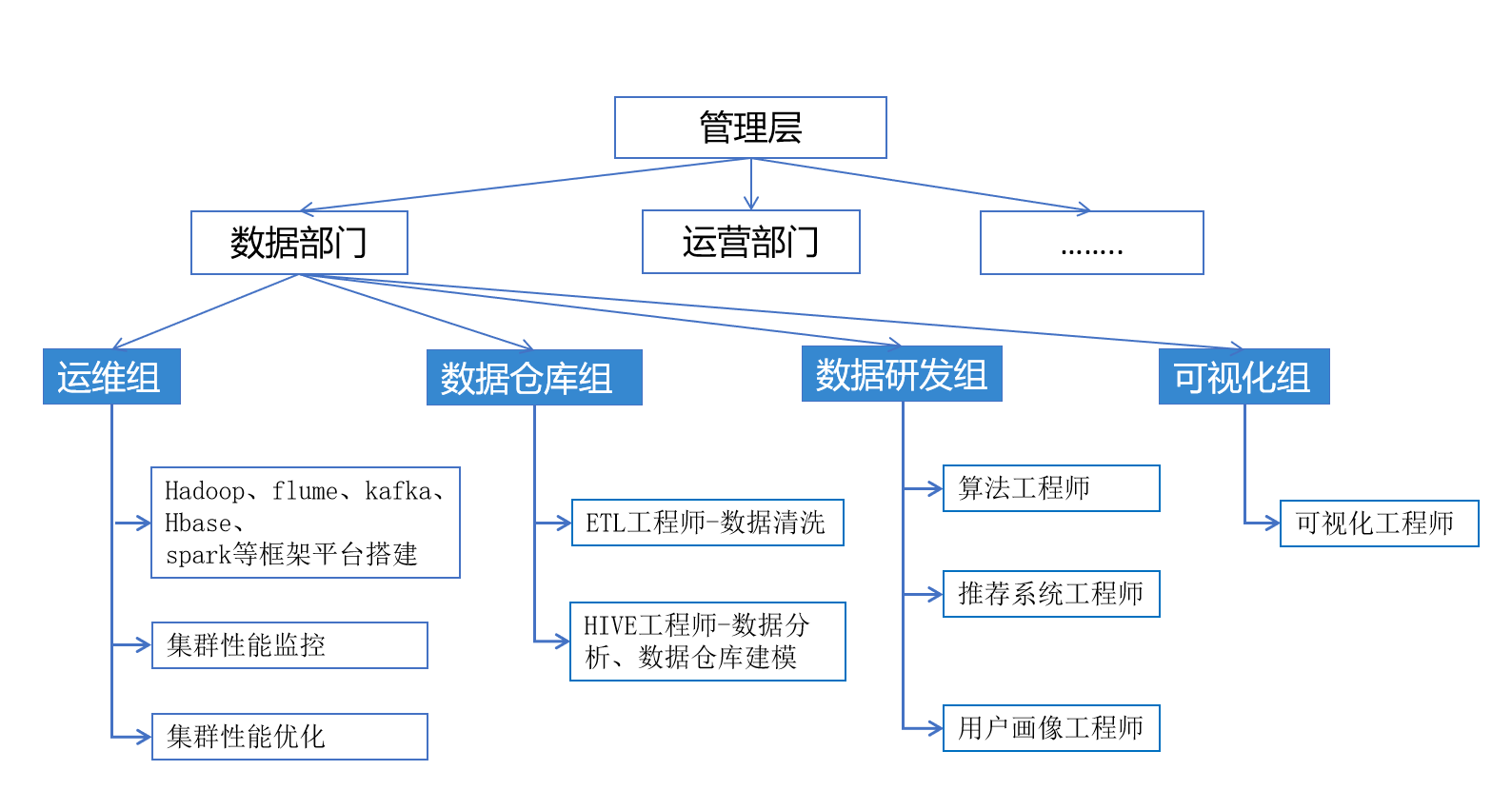

机器视觉产业链全景

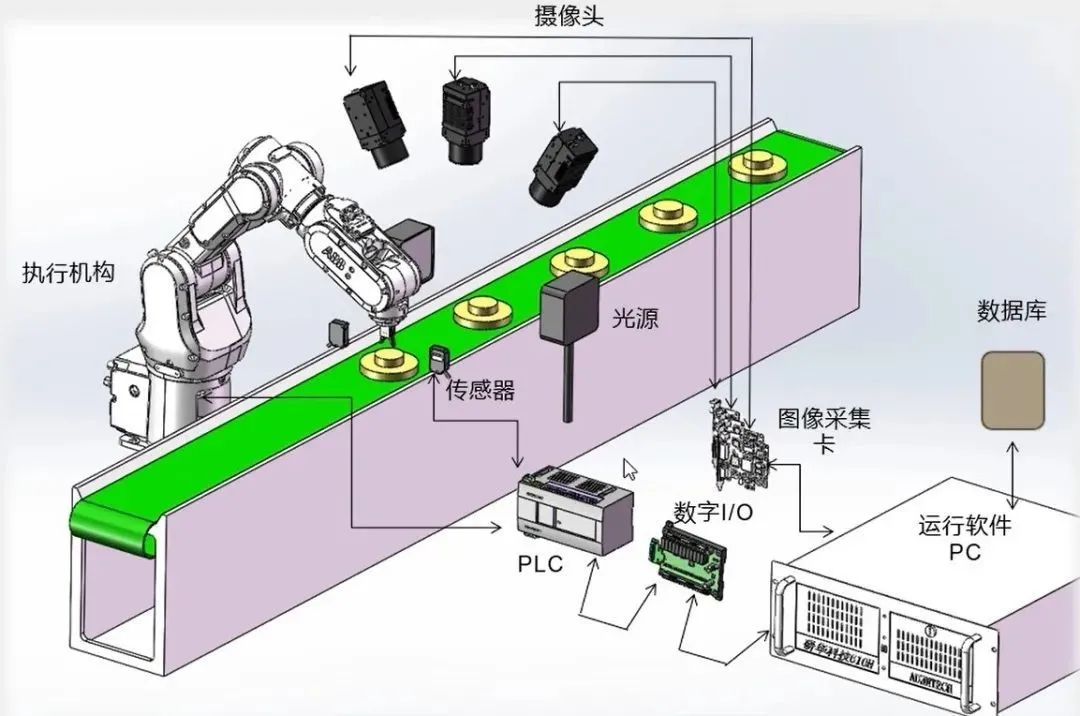

机器视觉行业产业链中,上游硬件部分包括光源设备、工业镜头、工业相机、图像处理器、图像采集卡;软件包括图像处理软件和底层算法。中游为工业视觉设备厂商与系统集成商。机器视觉下游应用广泛,包括半导体、汽车、包装、3C电子、工业机器人等行业。下图是机器视觉产业链全景图,包括了各环节主要产品及国内外厂商代表。

图3:中国机器视觉产业链全景图

-

工业机器视觉产业链上游

包括光源、工业镜头、工业相机、图像采集卡、图像处理器、软件以及算法平台,其中工业镜头、相机、采集卡等核心零部件与算法软件是机器视觉价值最高的部分,其成本占据工业视觉产品总成本的80%。

-

机器视觉产业链中游是产业链的核心环节

包括机器视觉设备厂商、系统集成厂商、技术合作伙伴等。中游厂商的核心聚焦于工程构建、算子与功能块的链接,主要采取自主研发和外部协作的方式。中游厂商的产品主要包括检测设备、测量设备、引导设备、识别设备。

-

机器视觉产业链下游市场主要为各种应用行业

其中从制造业应用分布来看,3C、半导体、锂电池与汽车制造业竞争的进一步加剧,以及各制造产业的成本压力的持续提升,直接驱动了机器视觉在制造业的渗透率。

根据头豹研究院相关数据,截至2021年,机器视觉下游制造业中的3C电子为机器视觉最大的应用市场,其应用比例达31%;其次为半导体与锂电池制造业,机器视觉的应用比例均为13%。

机器视觉技术可进一步帮助企业降本增效并减少产品制造过程中的错误,其在制造业中的应用将持续加深。而机器视觉在非制造业的应用中占比较大的为安防监控、物流分拣与智慧交通,三者应用比例合计达65%。

04

机器视觉产业链“链主”现状及分布

中国机器视觉市场以国际参与者为主。

欧美、日本等发达国家在机器视觉技术与产业的发展要领先于中国,全球机器视觉主要参与者为以基恩士(KEYENCE)、康耐视(COGNEX)、巴斯勒(BASLER)等为代表的国际厂商为主,中国厂商处于加速追赶阶段。2021年全球机器视觉市场集中度较高,其中基恩士处于主导地位,份额达54.9%,在中国市场的份额为38%,其次为康耐视。

机器视觉市场的国产替代趋势增强。

尽管中国机器视觉产业发展较晚,且早期发展阶段以代理模式为主,但随着中国本土机器视觉企业数量的提升,同时本土厂商凭借为下游客户提供定制化服务与性价比优势,市场份额不断提升,以天准科技、奥普特为代表的本土厂商市场份额进入国内前十,中国机器视觉产业有望进一步提升国产化率。

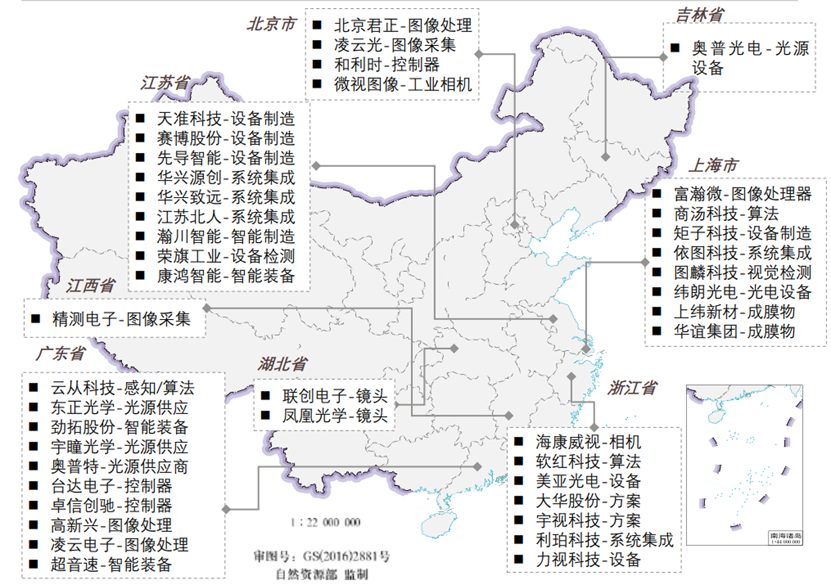

中国机器视觉技术在工业领域应用较多,因此产业分布与中国制造业发达地区的地理位置联系较紧密,在广东省、江浙沪等地区较集中。

同时,机器视觉作为人工智能领域中技术壁垒较高的领域,广东省、江浙沪地区以及北京市具备较发达的金融协同环境与创业土壤,属于中国人才主流输入地区,因此这些地区诞生了多个中国机器视觉产业链上中游龙头企业。

机器视觉产业链重点企业的具体分布如下图所示。其中,广东省在机器视觉检测设备、算法与集成布局较为完善,江苏省与浙江省的设备制造及系统集成商较多。中国中部、西部与北部地区的机器视觉企业较少,仍处于发展中阶段。

图4:我国机器视觉产业链代表区域分布图(来源:《中国机器视觉产业发展白皮书》)

更多精彩内容请关注公众号:BFT机器人

版权归BFT机器人所有,如需转载请与我们联系。若您对该文章内容有任何疑问,请与我们联系,将及时回应。