激光雷达正进入规模量产周期。

高工智能汽车研究院监测数据显示,2022年中国市场(不含进出口)乘用车前装标配激光雷达交付12.99万颗,配套新车11.18万辆,同比分别增长1544.30%和2626.82%;预计2023年标配交付将冲刺40-50万颗规模。

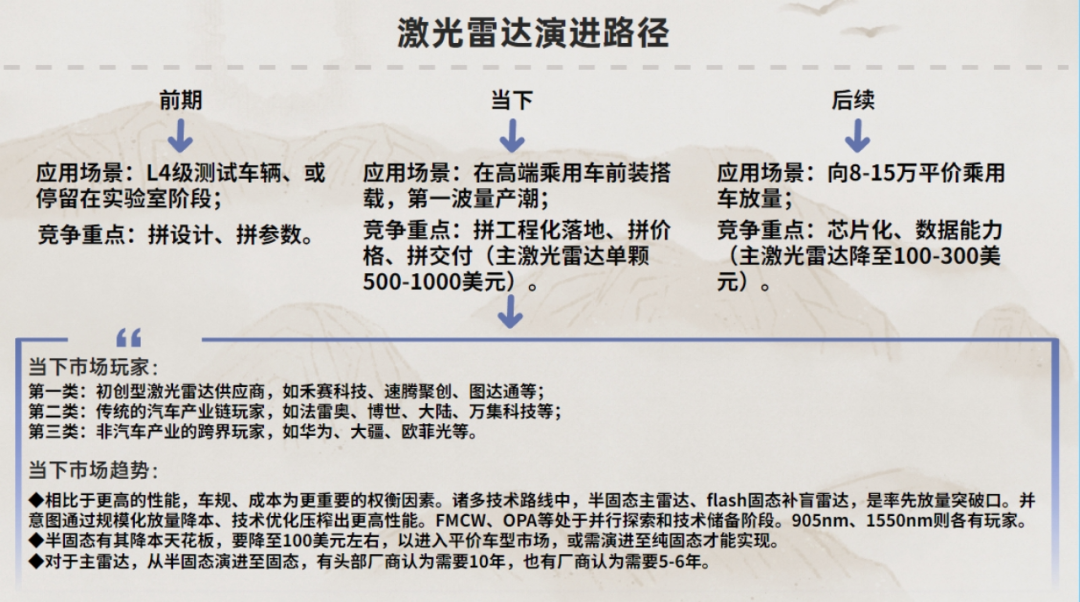

市场竞争格局上,目前激光雷达行业玩家主要包括3类:禾赛科技、速腾聚创、Innovusion、亮道智能、一径科技、北醒光子等初创型激光雷达企业;法雷奥、博世、大陆、万集科技等传统汽车产业链玩家;华为、览沃科技(大疆旗下)、欧菲光等非汽车行业的跨界玩家。

本篇文章你将读到:

其一,伴随城市NOA的落地,激光雷达进入规模量产周期,其技术和产业链环节准备的怎么样?处于什么样的发展阶段?

其二,赛道上分为哪几类玩家?推出了什么样的产品?

其三,未来,激光雷达产业的演进路径,可能会是怎么样的?何时能渗透到8-15万元平价车型市场?

第一波规模上车潮

“技术路线还没完全确认,产品也是第一次大规模车规级交付”,对于激光雷达当下所处的发展阶段,禾赛科技方面日前向高工智能汽车表示。

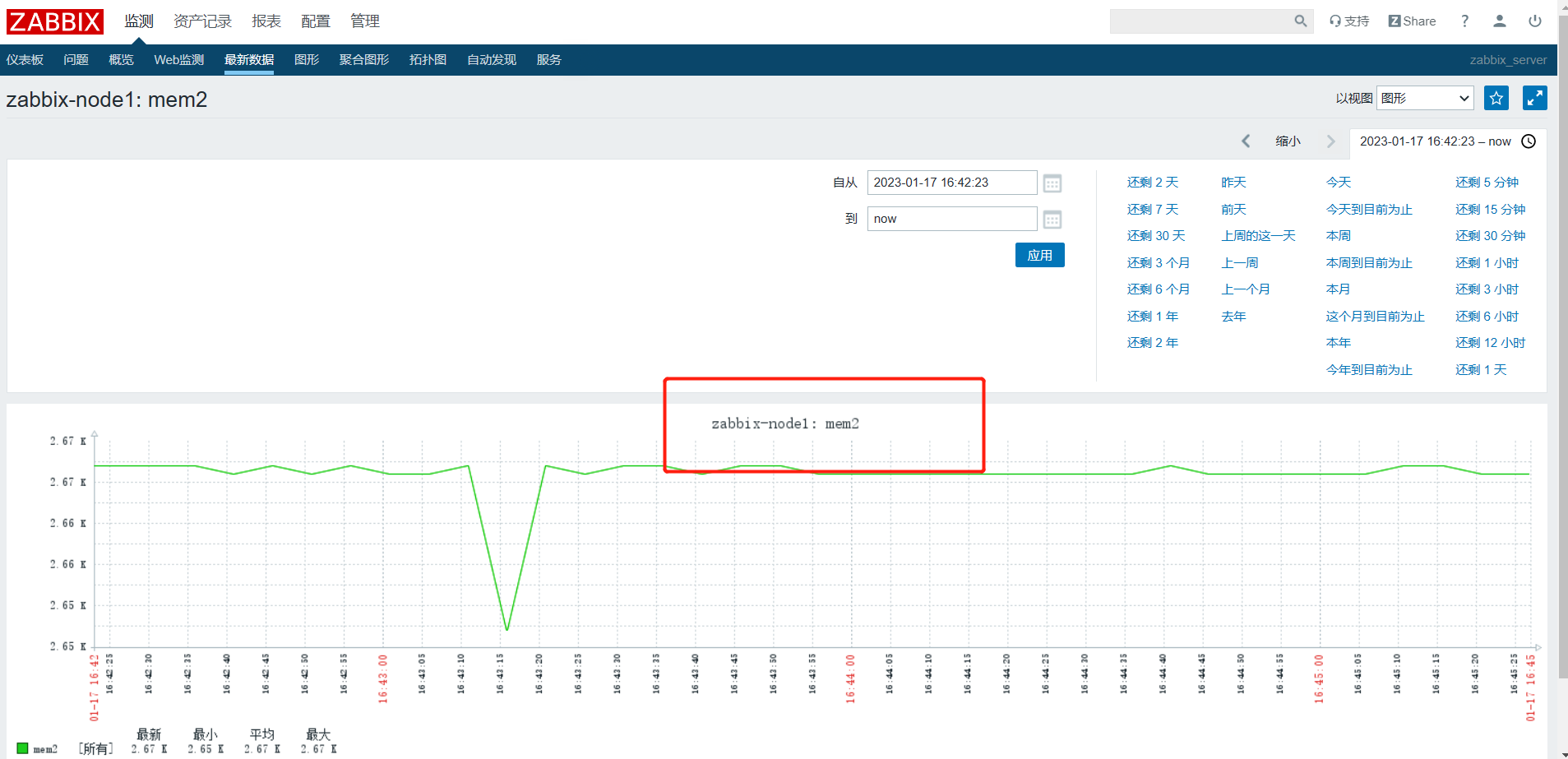

从数据上看,高工智能汽车研究院监测数据显示,2021年中国市场(不含进出口)乘用车前装标配激光雷达交付不足0.8万颗,2022年达到12.99万颗。其中,图达通、禾赛科技,均实现了月交付过万颗,迎来第一波上车浪潮。

下游车企端,对激光雷达的需求也正迎来节点。

从定点的时间线来看,2021年中至年底,激光雷达经历了第一波定点热潮,主机厂为在智驾能力上占据优势,掀起智驾硬件的军备竞赛,激光雷达处于风口浪尖,长城旗下的沙龙汽车乃至喊出“四颗以下,请别说话”。2022年下半年,这些定点车型逐步进入量产周期。

从智驾能力的发展演进看,2022年,小鹏、借力华为的极狐、长城均尝试落地城市NOA,在多传感器融合的主流智驾技术路线上,激光雷达是必不可少的传感器,蔚来、理想、亦在自身车型上积极搭载激光雷达,为智驾能力的升级奠定硬件基础。

高工智能汽车注意到,赛道上仍有一些需要警醒的因素。

“激光雷达现在上车,反正我们的看法基本上是有病乱投医”,有激光雷达厂商负责人在沟通中认为,很多主机厂并未想清楚激光雷达上车的作用,2021年定点浪潮有很多的跟风者,当下上车的激光雷达,有多少真正发挥了其作用,需要市场的检验。

另一个需要警醒的因素在于,高阶智驾的落地并不如预期,普通消费者对于智驾的风险厌恶仍需改观。

回溯来看,早年诸多头部车企规划在2023-2024年落地L3-L4级智驾,这或许过于低估了L3的难度。当下跨越式路线走入寒冬,渐进式路线仍在攻坚corner case,还有涉及法规的问题。近期的沟通中,博世XC事业部中国区总裁李胤、导远电子CEO李荣熙均认为,跨越L3这道鸿沟仍需较长时间。

无论如何,激光雷达正在跌跌撞撞走向规模量产周期。

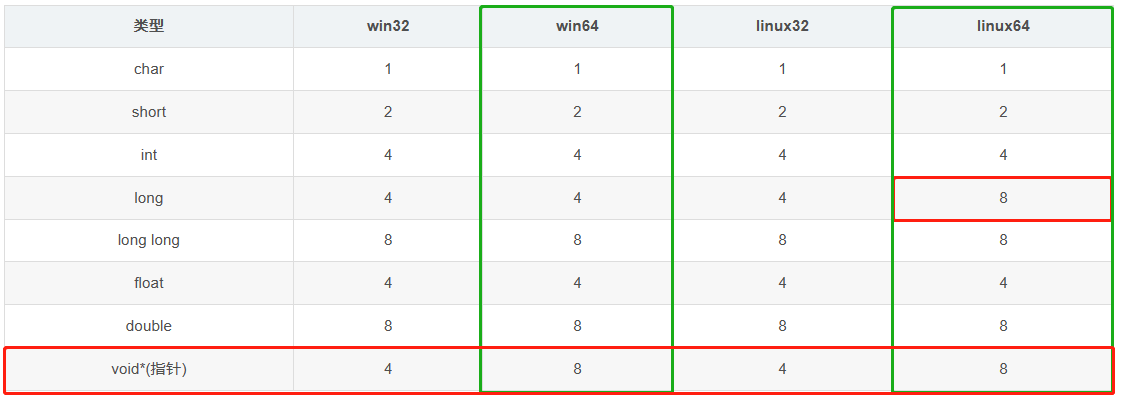

高工智能汽车注意到,激光雷达技术路线较多,早期处于百家争鸣的阶段:测距方式上,有TOF、FMCW;光源选择上,有905nm、1550nm;激光器驱动方式上,有EEL、VCSEL、光纤激光器;扫描方式上,有半固态(mems、转镜、棱镜)、固态(flash、OPA);探测器上,有APD、SPAD、SiPM。

根据沟通中获取的信息,较多观点认为,当前相比于性能,车规、成本是更重要的权衡因素,flash方案的补盲,半固态的主雷达是率先放量的突破口,并通过规模放量降本、技术优化压榨出更高性能。FMCW、OPA等处于并行探索和技术储备阶段。

敏感的成本

针对当前的激光雷达市场竞争格局,高工智能汽车注意到,目前主要包括3类玩家。

其中,阵营最为庞大的,为初创型激光雷达供应商,其中包括禾赛科技、速腾聚创、亮道智能、Innovusion、北醒光子、镭神智能等,这些企业大多在2014-2017年左右成立,在激光雷达风口到来之际,切入市场并尝试站稳脚跟。

高工智能汽车注意到,所有玩家都在性能、成本、车规上尝试做平衡,但不同玩家所做的侧重点和市场判断不同。

以速腾聚创为例,其2021年6月交付M1,走mems半固态路线,10%反射率下测量距离为150米。在当年主机厂掀起的激光雷达定点浪潮中,速腾聚创表现最为亮眼,斩获的车型定点最多。及至2022年11月,其发布flash全固态路线的补盲雷达E1,计划2023年下半年量产。

禾赛科技方面,其2022年7月量产交付AT128(2021年8月推出),走一维转镜的半固态路线,10%反射率下测量距离为200米。2022年11月,其发布flash全固态路线的补盲雷达FT120,计划2023年下半年量产。值得注意的是,2023年2月,禾赛科技登陆美股,成为国内激光雷达企业上市第一股。

北醒方面,2022年12月,其发布高线数车载激光雷达AD2,预计于2023年量产交付,10%反射率下测量距离为200米。根据介绍,该雷达将主要面向造车新势力、传统车厂、无人驾驶方案商三大群体,已获得多个车型的定点,定点总数达18万台。

相对于大量激光雷达厂商布局产业链更为成熟的905nm路线,图达通在1550nm路线上着重发力,2022年3月量产交付猎鹰,10%反射率下测量距离为250米。2023年1月,在CES展上,图达通公布了其补盲雷达方面的产品布局,走905nm路线。

镭神智能亦在1550nm路线上发力,当前其有半固态的LS系列,10%反射率下测量距离为250米,最远可测500米,最小垂直角度分辨率最高可达0.01°,测点速率可达119万点/秒—614万点/秒,45mm的超薄尺寸更易集于车身。

镭神智能董事长胡小波认为,当前阶段激光雷达厂商的护城河,在于系统集成开发能力、软件算法能力、核心元器件的自研能力以及激光雷达量产能力。据其介绍,目前1550nm光纤车规激光雷达采用的1550nm光纤激光器以及激光器里所有核心光器件,公司均掌握自研自产能力,并已实现1550nm及905nm车规级激光雷达量产。

要成本,还是要性能?不同的企业做了不同的选择。

“目前激光雷达上车不需要性能很好,前向的主激光雷达能看100多米就已足够。激光雷达在当下阶段,是守住辅助驾驶的最后安全防线。”有来自激光雷达厂商的人士表示。

走1550nm路线的玩家,显然有着不同的判断。

2022年12月,在与图达通CEO鲍君威沟通时,对方阐明观点,认为探测距离低于250米,看不到小的物体,是非常危险的。对于先考虑成本来做规模,还是更注重性能从高端车型渗入,鲍君威认为,“所有人的生命都是宝贵的,如果是涉及到人命的事情,没有高低端之分”。

镭神智能尝试在性能和成本上做到进一步的平衡。“得益于在垂直产业链资源整合能力,(公司的1550nm主雷达)成本也做到全世界最低,而且我们给主机厂的价格可以直接干到3500元左右,跟905nm的友商卖给主机厂的价格也差不多”,胡小波表示。

从市场端对于产品性能确认进度上看,根据胡小波介绍,目前主机厂已购买样品处于测试阶段,2023年公司会主推1550nm光纤激光雷达相关产品及整体方案在自动驾驶、车路协同、轨道交通等相关领域,相信很快会打开局面。

不管如何,走不同技术路径的激光雷达玩家们,均在现阶段面临量产考验。

亮道智能CMO江南逸表示,在激光雷达竞争的第一阶段,大家没有走入产品交付阶段,都在比拼参数、设计;当下竞争进入第二个阶段,大家在比车规、量产交付、价格,“迈过去的公司才有可能参与终局”。

江南逸认为,在当下的阶段,工程化能力、芯片化能力、技术能力,均是关键因素,如同木桶一样,不能有短板很重要,同时要有一个非常长的长板,以在当下竞争以及后续竞争中,占据优势。

其他两类玩家

激光雷达的第二类玩家,为传统的汽车产业链玩家,如法雷奥、博世、大陆、万集科技等。

以万集科技为例,作为A股上市公司,其在智慧交通领域耕耘已久,致力于成为智能交通生态综合服务提供商。万集于2011年开始布局激光雷达,并在后续切入汽车应用领域。整体规划上,万集科技将基于ADAS场景需求提供完整的“1个前向主雷达+多个侧向补盲雷达”的智驾感知产品组合。

在与高工智能汽车沟通中,万集科技激光技术总工程师胡攀攀认同,当前阶段主雷达测距150-200米左右基本够用,进一步拉高性能至250米乃至更高,成本也会急剧拉升,对于激光雷达的放量和演进或许并非最优选。

根据介绍,2021年,针对车规级前向主雷达需求,万集科技推出转镜式128线激光雷达739,采用“905nm+转镜”的组合,雷达扫描距离达200m;针对侧向补盲场景,计划在2023年推出大视场角的纯固态补盲产品。

“万集始终认为,纯固态OPA是激光雷达的最终技术演进方向”,日前,万集科技方面向高工智能汽车表示。根据介绍,其于2016年开始0PA立项,目前共申请了60项发明专利,12项pct专利。

法雷奥方面,作为最早规模量产车规级激光雷达的厂商,2017年其将其第一代SCALA扫描激光雷达首次搭载在奥迪A8上,根据公开信息,该项目由法雷奥和激光雷达鼻祖Ibeo开发了7年。2021年11月,法雷奥发布第三代SCALA扫描激光雷达,探测距离150m,预计2024年量产。

博世方面,作为全球最大的汽车tier1巨头,在2023年1月的ces展会上,博世展示了用于L4自动驾驶的长距激光雷达,为大规模量产而设计。值得一提的是,2020年1月,博世还参与领投了禾赛科技的C轮融资。

大陆方面,在2023年1月的ces展会上,其展示了与AEye联合开发的HRL131高性能激光雷达。根据公开信息,HRL131是基于MEMS的自适应激光雷达,将于2024年投产,适用于L3和L4级自动驾驶解决方案。

值得注意的是,为何国际tier1巨头,在激光雷达上的布局并不快?

亮道智能CMO江南逸认为,其一,国际tier1巨头的开发节奏,往往与欧美主机厂保持一致,当前欧美主机厂在智驾方面的推进速度不如国内;其二,国际tier1巨头做决策更趋于谨慎,从技术积累到产品开发会有相对较长的过程;其三,国际tier1巨头拥有成熟的既有业务,与初创企业相比,其激光雷达的开发推进程度并不生死攸关。

激光雷达的第三类玩家,为非汽车产业的跨界玩家,包括华为、大疆、欧菲光等过去以消费、工业类产品为主营业务的企业。

华为方面,其激光雷达项目起步于2016年;2020年8月,时任华为智能汽车解决方案BU总裁的王军就对外公布,华为未来计划将激光雷达的成本降低至200美元,甚至是100美元,一时引发市场的轩然大波;2020年12月发布96线车规级激光雷达,10%反射率下测量距离为150米。

大疆方面,2016年,其旗下览沃科技成立;2020年1月,览沃科技在CES展会上发布两款激光雷达,2021年9月,搭载HAP车规级激光雷达的小鹏P5车型正式下线,该激光雷达10%反射率下测量距离为150米。值得注意的是,小鹏第二款搭载激光雷达的车型G9,采用的为速腾聚创的M1。

未来演进趋势

“其实历史上前沿科技产品的商用,都是随着大规模量产而降低成本、同时通过升级迭代提升性能。”日前在沟通中,速腾聚创方面向高工智能汽车表示。

北醒CTO疏达同样认同,激光雷达作为新的汽车电子零部件,其市场渗透会走类似摄像头、毫米波雷达的发展路线,在规模量产的基础上,产业链逐渐成熟,进行降本和技术升级。

疏达同时表示,芯片化确实是长期发展的大方向。整个激光雷达内部,有模拟芯片、数字芯片、光电芯片等不同的芯片类型,不同零部件在什么阶段做芯片集成需要从多角度进行综合考虑。整体上,不同零部件会先局部性地集成,然后慢慢走向整体的芯片化。

在沟通中,亮道智能CMO江南逸认同,城市NOA的尝试落地,与激光雷达的第一波规模放量有强相关关系。不过她强调,激光雷达要真正迎来非常大规模的爆发,取决于消费者对于辅助驾驶的接纳程度,需要L2级智驾功能真正做好,解决AEB误报率高、自动泊车体验糟糕等基本问题,同时取决于激光雷达及产业链的成熟度。

“其实,所有的(智能驾驶)功能,都值得把激光雷达加进去再做一遍。”江南逸在与高工智能汽车沟通中表示。

在沟通中,一些企业尝试给出更具体的市场预判。

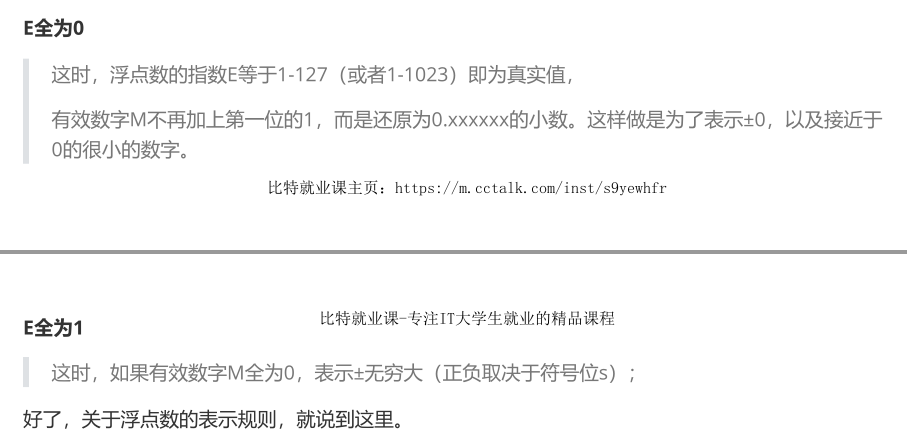

禾赛科技方面判断,半固态激光雷达依然会是未来10年中远距离激光雷达的首选。目前Flash类的全固态激光雷达无法兼具FOV和测远,更看好其在“短距、大视场角”端的应用。另外,大多数905nm激光雷达厂家的新产品都会采用VCSEL作为光源,使用EEL的老产品尚有5年左右的生命周期。

速腾聚创 CEO助理兼战略规划总监谢星此前曾向媒体表示,公司在产品策略上,中长距感知场景沿着MEMS技术路线做产品迭代,短距感知场景沿着纯固态路线做产品迭代。

那么,何时激光雷达会进入8-15万元的大众车型市场?

高工智能汽车注意到,有市场观点认为,相对于当前车规激光雷达500-1000美元的价格区间,当下降至100-300美元时,才真正会在平价车型市场迎来爆发。

万集科技激光技术总工程师胡攀攀认为,8-15万车型对于成本的把控非常严格,确实只有当激光雷达均价下降到一定程度,才会成为平价车型的主流配置。同时他表示,每种技术路线都会有相应的降本天花板,在纯固态路线,伴随芯片化,激光雷达更有可能降至100美元左右,然后在平价市场放量。

“激光雷达要真正要进入大众市场,向平价车型放量,如何在合理控制成本的前提下做到车规级质量和可靠性,并不断提升性能,将会是关键。”禾赛科技方面表示。

高工智能汽车注意到,有一些玩家正在布局更大规模的产能。

根据公开披露的信息,禾赛科技方面,其于上海嘉定总投资超过1.636亿美元的新制造工厂计划于2023年投产,年产能将达到约120万台规模。

速腾聚创方面,其致力于打造“深圳-东莞-广州”三位一体智能制造集群保障产能,与果链龙头立讯精密合作,根据对外披露的信息,其智造集群一期投资超10亿元,生产节拍达到12秒/台,年规划产能超百万台。

整体上看,高工智能汽车认为,激光雷达正进入规模上车周期。

前期百家争鸣的技术路线,如果在这一阶段不能落地量产,迈不过制造的门槛,不能由技术走向工程化落地,或很快会掉队乃至被淘汰,无法进入下一阶段的竞争。前期美股8家激光雷达上市公司惨淡遭遇,或许也是国内市场化遇阻公司的走向。

激光雷达初步的上车效果究竟如何,当前仍在接受市场的反馈,这也直接对激光雷达是否会快速迎来更大规模的放量造成影响。但无论如何,对于激光雷达细分赛道的玩家来说,2023年是至关重要的一年,必然有玩家在第一波增长浪潮中脱颖而出。