午盘前美股指数一度集体转跌,苹果、微软、英伟达、台积电、高通、博通、美光科技等继续新高,推动标普、纳指和芯片股再破纪录,但道指连跌三日且盘初跌300点,CrowdStrike和甲骨文脱离最高,特斯拉涨7.8%后收涨2.9%,财报利好令博通涨超12%、Adobe盘后涨约17%。中概指数高开超1%后小幅收涨,B站涨超13%后收涨7.7%,蔚来高开3.6%后转跌。降息预期抬头令美债收益率连创十周新低,避险需求令法/德基债收益率息差七年最阔。油价期货连涨四日,收盘后加速转跌,本周仍累涨且徘徊两周新高。PPI后美元一度下跌,随后重上105逼近四周新高,欧元交投六周低位,央行决策前日元转跌徘徊157。PPI后现货黄金一度转涨,随后重新跌1%并一度失守2300美元,伦镍跌超2%十周新低,铜锌锡至少跌超1.1%。

美股盘前公布的美国5月PPI数据低于华尔街预期,再添降息利好。美国5月PPI环比-0.2%,创七个月来最大降幅,且报告同时显示5月核心PPI低于预期中的增长0.3%,证明了通胀压力的缓和。此外,同日发布的首申数据显示,首次申请失业金人数升至九个月最高水平,劳动力市场进一步降温,增加了美国经济增长缓慢的迹象。

评论称,本月数据为强化了降息信心,但降息仍需等待,一些粘性较强的组成部分必须有放松迹象后才能开始降息,瑞银经济学家对美联储首次降息时点的预期从9月推迟到12月。通胀降温的同时,美联储却保持偏鹰的态度,美联储继续执行“稳定市场波动”的职能,也可能为了11月美国大选。PPI数据公布后,货币市场现在预计年底前将有两次25个基点的降息,高于数据发布前的44个基点预期。芝商所美联储观察工具显示,9月降息25个基点的可能性接近70%。

市场反应来看,大型科技股及债券最为受益。标普500大盘和科技股为主的纳指再创收盘新高,数据公布后美国国债迅速走强,美债收益率跳水,30年期国债拍卖表现强劲。美元短线走低,但尾盘走高。降息预期升温并未支撑贵金属走高,黄金白银跳水,伦敦工业基本金属普跌。油价小幅温和上涨,收盘几乎持平。

日本方面,市场普遍预期,日本央行在即将到来的周五结束为期两天的货币政策会议时,将保持其当前的政策利率不变,短期利率目标预计将继续维持在0.0%至0.1%的水平。货币市场预测显示,利率维持不变的机率高达91%,而加息10个基点的可能性仅为9%。此外,市场焦点将转向国债购买计划,因为据媒体报道,随着日本央行逐步实现政策正常化,可能会评估是否需要减少每月约6万亿日元的国债购买量。

此外,法国总统马克龙表示,他将继续担任总统直至2027年。

标普500、纳指再创新高,苹果市值反超微软,博通涨超12%领跑芯片股

6月13日周四,美国5月PPI意外下降支撑降息预期,美股主要指数仅道指低开,尾盘短暂转涨后重新转跌;高开的标普500指数大盘和科技股居多的纳指,美股午盘转跌后转涨,持续走高并刷新日高。罗素小盘股指数全天维持跌势,最深跌超1.5%,纳指在主要指数中涨幅相对最大。

截至收盘,标普大盘、纳指和纳指100再创历史新高,道指三连跌:

标普500指数收涨12.71点,涨幅0.23%,报5433.74点。道指收跌65.11点,跌幅0.17%,报38647.10点。纳指收涨59.12点,涨幅0.34%,报17667.56点。

纳指100涨0.57%至新高,衡量纳指100科技业成份股表现的纳斯达克科技市值加权指数(NDXTMC)涨1.09%至新高。罗素2000小盘股收跌0.88%,“恐慌指数”VIX收跌0.83%,为5月24日以来首次收于12关口下方。

行业指数看,纳指科技指数收涨约1.1%。纳斯达克生物科技指数收跌0.15%。费城半导体指数收涨1.48%。行业基准费城证交所KBW银行指数收跌0.53%。道琼斯KBW地区银行指数收跌1.56%。

科技股飙升带动纳指和标普再创新高,午盘前主要指数一度齐跌,小盘股和道指疲软

明星科技股涨跌不一,苹果荣登全球市值榜首。苹果收涨0.55%,继续创收盘历史新高,收盘市值约3.285万亿美元,再次超越微软,英伟达涨超3.5%对这两家“奋起直追”,最近三个交易日,苹果累计上涨10.94%,创2020年以来最佳同期表现。微软收涨0.12%,收盘市值3.281万亿美元,特斯拉收涨2.92%;而Meta跌0.93%,谷歌A跌1.48%,亚马逊跌1.64%。

英伟达再度带领多只芯片创新高。费城半导体指数涨1.5%,连续四日创新高,行业ETF SOXX也涨1%至新高。英伟达涨3.5%创新高,市值3.19万亿美元排名美股第三,英伟达两倍做多ETF涨6.8%至新高,AMD跌1.8%后收跌0.2%,徘徊一个月低位;台积电美股涨0.2%,高通涨超1%,博通涨超12%,美光科技1.7%,均再创历史最高。但英特尔跌约1%,应用材料跌离新高。

AI概念股普跌。CrowdStrike跌超1%,甲骨文跌0.4%,均脱离历史新高,SoundHound.ai跌0.7%,BigBear.ai跌超2%,C3.ai跌超3%,Snowflake跌超3%刷新17个月最低,Palantir跌超2%,但戴尔涨超2%,超微电脑涨超12%至两周多最高。

消息面上,博通盘中涨16%创四年最大涨幅,第二财季业绩超预期并上调全财年指引,宣布“1拆10”拆股计划。英伟达一季度全球独立显卡市场份额升至88%。马斯克称特斯拉股东将批准他的560亿美元薪酬方案。有报道称,过去半年OpenAI的年化收入较去年底翻倍至34亿美元,微软从OpenAI的AI模型销售中抽成,苹果将通过帮助分销而非支付现金的方式向OpenAI付费。

中概股指午盘后涨幅收窄。ETF KWEB涨0.7%,CQQQ涨0.5%,纳斯达克金龙中国指数(HXC)高开1.3%后收涨0.3%,仍徘徊七周低位,盘初一度涨穿6200点。

热门个股中,京东跌0.5%,百度涨超2%后转跌0.4%,拼多多接近抹去1%的涨幅。阿里巴巴跌近1%,腾讯ADR涨1.4%,手游《三国:谋定天下》公测的B站涨超13%后收涨7.7%,新能源车跳空高开,蔚来涨3.6%后转跌0.9%,理想汽车涨4.7%后收涨2.5%,小鹏汽车涨2%后转跌1.5%。

散户抱团股龙头游戏驿站过去一周大幅波动,上周五跌近40%、周一再跌12%、周二涨近23%、周三跌超16%、周四涨超14%,本周小幅收涨。周三“散户带头大哥咆哮小猫”持有的同款看涨期权交易量是平常的九倍多,导致这些期权合约的价格下跌四成,带动GME股价加速下挫。

此外,太空旅游公司维珍银河跌超14%至历史最低,盘中一度跌超16%,该股进入6月份以来持续不足每股1美元,董事会批准1比20的反向股票分割方案。

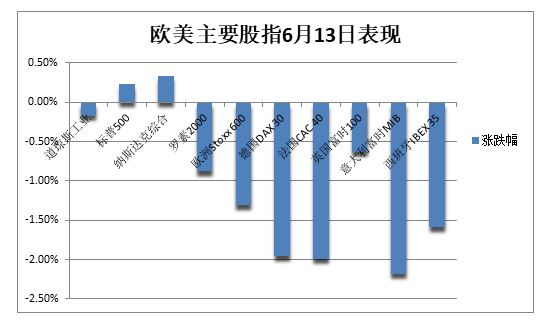

欧股重返跌势。泛欧Stoxx 600指数收跌1.31%,创5月29日以来的两周新低,汽车股跌超2%领跌所有板块并跌至四个月来最低,欧元区STOXX 50蓝筹股指数和德国、法国、意大利国家股指均跌约2%,法股跌至四个月最低,德股跌穿50日均线关键技术位。

降息预期抬头令美债收益率连创十周新低,法德基债收益率息差创七年最阔

通胀意外降温引发的降息预期,令美债收益率连续两日下挫。30年期美债拍卖的中标收益率低于发行前交易水平,刺激美债价格继续上升、收益率走低。

对货币政策更敏感的两年期美债收益率最深下行超8个基点至4.66%,尾盘继续失守4.70%关口,创4月5日以来的十周最低,10年期基债收益率最深跌7个基点至不足4.22%,刷新4月1日以来的近两个半月最低。

降息预期抬头令美债收益率连创十周新低

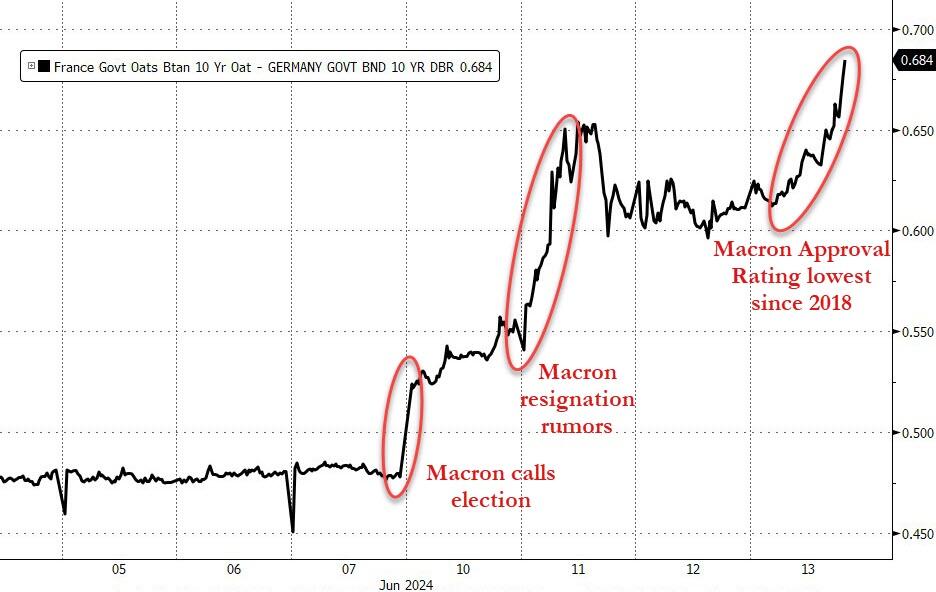

欧洲基准的10年期德债收益率尾盘跌6个基点至2.47%,最近三个交易日累计回落20个基点,10年期法债收益率继续上行2.5个基点,令法/德基债收益率息差收报70个基点,创2017年以来的七年最阔,突显避险情绪。德债收益率不佳,与MSCI不将欧盟债券纳入政府债券指数有关。

法德基债收益率息差创七年最阔

美元重上105逼近四周新高,欧元交投六周低位,比特币跌超2%失守6.7万美元

衡量兑六种主要货币的一篮子美元指数DXY在PPI数据后下跌至日低,但美股盘中转涨,最高涨0.6%并重上105关口,抹去昨日绝大部分跌幅,重新接近四周高位。

有分析称,美元走高主要是由于美联储预期今年仅降息一次,但美国通胀数据低于预期抑制了部分美元涨势。昨日CPI数据曾令美元跌1%,尾盘跌幅收窄仍创两周最大跌幅。

PPI之后美元先跌后涨,但是仍显著低于CPI公布前的水平

欧元兑美元跌超0.6%并重新跌穿1.08,交投近六周新低,昨日曾创今年最大单日涨幅。英镑兑美元跌0.3%也重新跌穿1.28,7月4日英国大选制造部分紧张情绪。

日元兑美元小幅下跌并徘徊157关口,交投一周低位,隔夜兑英镑曾跌至十六年新低,市场等待周五日本央行是否缩减购债。离岸人民币兑美元在美股盘前一度上逼7.26元,美股盘中小幅转跌并下测7.27元,重新逼近月内低位。

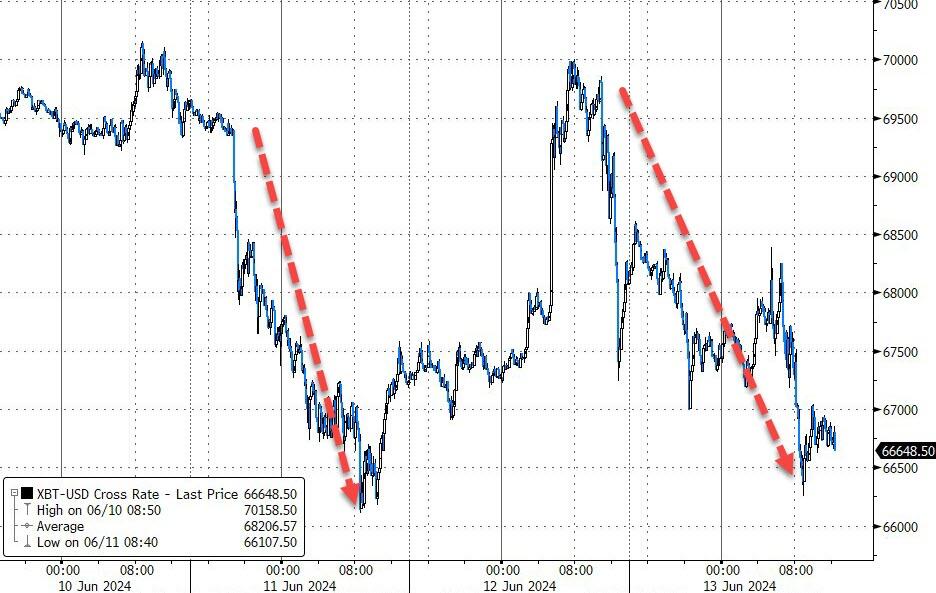

主流加密货币齐跌。市值最大的龙头比特币跌2%并失守6.7万美元,重返三周多最低,第二大的以太坊也跌超2%并失守3500美元,同创5月中下旬以来的三周低位。

比特币跌超2%失守6.7万美元至三周新低

美国通胀降温、俄罗斯承诺将减产石油、OPEC言论提振油需预期,油价小幅涨超0.1%

WTI 7月原油期货收涨0.12美元,涨幅超过0.15%,报78.62美元/桶。布伦特8月原油期货收涨0.15美元,涨幅0.18%,报82.75美元/桶。

美油WTI 盘中最高涨0.54美元或0.71%,一度升破79美元整数位,国际布伦特最高涨0.45美元或涨0.54%,一度重返83美元上方,但油价在收盘后加速转跌。

油价横盘震荡,收盘几乎持平

分析指出,美PPI意外下降,进一步证明通胀压力正在缓和,为美联储降息、刺激经济和石油消费铺平道路。

其次,OPEC秘书长周四发文反驳了国际能源署(IEA)的悲观月报。此前IEA报告唱空油市,认为全球油需在2029年左右将达到峰值。紧接着周四,OPEC秘书长发文批评IEA的观点会误导消费者,导致油市波动飙升。他强调,全球仍有数十亿人尚未获得能源,油需仍将持续增长。

此外, 俄罗斯能源部在周四宣布,继5月份在OPEC+协议框架下略微超额完成生产目标之后,俄罗斯预计将在6月份实现其石油生产配额。该部门指出,5月份的超额生产问题将通过6月份的生产调整得到解决,确保达成既定目标。还有,根据俄罗斯政府法律数据库上发布的一项法令,俄罗斯总统普京将不向那些遵守国际定价上限的外国买家销售原油和石油产品,这项禁令被延长至2024年12月31日。

美国7月天然气期货收跌超2.82%,报2.9590美元/百万英热单位。美国能源信息署(EIA)发布天然气库存周报称,上周美国天然气库存增加740亿立方英尺,周环比增长2.55%(之前一周增长3.51%),至2.97万亿立方英尺。

期金跌近1.5%,白银跌超4%跌破30美元,伦铜跌1.5%,镍跌2.3%,锌锡跌约1.1%

PPI数据利好未支撑贵金属走高。COMEX 8月黄金期货尾盘跌约1.49%至2319.7美元/盎司。COMEX 7月白银期货尾盘跌4.04%至29.045美元/盎司,跌破30美元整数位。

现货黄金最低跌近27美元或跌近1.2%,一度跌破跌破2300美元/盎司关口。现货白银跌超3.6%并跌破29美元整数位。

尽管5月份通胀有所降温,但金价周四下跌,纽约独立金属交易商Tai Wong表示,本周,尽管数据利好,黄金未能保持上涨态势,这表明普遍存在获利了结的情况。且中国的购买兴趣可能会在更低的价格水平上恢复,尚不清楚具体价格,但还未曾在2300美元以上的价格进行过购买。

金价延续跌势

伦敦工业基本金属普跌:

经济风向标“铜博士”收跌150美元,跌幅将近1.51%,报9794美元/吨。伦镍跌超2.30%,报17645美元/吨。伦锡跌幅1.71%,报32794美元/吨。伦锌跌超1.17%,报2860美元/吨。伦铝收跌18美元,报2557美元/吨。伦铅收跌7美元,报2166美元/吨。

此外,夜盘时国内黑色系期货走高,沥青、燃油、烧碱、玻璃夜盘则至多收涨0.61%,焦煤涨0.68%,焦炭涨2.1%。而国际铜夜盘收跌0.86%,沪镍收跌1.40%,沪锡收跌1.62%。