从去年开始,“红利低波”类的产品净值稳步向上,不断新高,让很多人关注到了A股“分红高”、“波动率低”这两类股票。分红高的公司更受投资者青睐,这从基本面的角度很容易理解,那么波动率低的股票明明波动更小,那为什么涨的更好呢?

1、低波异象

首先,我们从一个违反错觉的现象说起:“低波异象”。传统金融理论,如资本资产定价模型(CAPM),主张投资的预期回报率与其贝塔系数(β)或市场相关风险成正比例关系。根据这一理论,承担较高系统性风险的资产应当获得较高的预期收益,而风险较低的资产则预期收益相对较低。但是,与CAPM模型的预测相反,众多学术研究的实证分析发现,在较长的时间范围内,低波动性(即低风险)股票相较于高波动性(即高风险)股票实际上展现出了更优的收益表现和更小的价格波动,这一现象被称为“低波动率异象”。

金融学领域的两位学者贝克和豪根研究了 21个发达市场和 12个新兴市场在 1990 年至2011年间低波动股票和高波动股票的表现,他们发现低波动异象是全球股市广泛存在的长期定价异常在所研究的 33 个国家或地区均存在低波动异象。此外,他们的研究还显示发达市场的低波动异象较新兴市场更强,且在他们的测试样本中,相较其他市场,A股市场的低波动异象程度很低。

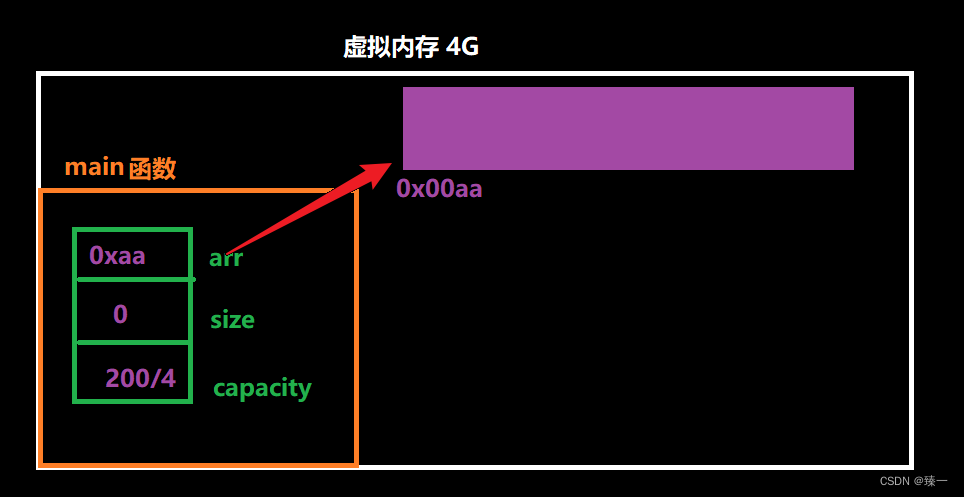

在A股市场,低波动率的股票相对于高波动率的股票在大部分时间里都能跑赢,特别是在2017年之后,低波/高波的相对收益率稳定向上,至今一直长期有效。

数据来源:Wind,中信建投,少数派投资

2、低波异象的原因

低波异象的构成可以从以下几个方面来理解:

1)投资者倾向于对高波动性股票过度乐观,导致这些股票被高估,而低波动性股票则可能被市场忽视,从而被低估。一些行为金融学理论认为,投资者可能因为彩票偏好、代表性偏差、过度自信等非理性行为,对高波动性股票有过度需求,而对低波动性股票需求不足。

2.)从风险补偿的角度来看,投资者可能认为低波动性股票的风险较小,因此要求的回报率较低,这可能导致这些股票的市场价格低于其真实价值。

3)在量化投资领域,低波动性因子被用作一种投资策略,通过选择波动率较低的股票来构建投资组合,以期获得稳定的收益。在欧美市场,低波动率因子的SmartBeta产品也受到投资者的广泛追捧,助推了低波动率因子的收益率。

4)相比多头操作,空头的限制较多,导致投资者对这类股票的多空交易存在不对称性,促使高波动股票的高估。该效应在做空机制不够完善的A股市场可能更加明显。

3、高波动率vs低波动率

低波异象的存在挑战了传统的金融理论,并且为投资者提供了一种可能获得超额收益的策略。然而,这种策略并非没有风险,低波动率的股票在牛市来临时往往会跑输大盘。那么作为低波动率的反面 -- 高波动率股票,他们在配置时的特色是什么?

投资高波动率股票也有其特定的优势和考虑因素,主要包括:

1)市场情绪:在市场情绪积极时,投资者可能更愿意承担风险,这时高波动率股票可能会受到追捧,从而推高其价格。在市场反弹期间,高波动率股票往往能够迅速恢复并可能提供快速的回报。

2)潜力更大:在某些市场周期或行业轮动中,高波动率股票可能会受益,因为投资者可能会寻求更高的风险以期获得更高的回报。高波动率股票可能更受动量交易者的青睐。高波动率股票可能在短期内提供较高的收益潜力。如果投资者能够准确预测市场走势,高波动性股票可能会带来较大的盈利空间。

3)基本面发生更大更长期的变革:高波动率股票往往属于市场领导者或快速增长的公司,这些公司可能在创新、市场占有率增长或行业变革中处于前沿。即使是短期波动或者回撤,但是从中长期来看,目前的价值仍然很便宜。

然而,高波动率股票的风险也相对较高,因此投资者在追求高收益的同时,需要对相关风险有充分的认识和准备。此外,投资高波动率股票可能需要更频繁的监控和更高的交易成本。在构建投资组合时,投资者最好还是配置更多的低波动率股票,同时,根据基本面与情绪面的变化,配置一定的高波动股票,万一“牛市”这次真的来了呢?