免责声明

本文内容仅对合格投资者开放!

私募基金的合格投资者是指具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100 万元且符合下列相关标准的单位和个人:

(一)净资产不低于1000 万元的单位;

(二)金融资产不低于300 万元或者最近三年个人年均收入不低于50 万元的个人。

前文所称金融资产包括银行存款、股票、债券、基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等。

本文为2024年1月19日A+CLUB管理人支持计划路演内容,分享嘉宾为巨量均衡市场总监李知臻,仅供交流参考,不构成任何投资建议。

公司简介

01公司概况

巨量均衡私募证券基金管理(珠海)有限公司是一家以数学与计算机能力执行量化投资理念的对冲基金。创始人自2006年开始从事量化投研,担任过公募基金公司的量化基金经理、投资总监、首席量化投资官、投决会主席等角色,经历过国内完整的量化投资的发展历史。创始人与核心团队多年共事,团结向上,团队成员全部是数理工出身,模型迭代稳健且迅速。巨量均衡立志成为国际顶尖对冲基金,打造百年企业。

02规模情况

目前管理规模3个多亿,CTA产品约八千万,指增和中性产品各一亿多。自营资金三千多万,其余主要为机构资金,如光大资管、西部资管、天风资管等资管机构,南方基金、华夏基金等公募机构,珠池、向日葵等FOF机构。

03团队介绍

团队成员19人全大型机构出身、多年共事的班底,风控、市场和运营4人,投研15人均为海内外知名高校毕业,包括:北京大学、香港大学、中国人民大学等,研究范围覆盖:股票、期货、期权等,自下而上提供一整套多资产解决方案。创始人程志田系公募投研高管出身,经验丰富、业绩优异。投资总监储荞、研究总监李郑译婷都是公募基金公司出身,都有良好的业绩追溯。

04核心人物

程志田 创始人 首席投资官

教育背景

华中科技大学数学学位 金融学硕士

过往经历

2022、2023连续两年的指增alpha收益,均位于私募同类产品前茅;17年以上大型机构直接的量化投研经验;原公募基金副总经理、首席量化投资官、量化投资总监、基金经理;原公募基金行业头部量化团队:历史最高300亿主动管理规模;第一、二届连续两届英华奖【2018最佳量化主动基金、2019最佳指数增强基金】。

李郑译婷 副总经理 投资经理

教育背景

中国人民大学经济学硕士

过往经历

6年投研经验,曾在泰康资产、创金合信基金、红土创新基金、国盛证券、万联证券任职。历任量化研究员、公募基金经理助理、投资经理。

储荞 投资总监

教育背景

中国人民大学经济学硕士

过往经历

9年投研经验,曾在鹏华基金、创金合信基金、红土创新基金任职。历任量化研究员、专户投资经理、公募基金经理。

05公司精选照片

06产品线

① 量化CTA

② 阿尔法策略:500指增、1000指增、300指增(规划中)、2000指增(规划中)、红利股票增强(规划中)

③ 对冲策略:完全对冲、择时对冲、多空策略(测试中)

④ 可转债策略

⑤ 另类策略(规划中)

业绩展示

01巨量均衡中证500进取型指数增强XX号

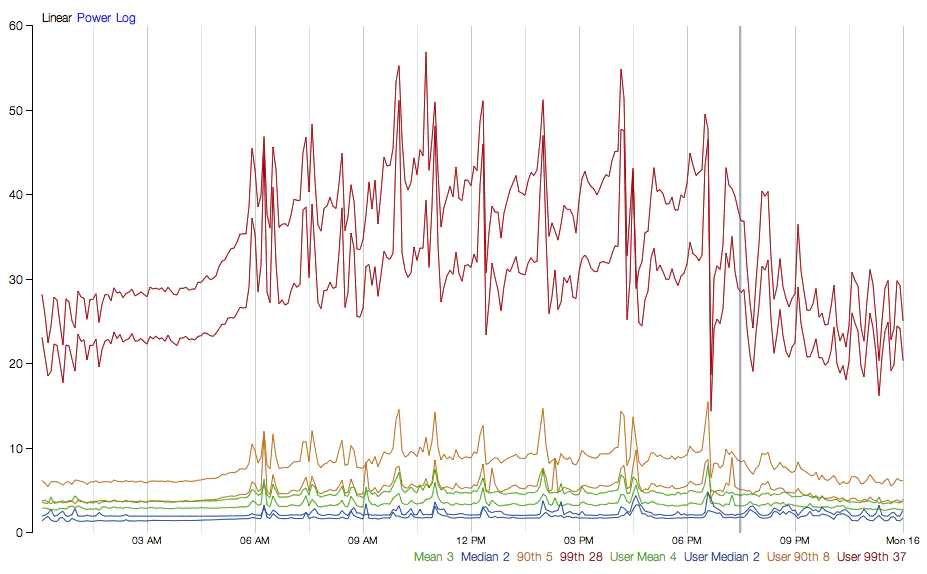

2021年12月24日开始运作,2022年超额收益22.01%,2023年超额收益23.80%,超额年化波动8.24%,超额夏普比率2.56,超额卡玛比率8.48,超额最大回撤回补期21天,最长连续不创新高天数98天。

02巨量均衡量化对冲XX号

2023年6月21日开始运作,截至2024年1月19日,运作六个月,已实现收益率11.51%,年化收益率20.63%,期间最大回撤仅为-1.15%,年化波动率4.62%,夏普比率(Rf=2%)3.86,卡玛比率17.22,最大回撤回补期7天,最长连续不创新高天数29天。

荣誉奖项

1、2022年-格上财富-金樟奖

2022年度量化新锐私募管理人

分享要点:从公募到私募,巨量均衡业绩能持续优秀的基因是什么?

01 创始人经历

程志田总是工科出身,研习数学和金融,本人对数学有浓厚的兴趣。程总曾在公募就职多年风控逻辑深入骨髓,严控风险事宜,比如为了更稳健长久发展,目前巨量均衡未曾发布结构化产品。

02 创始人理念

我认为一家公司创始人的理念非常重要,是为了赚钱还是其他。程总创办巨量均衡的理念是对量化投资浓厚的兴趣爱好,兴趣和工作合二为一。

03 团队稳定性

巨量均衡投研团队15人中的6人是在公募时期便与程总合作了8年以上的创始合伙人并持有公司股份,核心成员稳定并一直在原来策略的基础上不断完善迭代,因此巨量均衡的团队和策略稳定性很强。

04 策略有核心竞争力

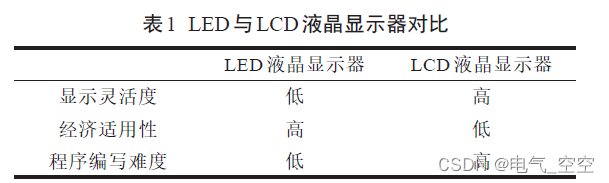

第一点是我们基本面量化和量价两条线都在做,并且是1:1做,因为它们的相关性很小,可以优势互补。这两条线目前有比较强的竞争力,基本面量化条线的优势是程总2017年在合信时建立起来的,将主观研究员和量化研究员优势结合,落地主观研究形成基本策略框架,目标是把所有行业单独建模,目前进度近半已完成十几个行业单独建模,在同行中算是比较领先的,基本面量化换手是有60、70倍;量价方面巨量均衡也有着很强的竞争力,与顶级高校AI智能实验室签署战略合作协议,算法和算力均有充足的资源支撑。

第二点是风控,巨量均衡的风控模型更重视风险点的广度,这套风控模型已运行十多年,从公募到现在产品回撤没有超过3个点。不同于同行用Barra风格因子直接做风控,除了常见的Barra风格因子和行业因子外,我们还依据A股市场的特征构建了近20个独家风险因子,识别并控制更多的风险点是整个风控模型的理念。

05 与客户利益一致

巨量均衡没有自营策略产品和内部员工份额设置,3000多万自营资金跟客户购买相同产品,与客户利益高度一致。

精选QA

问1:巨量均衡实盘因子有多少,其中机器挖掘的因子占比多少?

答1:巨量均衡有两个因子库,一个是基本面模型的因子库,人工线性挖掘大约有五六百个因子;另一个是量价模型的因子库,大概有5000个量价因子,两成是以前人工挖掘的效果不错还在使用,八成由机器挖掘且每年会迭代淘汰两到三千个量价因子。

问2:如何看待中性产品的配置价值?

答2:我认为中性策略配置价值一直都在,只是要客观看待期望不要太高,比如一年20多点的年化到手收益是比较高的,要减掉3-5个点的对冲成本,再扣除业绩报酬,稍微打个折大概年化到手10-15个点比较合理。它是个周期性策略,比如前几年被大家嫌弃,2021年有的管理人中性产品最大回撤6、7个点,在2023年没什么贴水收益比较好做时一年又有20个点收益,但2024年就不一定好做,需要客观看待中性策略产品并有合理预期。

问3:巨量均衡的择时对冲是怎样的执行逻辑?

答3:我们的择时对冲是调整它的一个敞口,比如量化模型判断最近行情较差会将股指加码,有可能会变成完全对冲;若行情较好,会把对冲减一点往指增方向偏。

活动照片

![Flink 1.18.1 部署与配置 [CentOS7]](https://img-blog.csdnimg.cn/direct/e06e1abfbca04bbf9c19452edeb41f08.png)