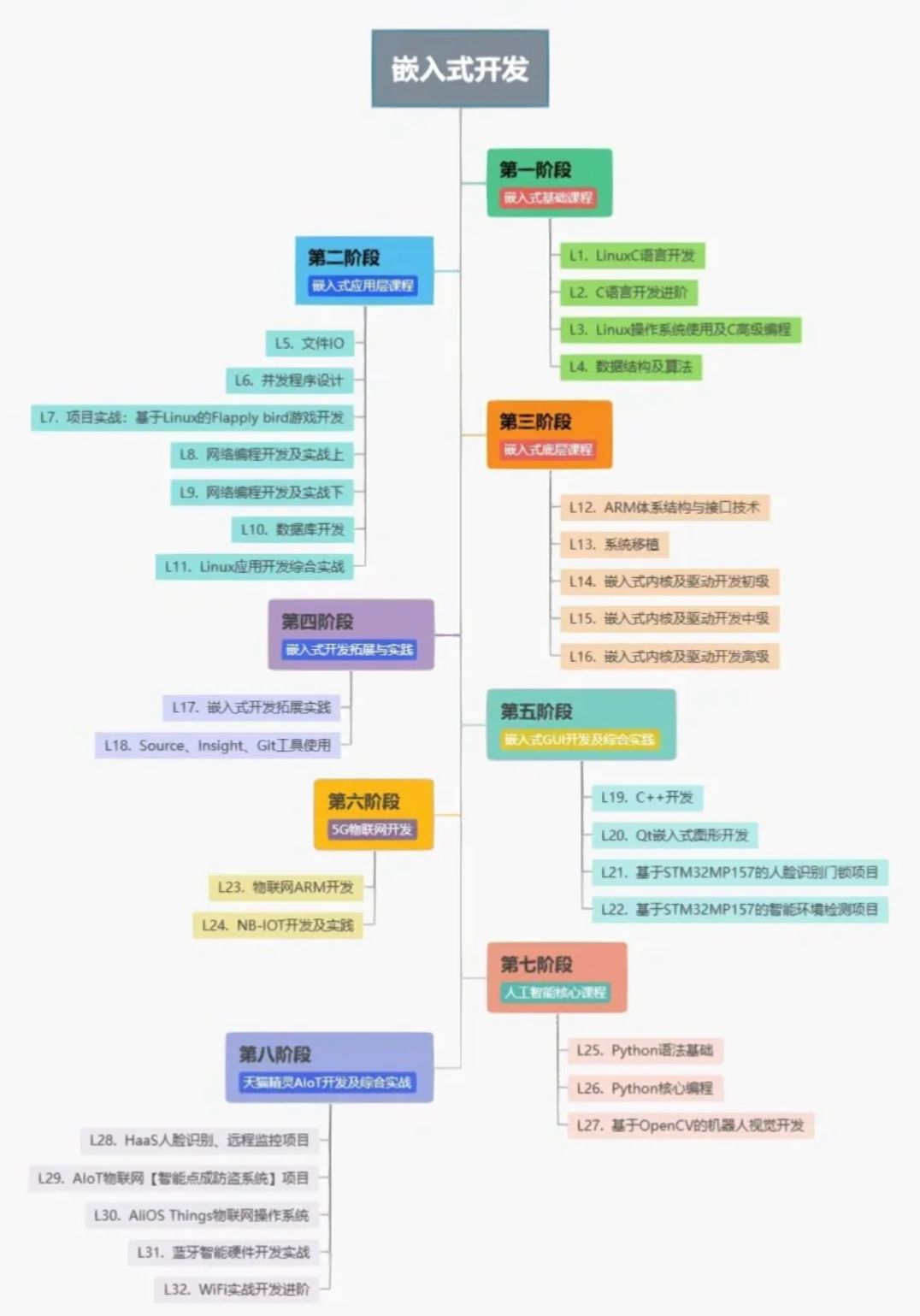

四、产业链及竞争格局

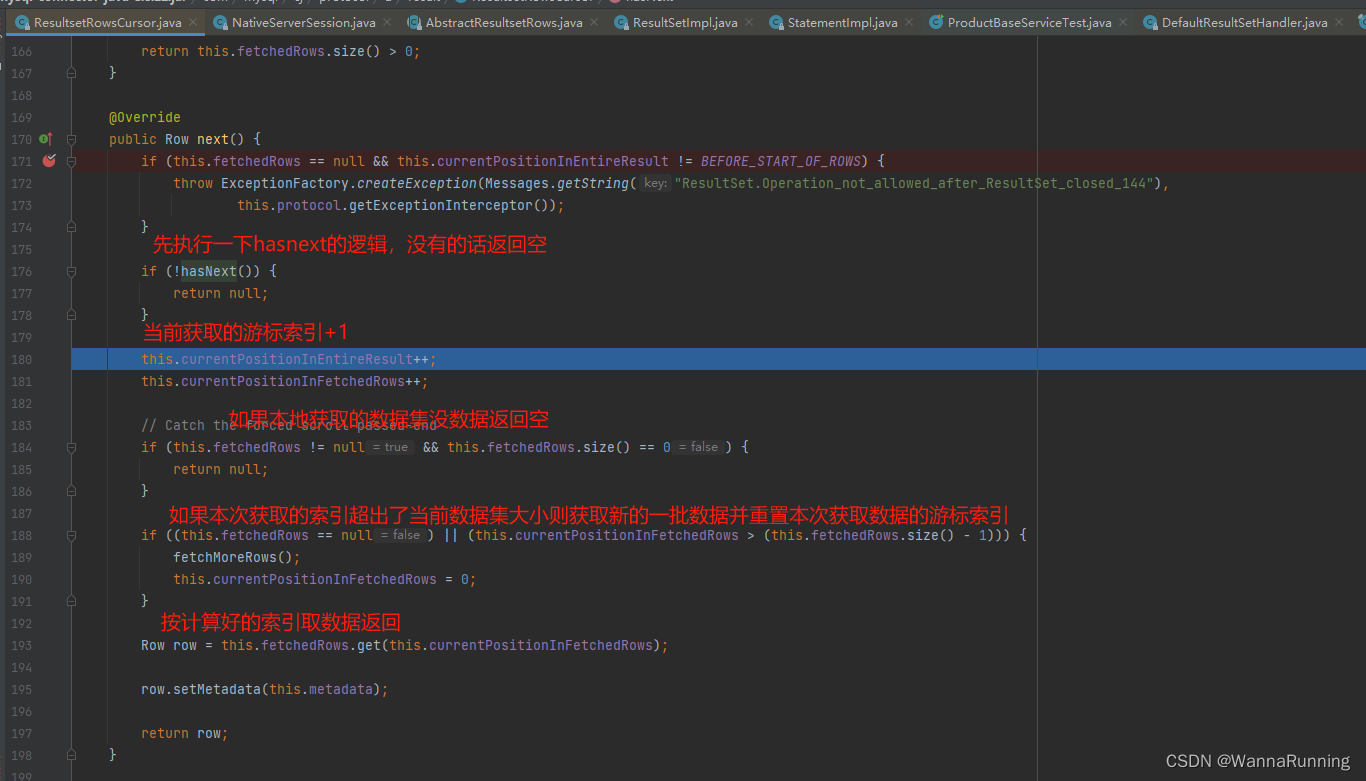

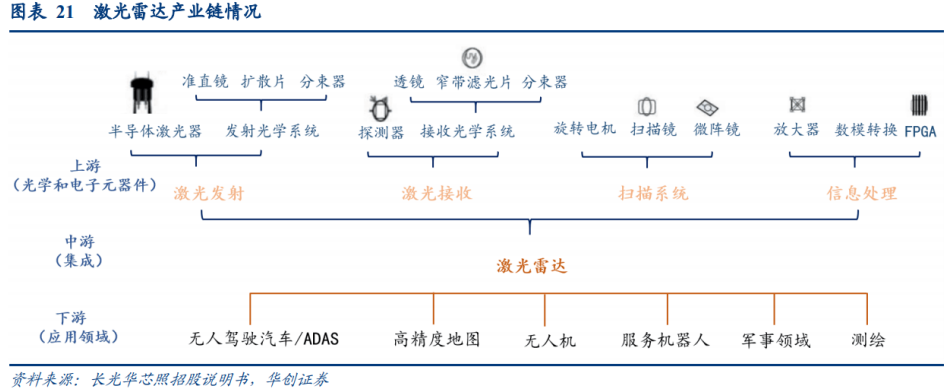

激光雷达产业链可以分为上游(光学和电子元器件)、中游(集成激光雷达)、下游(不同应用场景)。其中

上游即激光发射、激光接收、扫描系统和信息处理四大部分,主要包括激光器、探测器、扫描镜、FPGA

芯片、模拟芯片,以及光学部件生产和加工商,是激光产业的基石,准入门槛较高。

中游为集成的激光雷达产品,产业链

下游主要为各类激光雷达的应用领域,包括无人驾驶汽车、高级辅助驾驶、服务机器人、测绘、高精度地图等。

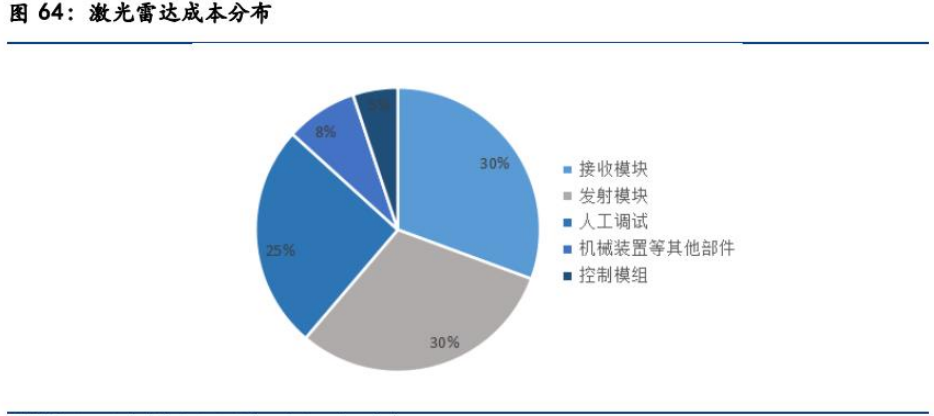

激光雷达成本中激光收发模块成本占比大,后续随着量产推进的整体成本有望进一步下探。

1、光学和电子元器件

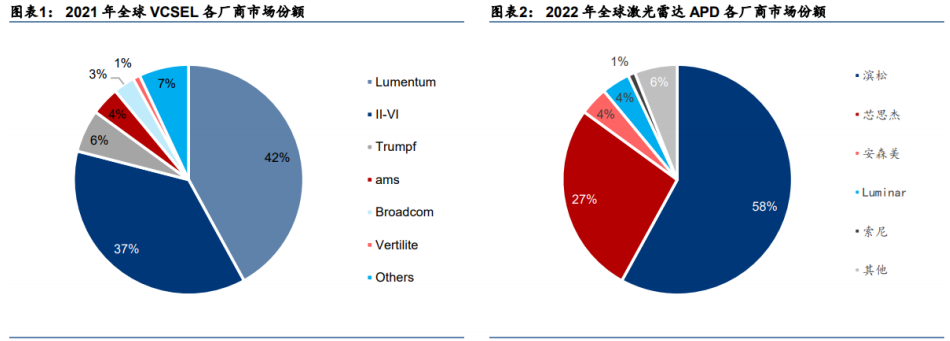

当前我国激光雷达上游核心器件仍以进口为主。发射端激光芯片、接收端光子探测芯片是激光雷达上游核心器件,其性能决定了激光雷达的可靠性、探测距离等核心指标。供应格局方面,二者仍以海外龙头

厂商主导,例如发射端激光芯片方面,

905nmEEL

主要由

amsOsram

等厂商主导,

VCSEL 芯片则主要被

Lumentum

、

II-VI

(现

Coherent 公司)等海外厂商垄断;光子探测芯片方面,国产厂商在1550nmAPD

芯片已取得积极进展,根据

C&C

统计,

2022

年全球激光雷达

APD 芯片市场格局中,国内厂商芯思杰占据

27%

居第二;而在

SPAD/SiPM

芯片方面(多用于

905nm 激光雷达),我国仍依赖滨松、索尼、安森美等海外厂商。

近年来长光华芯

、

纵慧芯光

、

源杰科技等国产光芯片厂商均已在发射端激光芯片领域取得持续突破;接收端光子探测芯片(如

SPAD/SiPM

)方面,我国厂商如

灵明光子

、

南京芯视界

、阜时科技等亦在不断取得积极进展。随着我国激光雷达上游核心元器件厂商技术的持续完善,以及激光雷达整机厂降本增效诉求驱动下,能够认为发射端激光芯片、接收端光子探测芯片等环节进口替代步伐有望迎来提速。

2、激光雷达整机厂商

国外企业发展较早,国内厂商加码布局崛起可期。外国厂商如

法雷奥

、

Velodyne

、

Luminar、 Innoviz

起步较早,在技术和产品具备一定的先发优势。过去两年通过特殊目的并购公司(Special Purpose Acquisition Compony

,

SPAC)完成了上市,有望借助资本力量加速业务发展。国内厂商在近几年投入了大量研发后,逐步完成了技术的追赶甚至在一定范围内实现超越。

禾赛科技

、

速腾聚创

、

图

达通等企业的产品在行业内具备较强的竞争力,各方势力百花齐放,共同推动我国激光雷达产业持续繁荣,缩小与国外差距。

激光雷达遵循“

性能优化

+

降本增效

+

下游需求旺盛

”

三大逻辑,前装量产指日可待。随着厂商不断加大研发投入和技术升级,激光雷达产品性能不断提升。

华为

、

大疆

跨界入局转镜/棱镜式半固态方案推动了整个产业的发展,为激光雷达持续加码。随着制造工艺的升级和规模经济逐步显现,未来激光雷达有望下探至商业化量产水平。

五、相关公司

1、整机厂商

(1)Velodyne

Velodyne 成立于

1983 年,总部位于加利福尼亚州圣何塞。公司成立之初主营业务为音响,随后逐步将业务拓展至激光雷达领域。

2016

年

Velodyne

将核心业务激光雷达部门剥离,成立新公司 Velodyne LiDAR

。

Velodyne Lidar 凭借其机械式激光雷达的开发,成为了激光雷达行业主要企业之一。通过多年的深耕和发展,公司与谷歌、通用汽车、福特、

Uber

、百度等全球自动驾驶领军企业建立了合作关系。

公司产品在基于定制化芯片基础上,提供“

硬件

+

软件

”

的一体化解决方案。Velodyne 为自动驾驶汽车、驾驶辅助、送货解决方案、机器人、工业、基础设施、导航、测绘等领域提供智能、强大的激光雷达解决方案。

公司产品主要为包括环视混合固态激光雷达和定向固态激光雷达,其中环视混合固态激光雷达量产的产品包括

HDL-64E/32E

、

Puck

、

Ultra Puck

和

Alpha Prime 等系列;定向固态激光雷达量产的产品为Velarray

。另外公司还提供软件解决方案。

(2)Luminar

Luminar 于

2012

年在美国硅谷创立。

2020

年底,

Luminar

通过与壳公司

Gores Metropoulos 合并,在纳斯达克上市。截至

2022

年

12

月

28

日,

Luminar

市值达

18

亿美元。

Luminar

通过与 Black Forest Engineering 合作,解决了铟镓砷成本昂贵的问题,从而让其以低成本激光雷达传感器技术而著名。通过多年的发展,公司已获得丰田、奥迪、大众、沃尔沃、

Mobileye

等合作客户的认可。

2021 年Luminar

实现营收

3194

万美元,同增

129%

,净利润

-2.38

亿美元。

Luminar 的产品包括硬件传感器、软件系统,以及向

OEM 厂商提供完整的解决方案。硬件方面,公司目前主要产品为

Iris

和

Hydra

,两者均为采用

ToF

测距原理,

1550nm 波长激光光源的产品。其中Hydra 是一种用于测试和开发项目的高性能激光雷达,主要针对在阳光直射、雨、雪、雾和其他具有挑战性的天气条件下的高精度激光雷达的研究和开发。公司车规级产品

Iris

于

2019

年投产,其

L1-L2 级别的产品售价能够下探至

500

美元,

L3-L5

级别的产品单价约至 1000 美元。软件方面,公司提供的配套软件可以覆盖高速公路上夜间或恶劣环境下的感知和识别,为自动驾驶的路径规划和决策提供额外的信息。解决方案方面,

Luminar

致力于提供一站式解决方案,公司推出的软件产品套件

Sentinel 是首款用于量产的全栈自动驾驶解决方案,能够为每个

OEM

提供高速公路自动驾驶和主动安全功能。

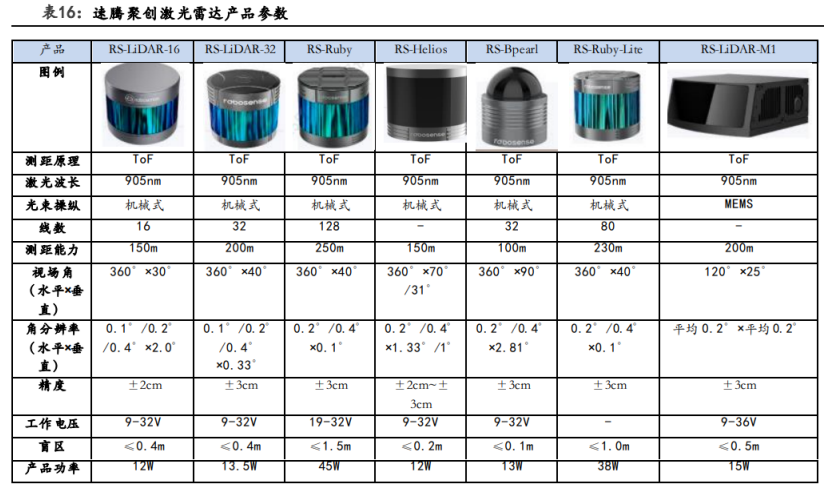

(3)速腾聚创

速腾聚创成立于 2014

年

8 月,总部位于深圳,是全球领先的激光雷达企业。速腾聚创产品技术包括:MEMS

与机械式激光雷达硬件、硬件融合技术、

AI

感知算法等。公司致力于通过激光雷达硬件、AI 算法与芯片三大核心技术闭环,为市场提供具有信息理解能力的智能激光雷达系统,颠覆传统激光雷达硬件纯信息收集的定义,赋予机器人和车辆超越人类眼睛的感知能力。截止

2022 年,全球布局激光雷达相关专利超过

900

项,获得多次创新型奖项。

公司主营产品可分为激光雷达和感知方案。2016 年公司开始布局激光雷达业务,早期产品主要为机械式激光雷达。公司先后推出了

RS-LiDAR-16

、

RS-LiDAR-32

、

RS-Bpearl

、

RS-Ruby RS-Rubylite 等多款机械式雷达,同时也积极发展

MEMS

技术,

2020

年发布车规级固态激光雷达

RSLIDAR-M1 并于2020

年

12

月批量出货发往北美。公司

AI

感知算法

RS-LiDAR-Algorithms 积累深厚,配合性能优越的激光雷达硬件产品可以为车路协同、中低速自动驾驶等应用场景提供优质一体化解决方案。

公司主要客户包括上汽、吉利、一汽、AutoX

、小马智行等。

2021 年速腾聚创发布了车规级固态激光雷达

RS-LiDAR-M1

的

SOP

版本。公司第二代智能固态激光雷达

RS-LiDAR-M1 获得大量车企定点,包括

L3 重卡方案科技企业、北美新能源车企、中国造车新势力车企、传统主机厂、顶级超跑品牌等,覆盖了从超跑到家用车、从乘用车到商用车的多种车型。其中,广汽埃安已于

2021

年

7 月官宣将在多款车型上搭载

M1

。

2020

年

12

月,

M1 样件批量出货给北美车厂,成为全球首款批量交付的车规级MEMS

固态激光雷达。

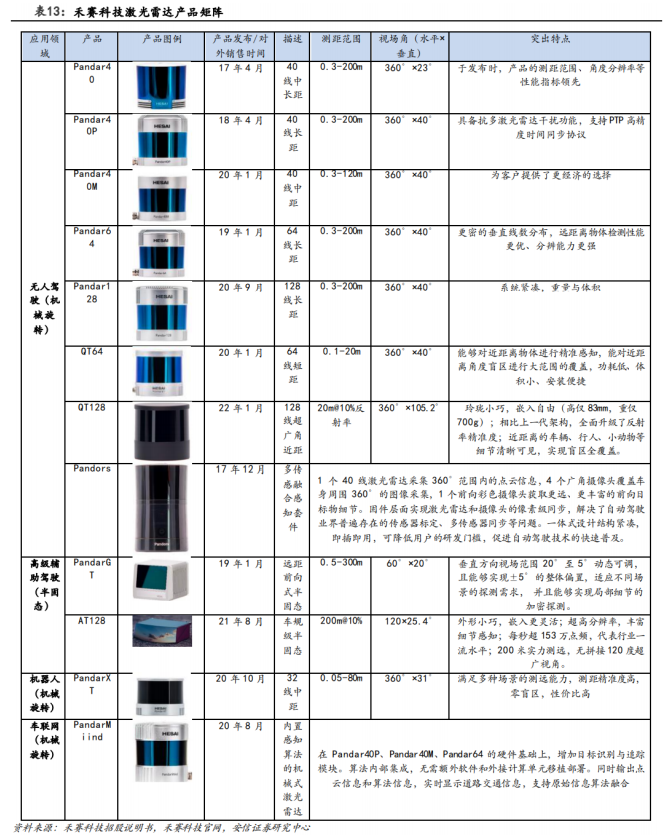

(4)禾赛科技

禾赛科技于 2014

年创立于上海,致力于做

“

机器人的眼睛

”,是全球自动驾驶及高级辅助驾驶激光雷达的领军企业。公司依靠

500 多人的团队打造出一系列创新型传感器解决方案,兼顾业内顶尖的产品性能、可量产的设计以及出众的可靠性。从

2016 年初开始自主研发激光雷达,经过多年深耕,公司陆续发布了多款激光雷达产品,布局

500

多项专利,客户遍布全球

23

个国家和地区的

70

座城市。

2023

年

2 月9

日,激光雷达独角兽禾赛科技在美国纳斯达克上市,成为中国激光雷达第一股。

产品快速更新迭代,深度布局汽车领域。公司凭借在无人驾驶领域激光雷达的技术积累,针对不同场景的特点与需求,陆续开发了多个产品线,如适用于无人驾驶领域的

Pandar128

、

PandarQT 等,适用于ADAS

领域的

PandarGT

等,适用于机器人领域的

PandarXT

,适用于车联网领域的

PandarMind,不断丰富产品类型和应用场景。

技术储备充足,多款产品性能领先。公司以实际问题为出发点,注重通过技术创新解决业内难题,在多项产品和技术类别中实现了行业内领先的技术水平。在技术方面,公司积极发展 FMCW 激光雷达技术,为未来推出该方案产品做好准备。此外,产品设计通用技术、量产化通用技术、以及算法技术是公司产品设计开发、迭代优化、以及功能拓展的共同支撑。在产品方面,

Pandar128

是当前市场性能和集成度领先的旗舰级激光雷达,2021 年 9 月,Pandar128 成为全球首款获得 ISO26262ASILB 功能安全产品认

证的激光雷达;

PandarQT

是当前市场垂直视场范围广、功耗低的近距盲区激光雷达,

Pandar64 是无人驾驶市场占有率最高的高线数激光雷达之一;

AT128 是市场上唯一同时满足远距和超高点频的车规级前装量产激光雷达。

发布的车规级混合固体激光雷达 AT128

吸引众多战略合作伙伴。

2021

年

8

月

13 日,禾赛正式公布面向

ADAS

前装量产的长距混合固态激光雷达

——AT128

,根据公司官网介绍,

AT128 是 ADAS 激光雷达的各项核心指标一次质的飞跃,也是市场上唯一同时满足远距和超高点频的车规级前装量产激光雷达。基于该款高性能车规级产品,公司与理想汽车、文远知行、地平线等知名车企和全球领先的边缘人工智能企业达成战略合作,加速推动自动驾驶激光雷达前装量产落地。

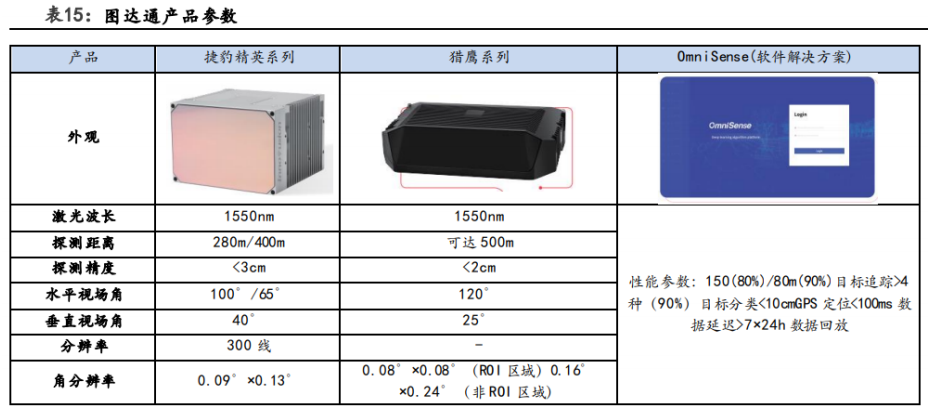

(5)图达通

图达通(Innovusion)于 2016 年成立,是全球领先的图像级激光雷达提供商。公司在硅谷、苏州和上海设有研发中心,在宁波和武汉拥有高度工业化的车规级激光雷达制造基地。图达通潜心致力于激光雷达的探索与创新,不断提供高性能的激光雷达产品及多样化的应用解决方案。其图像级超远距激光雷达猎鹰(

Falcon

)已于

2022

年

3

月作为蔚来

ET7 自动驾驶超感系统的标配量产交付,这是全球首款量产的

1550nm

激光雷达。

图达通激光雷达产品分为猎豹、捷豹、猎鹰系列,猎豹和捷豹系列产品是 300

线

1550nm 的激光雷达,探测距离可达

280

米,应用于智慧城市和高速公路以及轨道和矿山领域;猎鹰系列(

1550nm)为车载激光雷达,将搭载于蔚来

ET7

中,探测距离可达

500 米,是目前车载激光雷达中探测距离最远的,同时具有

120°

的超广视角以及

300

线等效分辨率。

从客户来看,公司为蔚来提供的激光雷达拥有 120

度的超广视角、等效

300 线的超高分辨率、最远可达500

米的超远探测距离、采用

1550mn 激光,提升性能的同时兼顾了安全指标。未来,公司与均胜电子、蔚来汽车将在激光雷达感知融合、

V2X 数据融合、自动驾驶域控制器决策算法等方面深度合作,共同推进智能网联汽车产业化和国际化落地。

2、激光雷达+上游零部件厂商

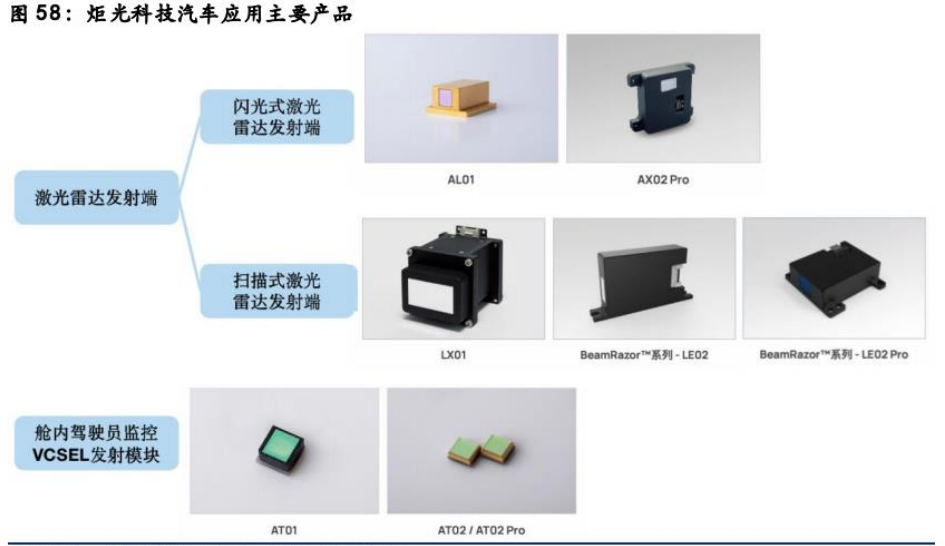

(1)炬光科技

炬光科技成立于 2007 年,深耕激光行业上游领域十余年。近年来公司积极拓展汽车应用板块布局,发布了多款激光雷达发射端产品,正在拓展面向智能驾驶激光雷达(

LiDAR)、智能舱内驾驶员监控系统(

DMS

)等汽车创新应用场景的车规级核心能力,并已通过

IATF16949 质量管理体系认证、德国汽车工业会 VDA6.3 过程审核,拥有车规级激光雷达发射模组设计、开发、可靠性验证、批量生产等核心能力,并通过首个量产项目积累了大量可靠性设计及验证经验。公司激光雷达业务收入主要系无人驾驶激光雷达(

LiDAR

)发射端激光雷达面光源、线光源和光源光学组件的相关产品销售收入,

2018-2021 年占主营业务收入的比重分别为

0.63%

、

6.90%

、

8.23%

和

10.88%

,呈现稳步增长趋势。

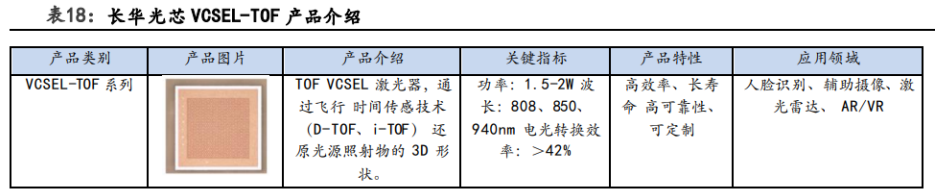

(2)长华光芯

长华光芯成立于 2012 年,公司聚焦半导体激光行业,始终专注于半导体激光芯片的研发、设计及制造,主要产品包括高功率单管系列产品、高功率巴条系列产品、高效率

VCSEL 系列产品及光通信芯片系列产品等,是全球少数几家研发和量产高功率半导体激光器芯片的公司。公司生产的 VCSEL-TOF 系列芯片具有效率高、精度高、高可靠、调制速率快、可大量生产、制造成本低等优势,是激光雷达的核心部件。在

2022

年

3

月

IPO

中,募投资金部分将用于

VCSEL 及光通讯激光芯片产业化项目,有望进一步加大

VCSEL

芯片的布局。

(3)舜宇光学

舜宇光学科技创立于 1984 年,是全球领先的综合光学零件及产品制造商。舜宇光学依托自身在光学深厚的基础,提供激光雷达光学系统的设计及工业化解决方案。公司此前宣布与加拿大一流固态

Flash 激光雷达方案商

LeddarTec 展开合作,舜宇将提供光学系统方面的车规级设计和工业化能力,以及光学零组件方面的制造服务,合作打造一流激光雷达解决方案。根据 2021 年报,公司通过提供接收和发射镜头零组件、接收和发射模块、光学窗口及多边棱镜等核心光学零件,已获得超过二十个定点合作项目,其中有两个项目已实现量产,并将持续为激光雷达厂商赋能。

(4)永新光学

永新光学成立于 1997 年,深耕精密光学元件制造十余年,积累了丰富的光学研发经验和充足的技术储备。主要产品包括生物显微镜及工业显微镜、条码扫描仪镜头、平面光学元件、专业成像光学镜片及镜等,是光电行业多个细分领域国际知名企业的关键光学部件核心供应商。公司积极把握激光雷达量产上车的机遇,加大车载业务布局。公司开发多款应用于机械旋转式、混合固态式、固态式车载激光雷达光学镜头及光学元器件,并且已经完成了历项试制产品,具备应对客户要求的技术研发和工艺制造能力,与禾赛、

Innoviz

等国内外多家激光雷达方案商建立合作,并已进入麦格纳的指定产品供应商名单。

(5)蓝特光学

蓝特光学前身为创办于 1995 年的嘉兴蓝特光学镀膜厂,专注光学元件行业二十余年,在精密玻璃光学元件加工方面具备突出的竞争优势和自主创新能力,形成了光学棱镜、玻璃非球面透镜、玻璃晶圆等多个产品系列。在车载镜头领域,公司已经掌握了从模具生产、模压成型的精度控制等多方面的模具制造补偿技术、多模多穴热模压加工技术和镜筒一体成型技术,具备高效率、低成本、高稳定性、大批量生产玻璃非球面透镜的能力。公司将有序扩充玻璃非球面产能,应对客户镜头模组、激光雷达等的产能需求,目前已有部分供应给下游企业。

(6)万集科技

万集科技激光雷达业务始于 2010 年,在光学结构、激光发射、接收电路设计等方面具有多年的技术积累和储备。截至

2021

年

12

月

31

日,公司累计获得专利

1013 项,应用领域涵盖自动驾驶、智能交通、机器人等多个市场。

2021

年

12

月

16 日,在广州世界智能汽车大会上,万集科技发布其混合固态 128线车规级激光雷达,标志着公司在前装车规级激光类的布局进一步完善。此外,除机械式激光雷达之外,在更加先进的 MEMS 激光雷达及硅基全固态激光雷达领域,公司同样具有深度的布局和积累。公司交通用激光雷达已经广泛在城市、高速、国省道等场景获得应用,智能装备激光雷达下游已经积累 50 余家机器人客户并量产交付,车载激光雷达产品已经在宇通商用车获得应用,路侧精准感知激光雷达已经在北京、雄安、苏州、重庆等多个城市智能网联示范区项目获得应用。未来,随着工业机器人及智能驾驶对激光雷达的需求增加,公司该部分业务有望厚积薄发。

六、未来展望

1、加速布局芯片化和算法垂直一体化研发,形成更高的技术壁垒

激光雷达的高性能、低成本化和高可靠性是未来行业发展的核心,实现途径主要通过芯片和算法自主设计研发,为产品在性能、集成度和成本上带来了竞争优势。

未来激光雷达公司会进一步加大在芯片和算法领域的研发投入,包括激光雷达的感知算法、即时定位与高精地图构建、感知数据管理平台等技术强化规模化生产能力,为激光雷达的市场需求增长打好基础。

2、2023 年有望成为补盲激光雷达上车元年

若想实现 360°全域无盲区感知,满足自动泊车、交通拥堵自动驾驶、高速公路领航驾驶等功能,需要搭载满足大视场角、近距探测、低成本、可靠性高等特点的补盲激光雷达来满足侧向及低矮物体的感知需求。

补盲雷达具有超大的垂直和水平视角,能补充前视激光雷达仅 120°FOV 的不足,以高性价比的方案完成汽车

360°

水平视场的覆盖,未来有望广泛应用于高阶自动驾驶领域。截至

2023

年

1

月,

图达通

、

亮

道智能

、

禾赛科技

、

速腾聚创

、

一径科技

5 家中国激光雷达厂商已陆续发布了补盲激光雷达产品,预计2023 年有望成为补盲激光雷达上车元年。技术路径方面,纯固态方案基于更易集成、低成本、高可靠性等优势有望成为主流方案,在此背景下关注上游

VCSEL

芯片等环节投资机会。