3.1 多传感器融合路线优势将不断扩大,引发更多毫米波雷达及芯片需求

纯视觉自动驾驶路线是通过以光学摄像头为传感器结合大量算法训练以模拟人类视觉驾驶为逻辑的自动驾驶方案。

纯视觉方案“轻硬件、重软件”,由其采用的摄像头成本较低,纯视觉方案的整体硬件成本较低。

多传感器融合自动驾驶路线的原理是通过多种类型传感器共同收集路况信息和数据,并通过算法自动分析和综合完成自动驾驶决策的方案。

多传感器融合路线能够集合不同传感器的优点,对舱外路况的情况掌握更加全面,但由于使用种类和数量较多的传感器,因而硬件成本较纯视觉方案高。

多传感器融合路线在复杂驾驶场景下的稳定性优于纯视觉方案。

纯视觉方案存在:易受到环境光线影响、算法开发难度和训练所需数据量巨大、测距和空间建模能力弱、在面对训练数据外场景时的可靠性较低等问题。由于多传感器融合方案加入了不同特性和能力的传感器,能提供距离、速度等更丰富维度的感知数据和更大的能力范围,如毫米波雷达克服纯视觉方案在雨雪雾等恶劣天气与眩光下的感知能力。

同时,非摄像头传感器也在出现成本下降、性能提升

的变化,相较纯视觉方案依靠单一传感器,具备更多

信息冗余的多传感器融合方案更具长线竞争力:

传感器成本不断下降。

根据高工智能汽车数据,2023年前向毫米波雷达价格从2018年的1000元以上下降至500元左右;

传感器性能正不断提升。

如高通内部开发的“雷达深度神经网络”提升雷达探测效果,以及克服传统毫米波对静态物体识别能力缺陷的4D毫米波雷达。

特斯拉纯视觉路线方案或出现变化。

2023年2月特斯拉最新的自动驾驶硬件系统HW 4.0实物图流出,新的硬件系统预留了一个Phoenix毫米波雷达接口与雷达加热器,未来HW4.0或将接入4D毫米波雷达,并应用于特斯拉后续 Model X等量产车型。

传感器成本不断下降性能不断提升的背景下,多传感器融合或将成未来主流自动驾驶方案,引发更多毫米波雷达及芯片需求。

特斯拉HW4.0纳入4D毫米波雷达接口的背后是近年搭载量提升带来规模效应推动传感器成本降低、以及毫米波雷达为代表的非摄像头传感器性能不断提升的趋势,使得多传感器融合路线成本降低、相对纯视觉方案的性价比不断提升。

考虑到当前采用纯视觉方案智能汽车的巨大规模,未来多传感器融合方案对纯视觉代替所引发更多毫米波雷达及芯片的市场需求值得期待。

3.2 自动驾驶渗透加速推动毫米波雷达搭载量提升,未来市场空间可观

国内毫米波雷达迎来“装配车辆整体规模”和“单车搭载量”的同步增长,需求基础的不断增长使得毫米波雷达及芯片市场空间不断打开。

一方面,在主机厂推出的新款车型中,辅助驾驶功能逐步成为标配并带来搭载毫米波雷达汽车整体规模增长。

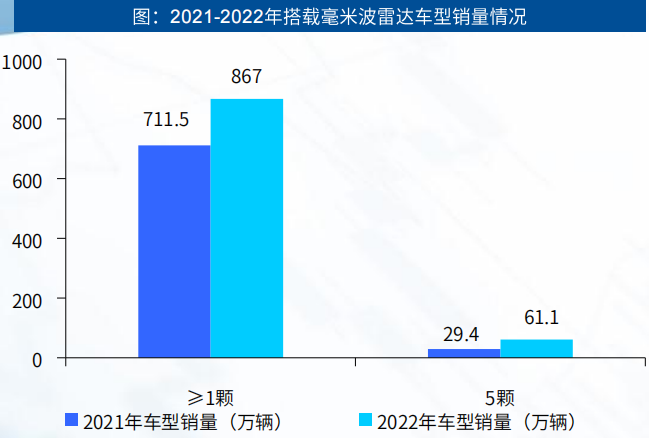

2022年中国乘用车搭载毫米波雷达车型销量达867万辆,相较2021年711.5万辆同比增长21.9%,未搭载毫米波雷达的车型销量则同比下降15.0%;

2022年1-9月内推出的新款车型中,未配备毫米波雷达的车型占比从2021年的59.7%下降至46.5%,搭载毫米波雷达成为趋势。

另一方面,在全球L2及以上级别自动驾驶加速渗透背景下,毫米波雷达单车搭载量增长空间巨大。

当前上车的毫米波雷达主要为前向雷达,通过一颗前向毫米波雷达探测前方车距以及角度,用于完成自主紧急制动和自适应巡航控制的中远程雷达应用。在L2+及以上自动驾驶中,如变道辅助、碰撞预警等更高阶的自动驾驶功能离不开毫米波雷达支持,除前向外,后向、角、侧向、舱内等都将成为毫米波雷达配备的新位置。

单车毫米波雷达搭载情况将不仅发生“从无到有”的变化,更将不断从0-1发展阶段向1-10的阶段加速迈进,为毫米波雷达打开更广阔的需求空间;

根据佐思汽研的数据,2022年搭载3颗、4颗、5颗和6颗毫米波雷达的销量增速分别达到44%、87%、108%和43%。

3.3 本土供应链崛起,毫米波雷达及芯片进口替代与海外市场存在长期机遇

当前国内毫米波雷达及其芯片等组件市场均由国外厂商主导。

国外厂商长期主导国内毫米波雷达市场,集中度高。2021年,博世、大陆、安波福、维宁尔、海拉分别位列中国毫米波雷达市场份额前五位,CR5=84%。

国内77GHz毫米波雷达产品较为稀缺。

国外的77GHz毫米波雷达产品不单独向中国销售,只提供全套系统,价格昂贵且一般也不会配备最新产品。

国内芯片核心技术积累较少,整体市场处于初级发展阶段。

近年随着中国集成电路和汽车电子产业发展,中国毫米波雷达核心芯片及组件供应企业开始打破封锁,国产化加速。

2020-2022年由新冠与地缘政治黑天鹅事件导致全球汽车产业经历“缺芯”危机。

配备高阶辅助驾驶功能的智能汽车搭载的芯片数量相对传统燃油车和低等级辅助驾驶汽车已大幅增加。但疫情反复带来全球芯片产能和运力不足、俄乌冲突等地缘政治黑天鹅事件以及在此背景下主机厂/Tier One采取“饱和时订购”的策略导致过去3年内汽车芯片供需失衡放大,汽车芯片平均交付周期从疫情爆发时的12周攀升至顶峰时的27.1周。国内汽车产能面临巨大压力,来自海外的汽车芯片供应链受到考验。

同时,从中美科技竞争的中长期视角看,培育独立、稳定的本土供应链对于国产主机厂而言亦具有较强动力和紧迫性。

受益于国家政策促进,毫米波雷达及芯片的国产化进程加速:

毫米波雷达及芯片最广泛的下游应用层面为智能汽车,从长期政策和产业导向形势来看,国家大力助推自动驾驶及汽车智能化发展,推动毫米波雷达及芯片市场规模增长及国产化进程不断加速。

国内已出现拥有技术优势并实现大规模量产上车的相关公司,具备进军海外毫米波雷达及芯片市场的可能性。

以国内毫米波雷达芯片龙头加特兰为例:

相较TI:

同样采用CMOS工艺,但公司的芯片产品在集成度、功耗尺寸和易用性等方面占优,并且支持级联方案;

相较NXP、英飞凌等其他龙头企业:

部分国际巨头仍沿用传统SiGe BiCMOS工艺,尽管短时间内拥有产品尺寸、成熟度等优势,但随着行业整体集成化、低成本需求的不断提升,加特兰等使用 CMOS工艺的企业将有望弯道超车。

3.4 座舱内、非车规等外延场景市场逐步成熟,有望成为产业下一增长极

座舱内的毫米波雷达将成应用新热点。

智能座舱已成为智能汽车未来竞争的热点之一,安装在座舱车顶的毫米波雷达能够进行全区域、全目标的探测识别,且不受遮挡物影响。在毫米波雷达技术迭代驱动成本下降的背景下,小型化、低成本、私密性更好的座舱内毫米波雷达存在大量潜在需求。

近年来,车内乘员感知监控系统(OMS)重视度不断提升。 如Euro NCAP已将对儿童车内遗留检测(Child Presence Detection)纳入打分系统,标准要求检测出独自留在车内的孩子并向车主或紧急服务部门发出警报,以避免中暑死亡。中国新车评价规程(C-NCAP)与美国国家公路交通安全管理局(NHTSA)也在制定新规则,在舱内强制安装“预警系统”,提醒检查后座,尤其是儿童。

根据高工智能汽车数据,2021年中国市场乘用车标配搭载舱内生命体征感知功能的上险量达到4.41万辆。

相较智能驾驶传感器级别毫米波雷达芯片,舱

内毫米波雷达芯片要求相对降低,对于现有毫米波雷达及芯片龙头公司而言可利用强大研发和渠道优势,抢占座舱毫米波市场机遇。

非车规级场景毫米波雷达仍有广泛的应用空间。

在汽车领域之外,毫米波雷达正加速应用于智能家居(全屋智能、生命存在管理)、安防(周界、全景)、智能交通(路况监控、红绿灯智能控制、停车场、道闸)、无人机(测高、避障)等消费级和工业级商业场景。

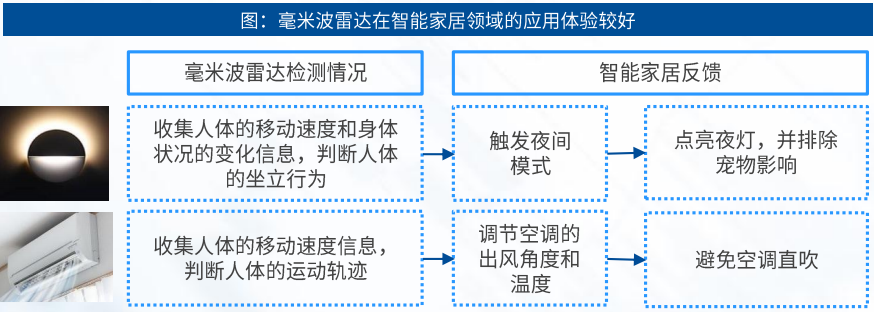

对隐私保护和反馈精度的要求使毫米波雷达在智能家居领域的应用趋势较为确定。

毫米波人体存在传感器可以通过检测微波信号的变化来准确地检测空间中人体的存在状态、位置和运动轨迹。毫米波雷达应用在智能家居中,相较传统红外线传感器感知精度更高、私密性较摄像头更好,使用户的智能加剧生活幸福感更高。

毫米波雷达在安防监控领域应用有提高探测准确度、降低成本等优势。

在周界安防监控领域,“视频+毫米波雷达”联动应用解决方案,弥补传统摄像机监控光线明暗不一、黑夜探视不准等不足,并提前警报。在区域安防监控领域,以机场跑道为例,可设置雷达参数对机坪进行管理,对飞机和车辆进行监视,只需安装在一个点即可,无需传统安防一样对整个围界进行大规模施工,安装成本低。

路端毫米波雷达的利润、市场空间均较大。

摄像头作为交通系统常用传感器有一定局限性,毫米波雷达全天候全工况工作的特点能够弥补该空缺。摄像头传感器使用的局限性主要在探测距离、精度以及全天候表现上,毫米波雷达和摄像头结合的感知方案能够补足单纯视频检测的缺陷,雷视一体机为市场发展新方向。根据头豹研究院数据,路端所使用的毫米波雷达生产成本与车用雷达持平,但售价却为车用雷达的2倍左右,利润空间大,在车路协同工作的积极开展下,路端毫米波雷达市场前景可观。

4D毫米波雷达的出现可为交通毫米波雷达提供新选择。

理论上测速频率相关的多普勒频率与载波频率为正比关系,交通毫米波雷达对于速度分辨率的更高要求应适配高频段载波,但工信部规定77GHz的频段仅适用于车载毫米波雷达,交通毫米波雷达的频段一般为24GHz,分辨率的要求与政策对频段的限制存在矛盾。要达到更高性能指标,交通毫米波雷达应选择增加天线通道数量,牺牲部分体积。相同频段下,4D毫米波雷达的分辨率更高、探测距离更远,同时能够识别静止目标。4D毫米波雷达可通过级联等方式增加虚拟通道的数量,打破传统毫米波雷达在交通应用场景的局限性。

![[蓝桥杯知识学习] 树链](https://img-blog.csdnimg.cn/direct/b37177b3de8b45b586ee83e4b5835daf.png)