“暴风雨中,再强的船也有麻烦。”近日的财报会议上,特斯拉首席执行官埃隆·马斯克坦承了特斯拉处境的严峻。

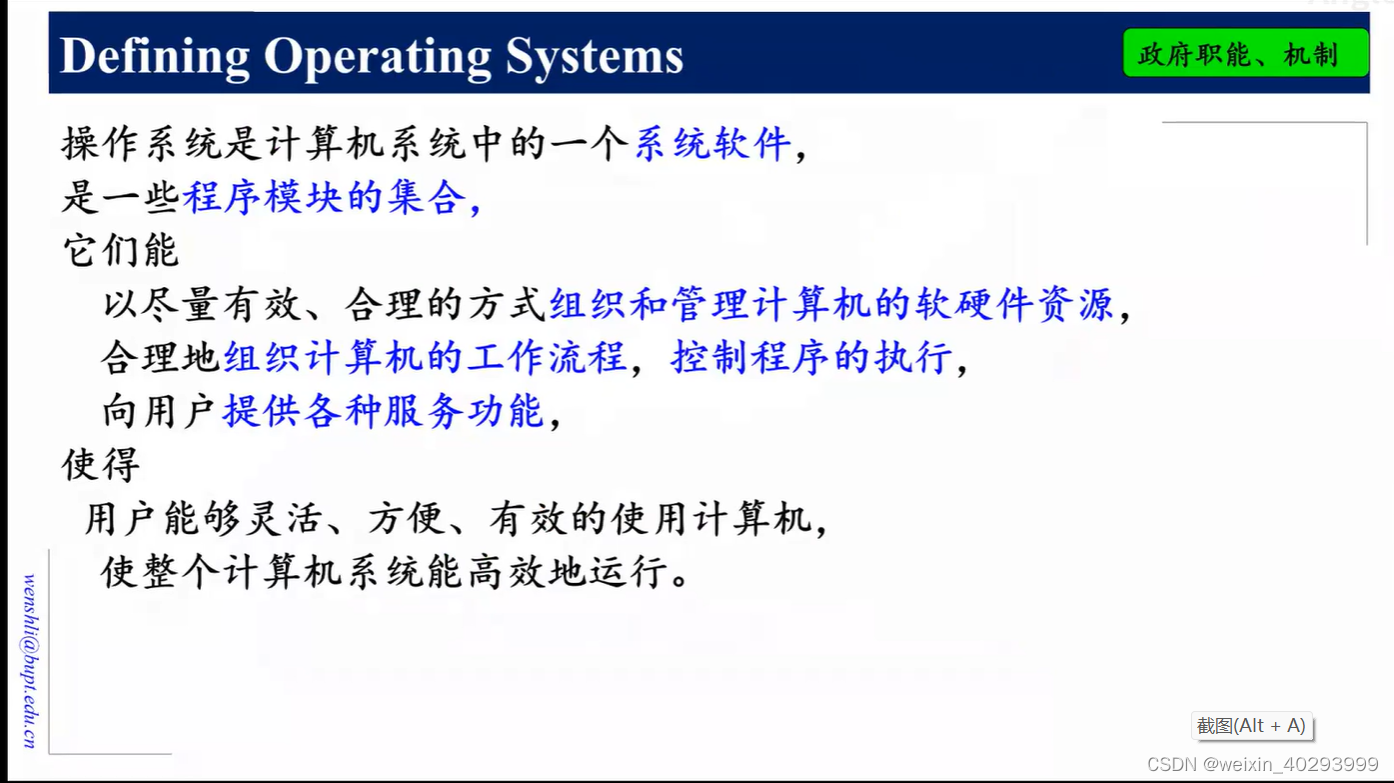

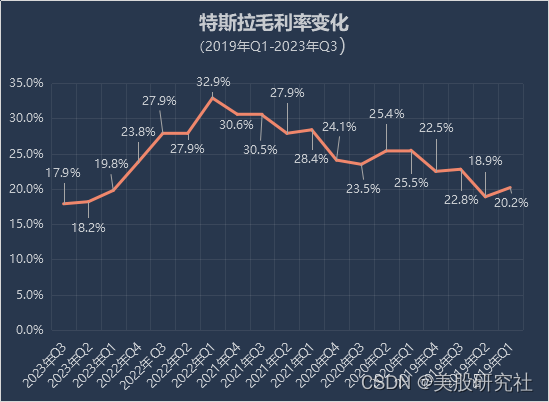

根据三季报,特斯拉的营收净利未达预期;第三季度毛利率为17.9%,呈现下滑态势,前两个季度的毛利率则分别取得19.3%、18.2%。

对这份“答卷”,投资市场的反馈也给得非常“直截了当”:财报发布当日,特斯拉股价下跌4.78%,市值一夜间蒸发386亿美元(约合人民币2800亿元)。

那么,特斯拉究竟在承受一场怎样的“暴风雨”洗礼?这艘强大的船何时能见到“风雨后的彩虹”?

业绩不及预期,特斯拉难在哪?

根据财报,特斯拉第三季度实现营业收入233.5亿美元(约合1707.63亿元),同比增长9%,GAAP口径下净利润为18.53亿美元(约合135.1亿元),同比下滑44%。而此前,分析师对特斯拉的营收、净利润预期分别为240.6亿美元、22.31亿美元。

整体来看,特斯拉取得这样一份业绩成果,在情理之中,也在意料之外。

情理之中的营收表现源自全球新能源汽车市场回暖。从市场环境来看,截至9月,全球新能源车市仍在提速复苏。其中,国内新能源汽车2023年前三季度累计销量627.8万辆,同比增长37.5%;同期欧洲七国市场、美国市场的新能源乘用车销量分别为156.4万辆、110.2万辆,同比增长19.9%、76.2%。

特斯拉自然也乘上市场复苏之势。数据显示,特斯拉2023年前三季度累计交付量为132.4万辆,同比增长45.73%。不过值得注意的是,由于关键设施升级导致的产能关闭、美国消费市场的高利率环境以及市场竞争因素等,特斯拉第三季度出现了交付量下滑的情况。数据显示,特斯拉第三季度全球交付量为43.51万辆,较第二季度下降6%,由此也可以理解特斯拉第三季度的营收增长为何未达预期。

而相比营收增长的情理之中,特斯拉净利润的大幅下滑其实还是略在意料之外。具体而言,净利润滑坡的直观原因是运营费用增加。财报显示,第三季度特斯拉的运营费用大幅增长43%至24.14亿美元。

但从多维角度来看,降价政策对特斯拉的盈利能力产生更为显著的影响。此前,特斯拉的高毛利率一直是新能源汽车友商们可望不可及的。这主要是因为在生产上,特斯拉采用了垂直一体化的生产模式,即电池、电机、电控等核心零部件的研发和制造,都由企业自己完成,规模化成效日渐凸显;同时在销售模式上,特斯拉采用直销模式,而非传统的经销商网络,基于这种商业模式,特斯拉可以省去中间商利润,成本更低。因此,前期特斯拉具备较大的利润空间。

公开资料显示,自2019年第二季度后,特斯拉的毛利率一直保持在20%以上的高位,甚至在2021年第三季度至2022年第一季度期间一度走向30%以上的“暴利”水准。

而之后降价策略的实行,虽然对销量提升、营收增长有促进作用,但也对利润水平的提高形成拖累。自2022年底开始,特斯拉就在北美、中国等市场对Model 3、Model S、Model X、Model Y等多款车型进行价格下调,降价幅度在4%到19%不等。

伴随着降价政策,特斯拉的毛利率也从2023年第一季度的19.8%一路跌至第三季度的17.9%。

再将时间拉长,特斯拉的降价策略仍将延续。此前高盛分析师Mark Delaney在最新报告中预测,特斯拉的降价策略很可能会延续到2024年。

这一猜测被马斯克在财报电话会议上证实。他表示:“我对我们所处的高利率环境感到担忧。买车的人关注的是他们每月要还多少钱。如果利率保持在高位,甚至更高,人们购买汽车的难度会大得多。”言外之意,为了激活消费者的购买欲望,保证销量,特斯拉会继续拉低其汽车价格。

但透析特斯拉降价策略的本质,仅仅是提振消费那么简单吗?

降价背后,激烈的市场博弈

剥开“为人民服务”的糖衣,特斯拉降价的根本目的实则是以价换量。

当前,新能源汽车行业的博弈已经愈发激烈,尤其是随着比亚迪等品牌的新能源汽车不断投入市场,特斯拉的销量焦虑也在持续加重。

2023上半年,受价格优惠影响,特斯拉交付汽车88.9万辆,同比增长57.42%;其中二季度更是以83.02%的同比增速交付了46.61万辆。而到了三季度,如前文所述,高速增长的交付量踩了刹车。由此可以看出,降价政策的刺激作用似乎逐渐减弱。

对比之下,今年三季度比亚迪新能源汽车销量82.40万辆,同比增长52.96%,环比增长17.12%。另外,据Clean Technica和InsideEVs网站的数据,2023年上半年,比亚迪居新能源车企销量排名第一,特斯拉居第二。

而在发展大本营美国市场,特斯拉也面临着市场份额下滑的窘境。根据信息服务公司益博睿的数据,特斯拉2023年三季度在美市场份额为50%,尽管看上去依然占据“半壁江山”,但已较一季度的62%有所下滑,更不及2020年的79.4%。

在这种情况下,对于特斯拉而言,加码价格战确实是必要举措。

但三季度业绩疲软又警醒着特斯拉:单纯地降价能提供的增长空间有限。尤其是在中国市场,当特斯拉选择降价走“惠民”路线之后,就必然与众多产品处于同一价位区间的国产新能源汽车厂商贴身肉搏。

其实,对比特斯拉,比亚迪等国产新能源汽车厂商拥有强大的支持,即在国家政策帮扶和稳定的经济助推下,国产新能源汽车厂商可以保持着更高的产品研发效率及新车上市速度。据赛专汽车不彻底统计,2022年上市的新能源汽车共计70款(不包括改款、换代、版本更新车型),而价位集中在20-30万元左右的就有比亚迪海豹、零跑C01等多款车型。由此来看,仅凭着Model 3和Model Y,“下凡”的特斯拉似乎有些战斗力不足。

值得一提的是,在特斯拉降价之际,国产新能源汽车厂商也在努力奔赴高端。比如,智己、理想、小鹏等都在着力向上,推出旗舰或者高端车型。

这无疑使特斯拉陷入两难境地:不降价,销量难以上涨,降价又被更高效的友商围追堵截。这种情况下,与其在同一赛场比拼,不如布局更多赛道,讲出更多的增长新故事。

特斯拉的新故事,有多大增长可能?

特斯拉以价换量的战术打法已经有了阶段性的结论。

从此前业绩情况来看,价格战确实对特斯拉的销量有一定促进作用,但这也需要企业以一定的利润置换。因此,在不少分析人士看来,要想摆脱降价促销所带来的负面影响,特斯拉启动新的增长时不我待。

那么,特斯拉的新盈利点在哪里呢?三季度财报中暴涨的研发费用或许能给出答案。

根据特斯拉财报,公司第三季度的研发费用为11.61亿美元,同比增长58.39%。对此,特斯拉也做出解释,即将推出的电动皮卡Cybertruck以及人工智能和其他项目,导致支出增加。

而在特斯拉正在筹备的项目中,Cybertruck(赛博皮卡)又是尤为被市场期待的增长预备役之一。据了解,设计之初,Cybertruck在加速表现、续航里程、越野能力和智能驾驶功能等方面就站在了极高的起点。比如,14000磅的牵引能力优于福特经典皮卡F系列等同类产品,以及其所配备的自动驾驶技术更是为出行提供了广阔的想象空间。因此,不少媒体称Cybertruck为一款“跨时代的电动皮卡”。

最为重要的是,当前皮卡市场的前景的确广阔。吉利雷达CEO凌世权曾介绍,北美市场销量前三常年都是皮卡车型,占乘用车的渗透率为16.7%左右,一年销量近326万辆。第二大市场东盟的皮卡销量每年在78万辆。而我国皮卡销量为57万台,占比仅为9.3%,远小于我国汽车市场整体33%的全球占比。因此,特斯拉皮卡业务或能在中国市场开拓出更大的增长空间。

未来投入市场的成效,也可以从当前产品订单量中预见。据马斯克透露,已有100 万人预订了Cybertruck。

另一个被马斯克亲口认证的利润增长点则是人形机器人Optimus,这一产品被他定义为为特斯拉贡献大部分长期价值的重要产品。在特斯拉的规划中,人形机器人Optimus将在未来3-5年内形成量产,并且,当技术成熟后,量产数量将达到100-200亿台,这一数字背后也是一个颇具想象力的市场。《中国机器人产业发展报告(2022年)》此前就有过预测,2024年全球机器人市场规模有望突破650亿美元。

当然,目前为止,Cybertruck还处于交付前夕,人形机器人Optimus也还在研制阶段。但不可否认的是,这些产品布局均契合了当前数字化、智能化的时代趋势,反映了特斯拉发展的前瞻性。

而特斯拉的行业地位和市场影响力毋庸置疑,仍可以期待其多元产品线的布局和突破创新,引领汽车乃至更多行业的新一轮升级,特斯拉参与价格战的“鲶鱼效应”即是验证。

作者:牛宏

来源:美股研究社