大数据产业创新服务媒体

——聚焦数据 · 改变商业

随着云计算的兴起,大佬纷纷入局赛道,阿里巴巴2009年正式成立阿里云,腾讯、百度、华为等企业也在2016年前后加速布局云计算产业。除此之外,中国电信、移动、联通等玩家也各有动作,天翼云、联通云、移动云等运营商云也开始入局竞争,渐渐形成了互联网云与运营商云进行云计算竞争场景。

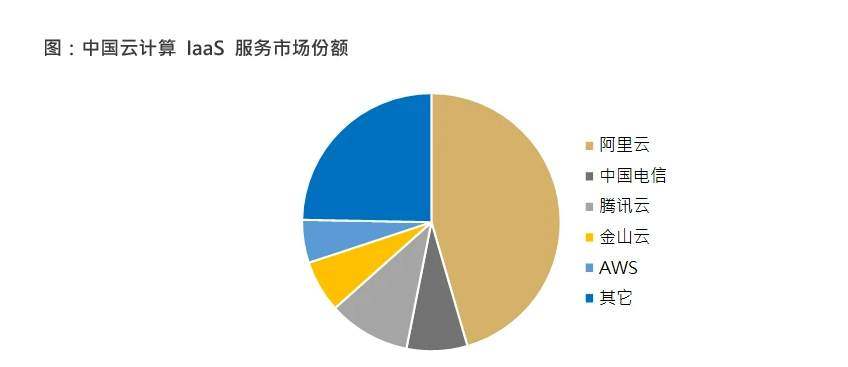

据Canalys数据显示,2022年Q2中国大陆云服务前四大云厂商市占率分别为阿里云34%、华为云19%、腾讯云17%、百度智能云9%,“四朵云”格局已成,由于阿里云入局最早,提供服务较为全面,并在2022年实现首次盈利,阿里云成为四朵云中当之无愧的第一。

云计算的角斗场

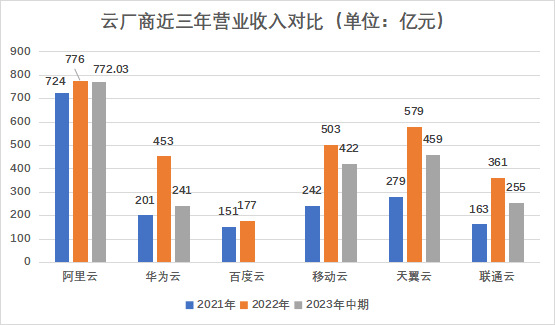

中国公有云主要厂商为以阿里云、腾讯云等为代表的互联网厂商,以天翼云、联通云、移动云等为代表的运营商。近三年来,随着云计算市场增速放缓,国内头部云计算厂商也随之产生影响。

营收方面,阿里云2022年营收在一众云厂商中遥遥领先,达到776亿元,2023年中期营收达到772.03亿元。

从业绩上来看,华为云的发展也是相当的迅速,据华为公布的数据显示,华为云的业绩从2017年的33.75亿元增长至2021年的201亿元,增长495.56%。2023年上半年华为云营收241亿元,达到其2022年全年营收的二分之一左右,按照如此增长态势,华为云全年营收预计会与2022年营收相持平。

腾讯云从2018年开始披露业绩,据腾讯财报显示,2018年腾讯云营收为91亿元,深耕音视频直播、文娱游戏行业,并在金融云市场位居前列。但是在2020年后腾讯云就隐藏了其云计算业务的业绩,在最近披露的腾讯财报中,提及腾讯云在2023年中期营收略有增长,但并未披露具体数值。

百度云在2018年第四季度才开始公布业绩,据百度财报显示,百度云2019年实现营收46.5亿元,2021年则实现营收151亿元,两年增长224.73%。

而运营商云中,无论是移动云,还是天翼云、联通云,三大运营商的云收入都在快速增长。移动云、天翼云、联通云2023年中期营收分别为422亿元、459亿元、361亿元,发展态势相对较好,预计2023年全年收入或可赶超2022年营收。

数据来源:各云厂商财报

放眼全球,类似于中国这种运营商云强势崛起的境况显然是少有的,国外以AWS、微软云、谷歌云等互联网云为主力,运营商云声量很弱。反观国内市场,相较于几年前的“高歌猛进”,阿里云、腾讯云、百度云等互联网云厂商,近几年都在经历不同程度的增速放缓,甚至收入下滑的“阵痛期”。运营商云反而收入快速增长,这其中到底是何种原因导致如此局面?

互联网云VS运营商云

究其根本,是互联网云与运营商云的背景以及股权结构不同,导致其在争取政企大客户时存在显著的差异。从股权结构来看,阿里云、腾讯云、百度云等隶属于对应的互联网公司,而中国的几个头部互联网公司,其股权结构上来看,外资占据很大比例。这样的资本结构,为其云业务开拓政企客户带来了一定的阻碍。

一直以来,政府以及国企等客户都有极为强烈的上云需求,同时它们还具备足够的付费能力和复购意愿,且群体数量比较稳定。相对而言,运营商们在政企领域似乎比互联网云厂商们更加“如鱼得水”。

运营商们能在政企市场取得成功的原因,主要可能是因为运营商云的背景不同,其依赖于其国资背景,在获得政企数字化项目时有着天然优势。运营商云快速崛起,成为国资云的领头羊。

据IDC发布《中国政务云市场份额,2022》系列研究报告显示,在政务公有云市场,中国电信位居榜首、中国移动位居第四,中国联通位居第六;政务专属云市场中,中国电信、中国移动、中国联通位居四、五、六位;在政务云运营与服务市场,中国移动、中国电信分居二三位。

此外,业务、客户结构差异化也导致两种云各有优劣势。

从业务布局来看,运营商云由于其国资背景的特殊性,目前主要深耕国内市场,海外布局较少;互联网云由于过去有出海需求,对于海外设施、客户资源的布局较广。从各家运营商云的官网看,运营商云主要强调边缘云节点,与运营商遍布全国31个省市自治区的机房机柜资源密切相关。

从云计算产品数量来看,阿里云在互联网云计算企业中领先,腾讯云优势显著。运营商云由于把握着宽带等基础电信等业务资源,提供的网络产品数量居多。不同产品因技术壁垒、客户粘性差异较大,毛利率水平参差不齐。

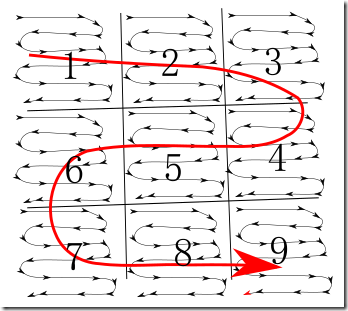

从行业情况来看,阿里云覆盖面最为广泛,大部分行业都有所涉猎。从网络方面来看,运营商云占据优势,运营商利用5G网络特性,搭建“5G+MEC边缘云”的云边协同设施和平台,这是互联网云所不能比拟的。

互联网云基础计算、存储产品数量丰富,运营商云则发挥网络资源优势,注重云网融合、系统安全。

运营商独具特色的云网融合产品和服务,为他们赢得市场增加了砝码。相比互联网云厂商,电信运营商拥有覆盖全国的光网宽带、移动互联网、卫星通信等强大网络基础资源优势,提供可下沉至县域的属地化服务。运营商在全国各省下设31省分公司,建立起云网一体化运营体系。

从客户群体角度来看,互联网云与运营商云各有不同之处。在金融云市场中,互联网云占据主导地位,阿里、华为、腾讯、百度、京东云合计占据81.2%的市场份额,竞争优势明显。

来源:IDC

运营商云则是在网络与安全方面产品丰富,取得多项可信云认证,因此在对安全性要求较高的政企客户领域竞争力凸显。三大运营商云均是通过可信云的云服务信用AAA级厂商,在可信云14项云服务评估中通过数量领先。

云计算混战谁将拔得头筹

云计算的下半场,运营商云的前景非常广阔,但是这就能代表着互联网云就此止步了么?并不能。

首先,随着云计算市场逐渐增速放缓,云计算龙头们又开始打起了价格战争。阿里云率先打出了最高降幅达50%的“第一枪”;腾讯云宣布对多款核心云产品降价,部分产品线最高降幅达40%;移动云宣布自5月17日起对多款云产品降价,通用入门型云主机、通用网络优化型云主机均降价60%。这场不得不跟的价格战,使得很多云厂商都不好过。

价格战打响的原因一方面是云厂商们需要抢占市场份额,尤其是龙头云厂商企业,自2021年上半年开始,阿里云、腾讯云的份额均出现下滑,而华为云和天翼云的份额则不断上升。另一方面,运营商云的奋力追赶,让曾经以技术领先优势攻占市场的互联网云倍感压力,云计算已经不是先发者就能够制霸的市场了。互联网厂商需要在市场上保持优势地位,借助价格战来进行守擂。

其次,随着AIGC这一关键变量的兴起,智能云领域显然是互联网云胜算更大。从各家发布的财报中不难看出,抓住技术风口是制胜的关键所在。

云计算和人工智能之间存在一个“良性循环”,其中一个的增长必然带动另一个的发展,这种相辅相成的螺旋上升态势以多种方式呈现。所以,AIGC搅动着云计算的格局,将会诞生新的市场机遇,云计算市场或将重新进行洗牌。尽管在政企领域,风头被运营商云占去,但是在接下来的人工智能浪潮中,互联网云厂商们胜算更多。

据财报披露,2022年谷歌云计算收入74.5亿美元,同比增长28%,云计算业务首次实现盈利。微软财报显示,整个智能云业务收入为221亿美元,同比增长16%。云服务的高速增长显著提振投资者信心,带动微软股价在盘后暴涨近10%。微软云、谷歌云冲击亚马逊云科技的底气均来自于大模型。

当下,AI大模型正在成为企业追逐的对象,目前来看,百度的文心一言、阿里通义千问、华为盘古、360智脑、商汤日日新、京东灵犀等AI大模型先后登场,“百模大战”也随之拉开序幕。而伴随着大模型的应用普及,逐渐浮现在人们眼前的是算力问题。

云计算服务格局也逐步从以算力为基础的IaaS(基础设施即服务)平台,走向以模型能力为主的MaaS(模型即服务)平台。MaaS通过从海量、多类型的场景数据中学习,总结学习不同场景业务下的通用特征和规则,最后得到一个可以用于解决业务问题的大模型,为用户提供服务。从形式上看,MaaS是典型的云计算与人工智能结合的产物,通过云服务和人工智能融合创新,把算力、框架、模型,场景应用打造成标准化产品,进而降低企业用户获取和利用人工智能的门槛,并且赋能企业在各环节的创新和降本增效。

据中国信息通信研究院发布的《云计算白皮书(2023年)》(以下简称“白皮书”),在大模型、算力等需求刺激下,云计算市场仍将保持稳定增长,到2026年全球云计算市场将突破约十万亿元,预计2025年我国云计算整体市场规模将超万亿元。

显然,谁能抓住这个技术风口,谁就能在这场战局中得到压倒性的胜利。大模型,将成为云厂商下一段竞争的重要变量。

总而言之,国内云计算市场,互联网云厂商的增速开始变得缓慢,并且在政企领域相对于运营商云并没有优势,这使得互联网云很“焦虑”,所以促使了互联网云开始价格战抢占市场,并运用自身长处,利用AI、大模型助其巩固市场地位。显而易见的是,接下来云计算市场将变得更内卷,下半场战争才刚刚开始。

文:媛媛 / 数据猿