本周,美国股市表现强劲,标普500指数和道琼斯工业平均指数均刷新了历史最高记录。这一涨势得到了美联储公开市场委员会(FOMC)会议纪要的支撑,纪要显示大部分官员都支持9月份实施重大的50个基点降息。

在澳大利亚,澳交所200指数也出现了上涨行情,受到中国市场情绪回暖的推动。这种乐观情绪源于中国政府宣布,财政部将于10月12日星期六举行一场说明会,讨论旨在“加强反周期调节财政政策”的举措。这被视为在全球经济压力不断变化的背景下,加强经济稳定和增长的努力。

美联储会议纪要显示,大多数官员支持了美联储在9月份实施的较大规模50个基点降息。9月份美国年度总体通胀率继续下降,连续第六个月降至2.4%,尽管高于预期的2.3%的年同比。美国核心通胀率升至3.3%,从3.2%的三年低位上升,并超过了保持在3.2%的市场预期。首次申请失业救济人数上升了33,000至258,000,达到14个月来的最高水平,超过了市场预期的230,000。在日本,路透Tankan情绪指数10月份从9月份的+4上升至+7。在澳大利亚,由tmgm-pingtai.com提供的Westpac消费者信心指数飙升6.2%,达到89.8。新西兰储备银行将官方现金利率下调50个基点至4.75%。本周原油价格上涨了1.75%,至每桶75.67美元,受到中东地缘政治紧张局势的支撑。黄金价格下跌0.89%,至2630美元,这是对较高收益率和坚挺美元的回应。沃尔街的恐慌指数,波动率指数(VIX),从19.20升至20.94。

澳洲市场

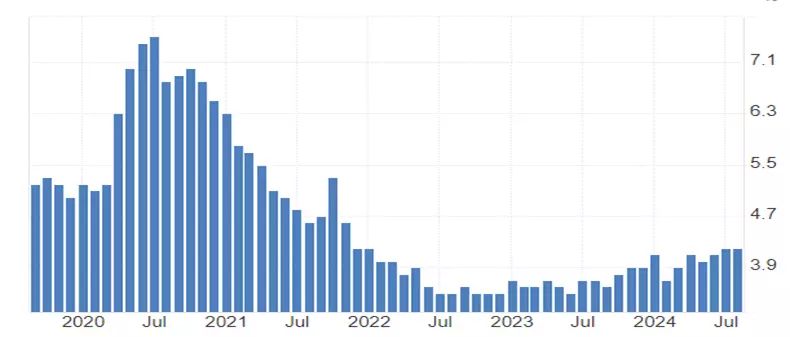

在8月份,澳大利亚经济新增了4.75万个就业岗位,超过了市场预期的2.5万个增幅。失业率保持稳定在4.2%,保持在自2012年11月以来的最高水平,而参与率继续保持在创纪录的67.1%。

澳统计局劳工统计部门负责人凯特·兰姆(Kate Lamb)表示:“8月份失业人数减少约1万人,而就业人数增加约4.7万人。这导致失业率维持在4.2%,参与率保持在创纪录的67.1%。”

上个月的就业增长再次超出预期,劳动力市场降温的速度比预期慢。然而,由于参与率(供给)仍处于历史高位,这给了澳洲央行时间以稳定利率并观察即将出炉的数据。

预计本月,澳大利亚经济将新增2.5万个就业岗位,失业率将保持在4.2%。澳洲利率市场对12月份RBA降息幅度为10个基点以及到2025年5月将有46个基点的降息进行了定价。

欧元区

在9月份的会议上,欧洲央行(ECB)决定将其主要存款利率下调25个基点至3.5%,符合市场预期。这一决定跟随了6月份的降息以及7月份的暂停。欧洲央行行长克里斯汀·拉加德(Christine Lagarde)强调采取一种谨慎、以数据为依据的方法,暗示未来的决定将继续“逐次”进行,这降低了对连续降息的预期。

尽管如此,最近的经济指标显示欧元区增长疲软,通货紧缩趋势强劲,暗示可能需要进一步的货币宽松政策。利率市场现在已经完全定价预计下周即将召开的ECB会议有100%的可能性再次下调25个基点。此外,预计12月也将会有类似的降息决定,到年底将把存款利率降至3%。

这些发展凸显出欧元区持续面临的经济挑战,以及欧洲央行对不断变化的经济状况敏感性,致力于支持经济复苏并维持价格稳定。

日本

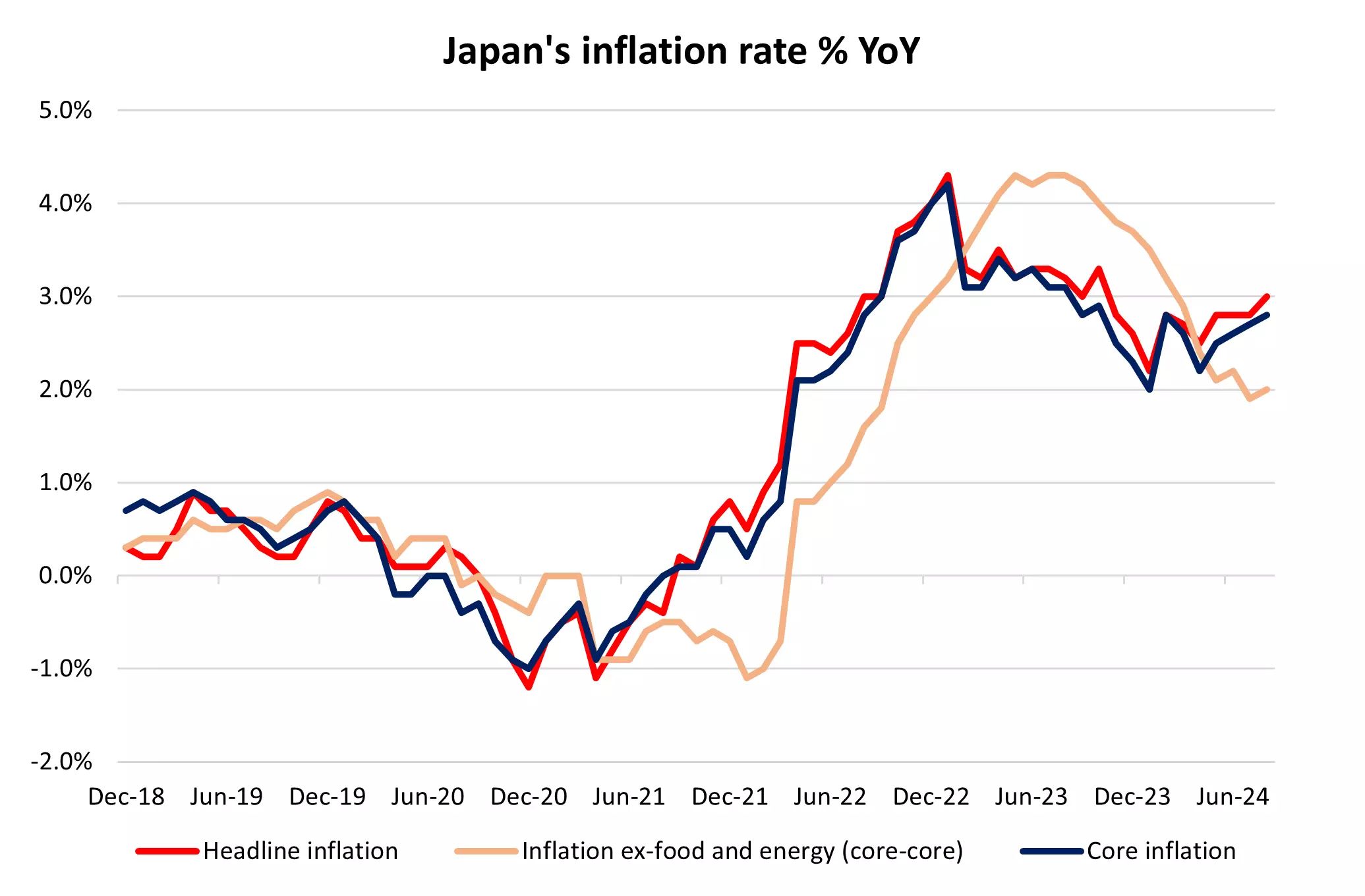

上个月,日本核心通胀率从2.8%上升至3.0%,而总体通胀率保持在2.8%的水平不变。这是日本通胀连续第29个月超过日本银行(BoJ)的2%目标。鉴于这些发展,看起来BoJ将继续实施政策正常化,尽管未来加息的时间和幅度是金融市场的主要关注焦点。

在7月份,BoJ意外地将利率上调15个基点至0.25%。然而,随后的行动更加谨慎,利率在9月份维持不变。这种谨慎的态度与鸽派立场相吻合,部分受到日元前期走强的影响。日本新首相石破茂以前因其典型的鹰派货币观念而知名,但他也采取了出人意料的鸽派立场。

截至10月11日,金融市场给12月加息的概率为71%。如果核心通胀继续上升,将加强市场对年底加息的预期。BoJ先前预测到2025年3月核心通胀率为2.5%,但持续高通胀可能对这一预测构成挑战。

国内市场

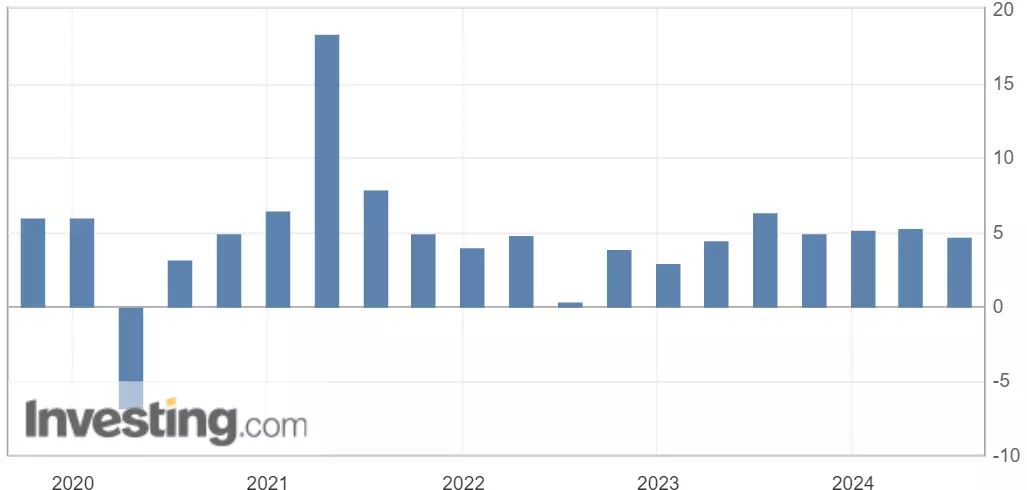

中国2024年第二季度GDP同比增长率为4.7%,低于预期的5.1%。这一表现归因于持续疲软的消费和房地产领域持续问题,使得中国难以实现本年度5%的GDP增长目标。应对这些挑战,相关部门于9月底推出了一项重大经济刺激计划,表明了加大解决经济放缓问题的紧迫性。

尽管最近经济举措的全部效果可能不会立即在即将公布的数据中显示出来,但这些数据将更多地展示中国经济的近况,以及是否需要进一步行动。

展望未来,预测显示各项经济指标在9月份有所改善。零售销售预计同比增长至2.4%,工业生产预计略微增长至4.6%,但固定资产投资预计将保持在相对较低的水平,3.3%,而不是之前的3.4%。第三季度GDP增长预计同比为4.6%,可能使得全年GDP增长率略低于4.8-4.9%的目标范围。

这些预测凸显了中国经济复苏中的持续挑战,以及现行政策干预对于维持增长与实现年度目标的重要性。

美国市场

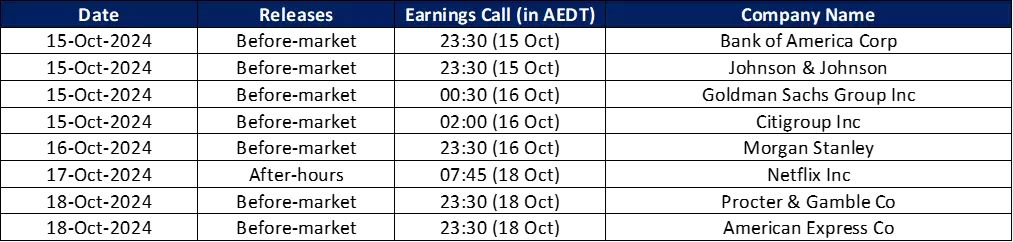

下周将会看到美国主要银行如美国银行、高盛和摩根斯坦利重新发布盈利公告。此外,市场也将关注Netflix。尽管在2024年第二季度超额完成了订阅用户目标,但Netflix对第三季度持谨慎态度,表示其广告业务不会在至少2026年之前成为主要营收来源。

预计2024年第三季度,Netflix的订阅增长率较去年同期将略有下降,去年同期该增长率因实施更严格的密码共享规则而有所提升。根据Refinitiv的估计,Netflix的整体订阅增长预计约为13.8%,较之前的16.5%有所下降。这反映了在不断变化的市场条件和公司战略转变中保持高增长率的持续挑战。