对于曾经拿着英伟达的GPU进行自动驾驶系统开发的初创公司来说,可能未必会想到:某一天,这家全球GPU巨头,曾经的合作伙伴会成为自己的直接竞争对手。

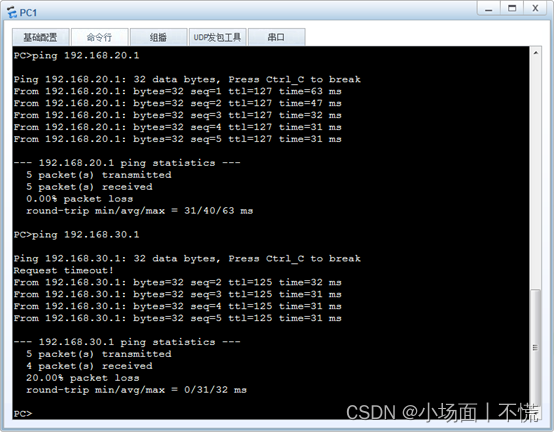

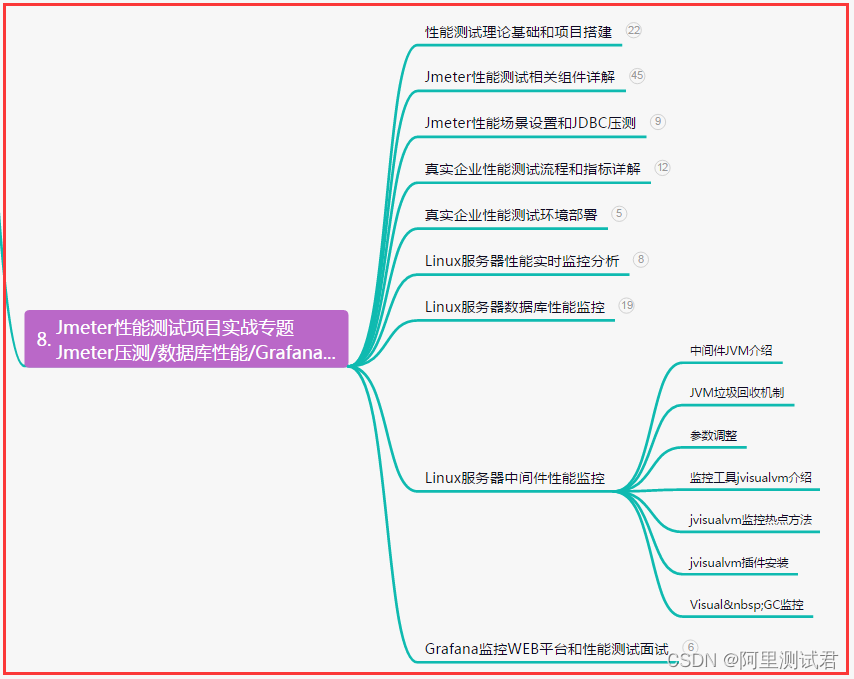

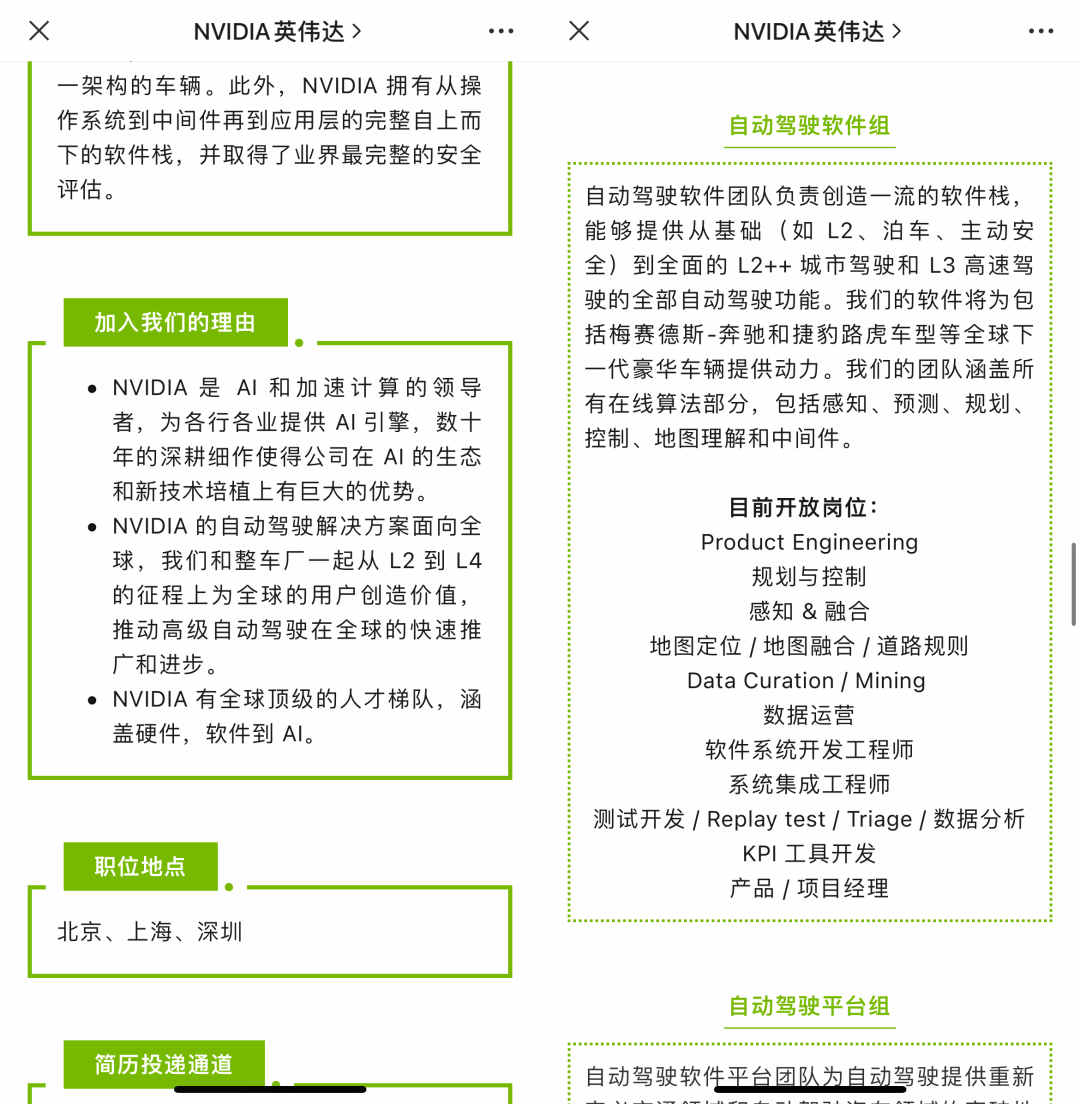

上周,英伟达官方公众号发布招聘消息,公司正在扩大其自动驾驶中国团队。招聘的岗位包括规划与控制、系统集成、地图、测试开发等。工作地点位于北京、上海和深圳。

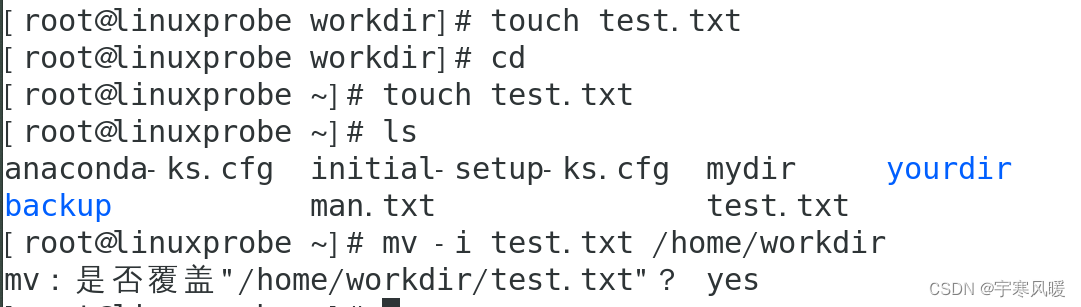

截图来自英伟达中国官方微信号

上述自动驾驶团队的负责人,正是刚刚加盟英伟达的吴新宙(前小鹏汽车自动驾驶副总裁)。后者在招聘公告中表示,“中国有最适合高级别自动驾驶技术落地的土壤,也培养了全球最顶尖的自动驾驶量产人才。”

英伟达官方还表示,公司在汽车行业拥有独特的地位,因为其是唯一一家提供完整的端到端解决方案的公司。此外,英伟达还明确,自己拥有从操作系统到中间件再到应用层的完整自上而下的软件栈。

至此,过去仅仅作为供应商角色,为车企及自动驾驶公司提供芯片、底层软件和中间件的英伟达,正式官宣入局全栈系统市场争夺。

而在几年前,英伟达与奔驰签署的合作协议,实际上已经把这家公司推上了Tier1甚至Tier0.5的角色。两家公司在合作模式上,首次采用分成机制,英伟达可以从新车销量中获取特定比例的收入。

这在过去百年汽车工业史上,几乎是不可能的事情。

此前,在公开场合,作为英伟达的掌舵人,黄仁勋表示,“我一直把英伟达的软件视为有价值、而且对应直接回报的成果。英伟达一直在为软件付费,这种思路跟苹果iPhone差不多。“

此外,黄仁勋更是曾公开预测,未来新车将以成本价销售不再是“天方夜谭”,因为利润将来自软件。而这种观点输出的背后,是英伟达商业模式的不断调整。

2022年,在参加一次公开场合活动时,英伟达CFO就表示,公司正在进入一个新阶段,正在考虑单独销售软件的商业模式。

而当下,汽车赛道对于英伟达来说,或许是最好的试验场。

一方面,作为未来潜力巨大的业务板块,英伟达今年第三财季的汽车业务营收为2.61亿美元,较上一季度仅增长3%,较上年同期仅增长4%。

"汽车业务营收增速下滑,可能是由于中国汽车制造商库存过剩(在智驾领域,中国车企是英伟达的最大客户群体),以及中高端车型销售预期的下调。”在高工智能汽车研究院看来,市场需求正在重构。

数据显示,2021年,英伟达汽车业务营收5.66亿美元,占公司总营收比重为2%,2022年营收9.03亿美元,占比约3%。尽管,英伟达在手订单金额超过100亿美元,但能否兑现,还是一个未知数。

另一方面,随着智能化市场下探,仅仅是英伟达的硬件(芯片)已经没有性价比优势可言。相比来说,来自中国的厂商,由于和车企、Tier1更“近”,即便是前期开发成本,很多时候也被化于无形之中。

在中国市场,今年以来,包括黑芝麻智能、爱芯元智、后摩智能等本土厂商正在不断抢占车企客户。同时,在全球市场,Mobileye、高通持续对英伟达所在的高阶智驾市场发起冲击。

在中国市场,同样有一家芯片厂商已经走上英伟达选择的道路。

地平线,这家在过去几年依靠理想汽车在征程3、征程5两款芯片上取得规模化交付成绩的公司,在大众集团的中国项目上,亦是如此。

在该公司负责人看来,软件的成熟度可以决定一家企业的生死。随着智能驾驶的普及,汽车芯片公司不得不更加重视软件开发的效率。

而对于选择地平线合作,大众集团旗下CARIAD子公司负责人的表述是,“在中国这样一个竞争激烈的汽车市场环境中,速度非常重要。通过与中国科技公司合作,我们可以共同加速在中国的创新。”

到目前为止,地平线的生态核心伙伴,既有股东(产业链巨头),也有一部分传统Tier1,更有数家投资参股的初创公司。而后者,既有股权方面的合作,也有一些地平线前员工的创业公司。

而根据高工智能汽车研究院此前发布的数据,在过去很长一段时间里,英伟达、地平线两家芯片厂商几乎占据了中国乘用车NOA市场的大部分份额。

不过,这样的局面,也在被打破。

上个月,亿咖通对外宣布,领克08首发搭载的天穹Pro行泊一体智驾平台现已量产交付。该平台共有两款配置,包括“天穹 Pro”和“天穹”两种,均支持NOA领航辅助。

其中,天穹平台搭载了黑芝麻华山二号A1000芯片,可提供最大58TOPS (INT8)算力 ,采用6个摄像头+5个毫米波雷达方案,支持高速领航。

天穹Pro平台则是搭载了两颗A1000,综合算力116TOPS ,支持BEV感知算法以及5R10V传感器方案(可选装激光雷达),可实现城市NOA领航驾驶辅助、HPA记忆泊车等高阶功能。

此外,今年4月,黑芝麻智能正式对外推出了武当系列C1200智能汽车跨域计算芯片。作为一款“All in one”的芯片,C1200主打全面的计算类型的集成,面向多域融合跨域计算,以及单芯片覆盖高阶智能驾驶场景。

更为突出的优势是,这款芯片还提供32K DMIPS的行业最高MCU算力;这意味着,可以实现真正意义上的单芯片NOA。相比国内现有的通过至少3颗芯片的低效方案,板级做到了最简。

爱芯元智,则正式面向智能驾驶领域推出车载品牌——爱芯元速,为车载前视一体机、行泊一体域控制器、CMS、DMS/OMS等提供全系列参考解决方案,目前相关芯片产品已实现前装量产上车。

其中,M76H搭载第三代爱芯通元NPU,能够支持单芯片全时行泊一体方案,高效支持BEV和Transformer算法模型,在智能驾驶功能上支持高速NOA。双M76H芯片能够支持城区NOA功能。

此外,第三款芯片M77H,目前正在研发进程中,将能够单芯片支持城区NOA功能。这意味着,其产品线将覆盖L2-L4的完整产品路线,实现从L2级ADAS到高速NOA,再到城区NOA,满足超过90%的智驾需求。

这些更加开放的计算平台,对于市场来说,增加了更加多元化的选择。“事实上,不同的车企都有着自己的独特诉求。只有真正定位Tier2,才能够做到真正的生态开放。”

相比而言,不管是英伟达,还是地平线,奔驰、大众的项目对于两家公司来说,将可能是决定未来公司商业模式走向的关键一环。

已经走出这一步的,还有Mobileye。

今年,作为Tier2角色定位的感知芯片及算法提供商,Mobileye推出了一款引人注目的产品—SuperVision Lite,基于REM众包数据底座的导航辅助驾驶系统(也就是通常所说的NOA)。

根据公开信息,这套方案将基于EyeQ6系列的域控制器平台,配置7颗摄像头,提供纯视觉或增配毫米波雷达的可选方案。按照计划,这套全栈方案有可能主攻追求性价比的高阶智驾市场(定位低于SuperVision)。

目前,Mobileye已经拿到了一个定点量产项目,并将SuperVision Lite作为内部的独立运行项目,努力争取更多的业务。

按照该公司此前的测算,预计SuperVision Lite(软硬件及REM,大概数百美元)将占到SuperVision产品线收入的60%。

这种预期,能否兑现,还是未知数。

而对于一线车企来说,不管是全栈自研,还是自主可控,从本质上,是从功能、场景定义出发,寻求对软硬件的解耦(根据车型定位,适配不同的传感器、计算平台以及供应商)。

显然,当下正处于产业链价值重新分配的博弈周期。各方的角色定位,还未定论。