Python实战:信用卡客户历史数据挖掘与分析

- 引言

- 数据获取与预处理

- 描述性分析

- 模型建立与评估

- 结果分析

- Web应用展示(可选)

引言

信用卡客户历史数据分析是金融领域中的重要课题之一。通过对公开数据集的挖掘,本文将利用Python编程语言及其相关库(如Sklearn和Flask)进行数据预处理、建模分析,旨在建立信用卡客户违约预测分类模型,通过多种算法评估模型性能,最终得出准确率。

数据获取与预处理

首先,我们使用公开数据集作为基础数据,通过Python中的pandas库进行数据导入。接下来,对数据进行必要的预处理,主要包括处理缺失值和异常值,确保数据的质量和完整性。

# 数据导入与预处理代码示例

import pandas as pd

# 读取数据集

data = pd.read_csv('your_dataset.csv')

# 处理缺失值

data = data.dropna()

# 处理异常值

# ...

# 其他预处理步骤

# ...

描述性分析

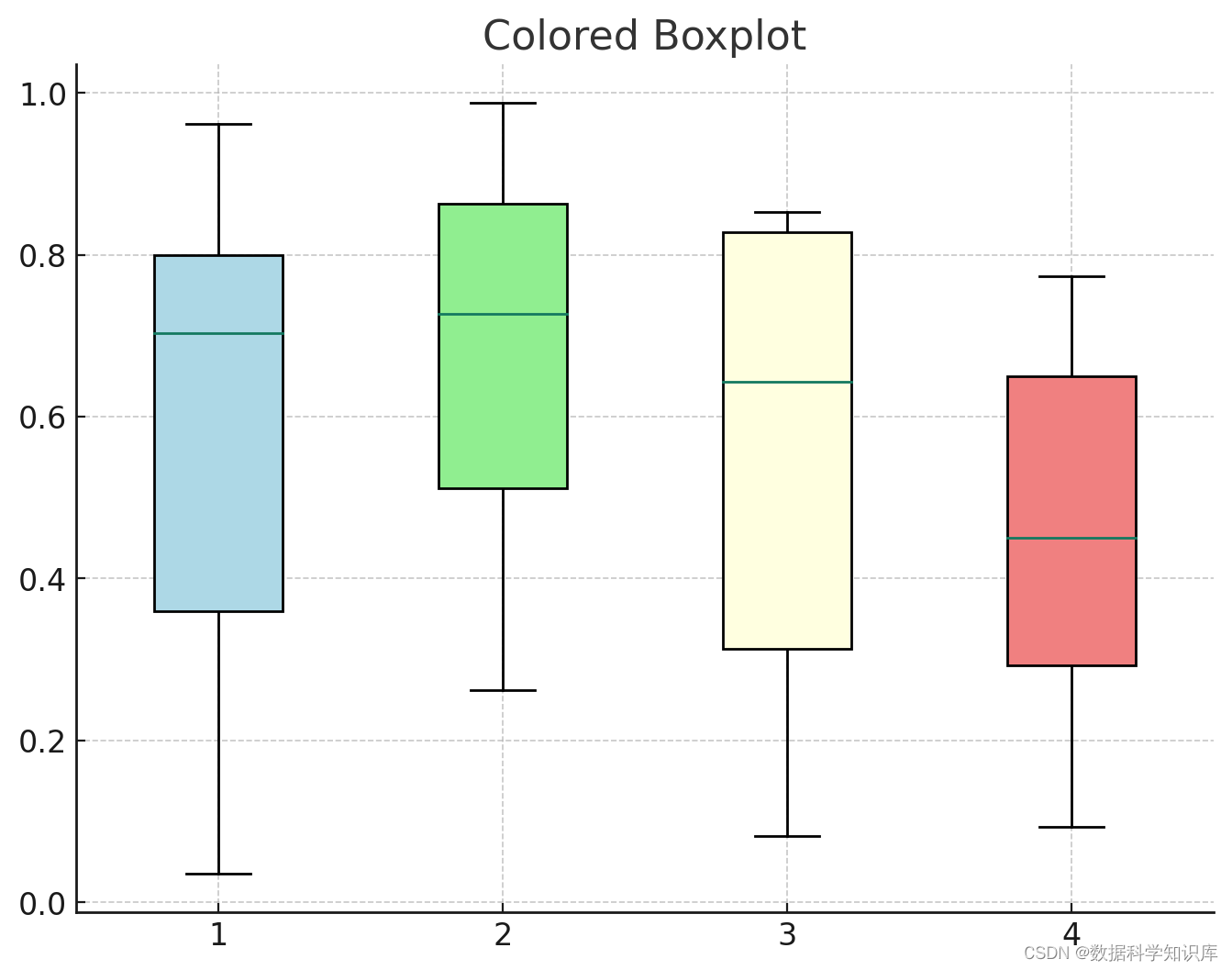

在数据预处理完成后,我们将对数据进行描述性分析,通过统计学方法和可视化工具,深入了解信用卡客户历史数据的特征分布、相关性等。这有助于我们更好地理解数据,并为后续建模做好准备。

# 描述性分析代码示例

import matplotlib.pyplot as plt

import seaborn as sns

# 绘制数据分布图、相关性矩阵等

# ...

模型建立与评估

接下来,我们将利用Sklearn中的SVM、决策树、KNN、随机森林等算法建立信用卡客户违约预测分类模型。通过训练集和测试集的划分,对模型进行训练和评估。

# 模型建立与评估代码示例

from sklearn.model_selection import train_test_split

from sklearn.svm import SVC

from sklearn.tree import DecisionTreeClassifier

from sklearn.neighbors import KNeighborsClassifier

from sklearn.ensemble import RandomForestClassifier

from sklearn.metrics import accuracy_score, confusion_matrix, roc_curve, roc_auc_score

# 划分训练集和测试集

# ...

# 建立模型

svm_model = SVC()

dt_model = DecisionTreeClassifier()

knn_model = KNeighborsClassifier()

rf_model = RandomForestClassifier()

# 训练模型

svm_model.fit(X_train, y_train)

dt_model.fit(X_train, y_train)

knn_model.fit(X_train, y_train)

rf_model.fit(X_train, y_train)

# 预测结果

svm_pred = svm_model.predict(X_test)

dt_pred = dt_model.predict(X_test)

knn_pred = knn_model.predict(X_test)

rf_pred = rf_model.predict(X_test)

# 评估模型

print("SVM Accuracy:", accuracy_score(y_test, svm_pred))

print("Decision Tree Accuracy:", accuracy_score(y_test, dt_pred))

print("KNN Accuracy:", accuracy_score(y_test, knn_pred))

print("Random Forest Accuracy:", accuracy_score(y_test, rf_pred))

# 其他评估指标

# ...

结果分析

最后,我们将通过ROC曲线、混淆矩阵等方法对模型的预测性能进行深入分析。这有助于选择最优模型和调整参数,提高信用卡客户违约预测的准确度。

Web应用展示(可选)

如果你想更进一步,可以考虑使用Flask搭建一个简单的Web应用,将模型部署到线上,方便用户输入数据进行预测。这样的应用可以更好地将分析成果转化为实际应用,提高可操作性。

以上是基于Python的信用卡客户历史数据分析与挖掘的一个简要流程。通过对公开数据集的处理,多算法的建模与评估,我们可以更全面地理解信用卡客户行为,并为金融决策提供参考依据。